经济观察报 李意安/文 2016年,为盘活存量资产、降低企业杠杆,国务院、人民银行、发改委、银监会、保监会、交易商协会文件、上交所、深交所先后多次发文推动资产证券化的创新与落地。在各类政策利好和市场需求刺激下,资产证券化业务开展如火如荼。

近日,德邦证券联合经济观察报共同发布《2016资产证券化行业年度报告》。报告显示,2016年全年全市场共发行资产证券化产品491单,总规模8894.66亿元,同比增长44.97% ,创下历史新高。

这一年,不良资产证券化时隔八年再度重启,与此同时,基础资产类型和参与主体都开始呈现出多元化特征,流通市场也有所增加,创新全面开花,ABS发行利率整体呈现下行趋势。德邦证券判断,2017年ABS一级市场有望继续快速发展,二级市场交易机会将出现。

值得一提的是,由于分业监管体制,目前金融体系内资产证券化主要存在于三个市场:由央行和银监会监管的银行间市场、证监会监管的交易所和保监会监管的保交所。长期以来,银行间市场信贷ABS及交易所企业ABS发行市场较大,银行间市场资产支持票据(ABN)及保监会主管的资产支持计划市场相对较小。然而,可以看到的趋势是,证监体系下的企业ABS已经全面赶超信贷ABS,而保监体系下的保险资管ABS也正在逐步开始崭露头角。

一、政策回顾

2016年,多部委文件均提到通过资产证券化盘活企业存量资产,降低企业杠杆,服务实体经济。各监管部门也相继出台各项政策以支持和规范资产证券化业务的健康发展。具体来看:

二、市场发行情况回顾

目前,我国金融体系的分业监管体制形成了三个资产证券化市场,银监会和央行监管的银行间市场的ABS市场,证监会监管的交易所、报价系统、柜台系统的ABS市场,保监会监管的保交所ABS市场。这对于我国构建多层次的资本市场,提供多层次的投资资产,解决企业多渠道融资等方面都有积极的促进作用。三大监管体系下资产证券化市场发展分化明显,银行间市场信贷ABS及交易所企业ABS发行市场较大,银行间市场资产支持票据(ABN)及保监会主管的资产支持计划市场相对较小。

(一)全市场发行规模持续增长,企业ABS全面赶超信贷ABS

2016年,全市场共发行资产证券化产品491单,总规模8894.66亿元,同比增长44.97%[1],再创历史新高。具体来看,企业ABS市场全面赶超信贷ABS市场,发行数量为376单,发行规模4830.56亿元,同比增长136.31%,规模占比54.31%;信贷ABS全年共发行108单,发行规模稍有下降,为3909.53亿元,同比减少3.62%,规模占比43.95%;交易商协会全年发行ABN共7单,发行规模154.57亿元,同比增长341.63%,规模占比2.05%(详见图1)。

2016年,保监会体系下资产支持计划发展仍不强势。根据中国保险监督管理委员会网站信息披露,共有四单资产支持计划获得设立批复,并另有一单产品在保交所挂牌交易。而2015年,保监会共发行5单,总规模194亿元的项目资产支持计划。

(二)基础资产仍以大类为主,类型更加丰富

2016年资产证券化产品基础资产仍以大类为主,但类型更加丰富,新增不良资产、票据收益权,商业住房抵押贷款(CMBS)、保单质押贷款等,具体来看:

信贷ABS产品中,基础资产仍然以企业贷款、住房抵押贷款、汽车抵押贷款等为主,但企业贷款类产品发行规模虽位居首位,但一枝独大的局面不再,发行规模占比由15年的76.75%下降为36.79%;住房抵押贷款类产品发行提速,发行规模由15年259.8亿元增长到1049.43亿元,增长2倍之多;受益于不良资产证券化业务试点,不良资产类ABS全年发行14单,规模156.1亿元(详见图2)。

资产支持票据(ABN)中,基础资产类型主要有应收账款和融资租赁债权,具体信息详见表1:

企业ABS中,以租赁债权、信托收益权、个人消费贷款、应收账款、收费收益权为基础资产的产品发行规模较大。其中,租赁债权类产品发行规模位居首位,为1025.12亿元,占比20.89%;其次为以信托受益权为基础资产的产品,全年发行933.46亿元,占比19.32%;2016年,个人消费贷款类产品发行实现爆发式增长,全年发行43单,规模762.24亿元,占比15.78%,而15年个人消费贷款产品仅发行2单,总规模20亿元。另外,基础资产类型不断创新,新增委托贷款、商业房地产抵押贷款(CMBS)、票据收益权及保单质押贷款等类型基础资产(详见图3)。

资产支持计划中,2016年共有四单资产支持计划获得保监会设立批复,分别为民生通惠-东方邦信资本1号资产支持计划、华夏久盈-华融金融租赁资产支持计划、太平-湖北联投项目资产支持计划及平安-长城资产支持计划;另,2016年11月10日,太平洋人寿首次在上海保险交易所发行首单保单质押贷款资产支持计划,首期发行规模10亿元。保监体系下基础资产类型进一步丰富。

(三)市场参与主体多元化,机构竞争更加激烈

2016年共有82家机构作为管理人发行资产证券化产品,其中,德邦证券在众多参与机构中拔得头筹,以37单的发行数量和658.32亿元的发行规模位居行业首位,全年发行数量超过10单的机构共9家,发行规模破百亿元的机构共15家,规模排名前十的管理人管理规模均突破150亿元(详见图4、图5)。

(四)交易场所不断创新与分化,资产证券化领域多层次市场建立

2016年6月12日,上海保险交易所正式成立,并于11月10日挂牌交易首单资产证券化产品 “长江养老-太平洋寿险保单贷款资产支持计划”。保交所的成立为保监系统ABS提供了交易平台,打破了银行间ABS和交易所ABS分庭抗礼的局面,有望形成银行间ABS、交易所ABS、保交所ABS三足鼎立的局面。

银行间市场除了传统的信贷ABS外,交易商协会《非金融企业资产支持票据指引(修订稿)》对特殊目的载体的规定及对基础资产类型的放宽等,表明银行间市场向非金融企业融资主体的开放,企业多元化融资渠道进一步拓展。

企业ABS形成以交易所为主,中证机构间报价系统为辅的发行流通市场。在已发行的376单企业ABS产品中,交易所市场发行数量占比89.63%,发行规模占比81.27%;机构间报价系统资产证券化发行提速,发行数量占比8.78%,规模占比14.04%。交易场所进一步细化来看,2016年全年上交所共受理394单产品,受理申报发行规模共6683.32亿元;深交所共受理96单产品,受理申报规模2646.55亿元。

(五)发行利率整体下行,年末有所上升

2016年,一方面,中国实体经济虽然有所改善,但结构调整的阵痛还在释放,整个金融体系“资产荒”局面仍然无法有效缓解;另一方面,随着资产证券化市场的日趋成熟,投资者对资产证券化产品的理解力和认可度进一步提升;双重因素影响下,资产证券化产品发行利率在1-10月份总体呈震荡下行趋势,但自10月中下旬始,受债券市场收益率持续上行及年底资金面相对紧张的影响,资产证券化产品发行利率攀升。(详见图6、图7)

图6:中债企业债到期收益率与信贷ABS发行利率曲线

数据来源:wind资讯

图7:中证企业债到期收益率与企业ABS发行利率曲线

数据来源:wind资讯

(六)产品开始分化:投资价值与风险暴露初现

1、评级上调,资产支持证券进一步凸显投资价值

2016年信贷ABS共有96只债券评级上调,其中不乏级别调整较多的券种,如15工银海天1B有BBB+调升为AA级;企业ABS中共有12只债券评级上调。资产支持债券评级上调,进一步凸显挖掘资产支持证券投资价值的重要性。

2、违约及产品风险暴露初现

2016年,国内ABS市场出现首单违约产品,大成西黄河大桥通行费收入收益权专项资产管理计划,该计划基础资产大桥通行费产生依赖于煤炭行业的发展,而煤炭行业的不景气直接导致了大桥通行费收入的骤减从而产生违约。

另外,市场有三单产品出现评级下调。其中,信贷ABS市场中,华融湘江作为原始权益人发行的湘元2014年第一期信贷资产支持证券优先B档被评级下调;企业ABS中,渤钢租赁资产支持专项计划优先级证券由AAA调低为A,永利热电电力上网收费权债权和供用热合同债权资产支持专项计划优先级由AA+调低为AA。

(七)二级市场流动性加强

2016年资产证券化市场流动性显著提升。以中央国债登记结算有限责任公司(以下简称“中央结算公司”)托管的信贷ABS为例,15年资产支持证券换手率为7.44%,而截至2016年12月末,中央结算公司资产支持证券托管量为5,756.90亿元,全年成交量为1,435.28亿元,换手率为24.93%;再看企业ABS市场流动性,以中国证券登记结算有限责任公司上海分公司(以下简称“中证登上海”)托管的企业ABS为例,截至2016年12月末,中证登托管资产支持证券市值3113.54亿元,全年成交金额为833.64亿元,换手率26.77%。产品换手率的提升表明资产证券化市场流动性明显增强。

三、产品创新情况

(一)消费金融行业迎爆发,消费贷ABS市场潜力大

2016年市场共发行个人消费贷款类ABS共51单,发行规模达到962.55亿元。其中,银行间市场共发行8单,规模200.31亿元,同比增长76.89%;相比银行间市场相对平稳发展,交易所市场个人消费贷款资产证券化实现爆发式增长,全年共发行个人消费贷款类ABS共43单,规模762.24亿元。在众多机构参与主体中,尤以德邦证券表现最为突出,全年发行个人消费贷款类ABS共32单,规模647.8亿元,占到交易所消费贷ABS的84.98%。另外,消费贷款ABS市场发行者更加丰富,除了阿里巴巴、京东常见身影外,新增小米小贷、分期乐等新面孔,为市场注入新活力。

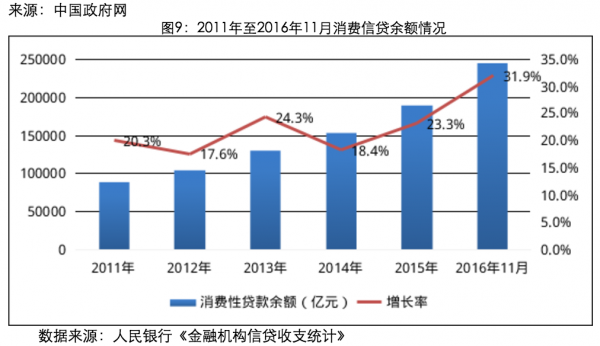

当前我国经济正处于转型期,去产能、去杠杆的供给侧改革对经济增长造成压力,经济增速放缓,拉动经济增长的三驾马车中,消费一举超越投资,成为中国经济“顶梁柱”。2015年,最终消费支出对中国GDP的贡献率达到66.4%,2016年前三季度,最终消费支出对国内生产总值的贡献率进一步提升至71%,比上年同期提高13.3个百分点,其中,网络商品零售仍保持较高增速,全国实物商品网上零售额同比增长25.1%,占社会消费品零售总额的比重进一步提升至11.7%。消费支出增长的同时消费信贷余额不断增大,2015年中国消费信贷余额为18.9万亿元,同比增长23.3%;2016年1-11月,中国消费信贷余额达到24.52万亿元,比去年同期增长31.93%。

图8:社会消费品零售总额变动情况

2016年4月15日,国家发改委发布《关于促进消费带动转型升级的行动方案》,围绕住房、汽车、旅游等在内的十大方向,促进居民消费的扩大和升级。随着个人消费领域的拓展,居民消费观念的转变,加上政策层面的支持,以及个人征信体系、大数据风控等消费金融基础设施的完善,未来,消费金融将成为资产证券化发行主力。

(二)不良资产证券化重启,ABS迎“不良商机”

2016年5月26日,中国银行作为发起机构的中誉2016年第一期不良资产支持证券和招商银行作为发起机构的和萃2016年第一期不良资产支持证券同日发行,这意味着我国不良资产证券化时隔八年再次重启,商业银行不良资产处置渠道进一步拓宽。之后,另外四家试点银行农业银行、建设银行、工商银行、交通银行也陆续发行了不良资产证券化产品。2016年全年,银行间市场共发行不良资产ABS共14只,产品规模为156.10亿元。区别于国内过往不良资产证券化项目均以公司不良贷款入池,今年所发产品不良贷款类型更加丰富。如招行和萃2016年第一期不良资产支持证券为首单信用卡不良资产证券化产品、和萃2016年第二期不良资产支持证券为首单小微不良贷款支持证券、建鑫2016年第一期不良资产支持证券为首单不良个人住房抵押贷款资产支持证券、工元2016年第三期不良资产支持证券入池资产为个人抵押不良贷款。

自2013年起,我国商业银行不良贷款余额呈现持续攀升趋势。2015年底,商业银行不良贷款余额为12744亿元,截止2016年9月末,商业银行不良贷款余额14939亿元,较年初增加2195亿元,商业银行不良贷款率为1.76%(详见图10)。当前,中国经济各个产业面临转型或升级压力,银行不良贷款余额上升趋势仍然没有扭转,银行不良资产处置和化解任重道远,不良资产证券化试点范围及发行规模有望进一步扩大。

数据来源:根据中国银监会网站数据统计整理

(三)商业地产存量待释放,准REITs渐热

今年以来,由于区域房地产市场过热,多地纷纷出台房地产调控新规,监管层全面收紧房企资金来源,房地产企业融资渠道受到限制,资金压力倒逼房企多元化融资,在此背景下,商业地产项目证券化渐热。2016年,交易所市场共发行REITs类产品10单,规模合计219.75亿元。在所发产品中,中航红星爱琴海商业物业信托受益权资产支持专项计划发行规模14亿元,为中国资本市场首家以信托公司作为原始权益人的REITs产品;苏宁云商集团在16年6月发行第三单私募REITs产品—中信华夏苏宁云享资产支持专项计划,发行规模18.47亿元,投资标的为位于六个核心一二线城市及国家高新区的苏宁云商成熟运营多年的优质物流仓储资产,为市场首单权益型物流仓储REITs产品;国金-金光金虹桥国际中心资产支持专项计划单体发行规模78亿元,占到16年REITs发行规模的35.49%;另外,中信皖新阅嘉一期资产支持专项计划发行规模5.55亿元,投资标的物业为皖新传媒原持有的合肥安徽图书城、芜湖图书城、六安皖西书城、安庆图书城、滁州图书城等8处书店物业资产,为市场首单以书店作为物业资产的REITs项目。

(四)票据资产证券化迎来业务创新及发展

近年来,我国票据市场发展迅速,对实体经济和金融行业的发展都起着积极的促进作用,票据融资余额不断攀升(详见图11),截至2016年11月末,票据融资余额达到5.73万亿元。票据资产证券化区别于传统的票据融资方式,有利于增强企业直接融资能力,降低企业融资成本,不断迎来创新和提速发展。在企业ABS市场,从基础资产的界定上具有代表性的商票类资产证券化产品主要有两种模式,模式一是直接以票据为核心资产进行资产证券化运作的产品,如全国首单票据收益权类产品-“华泰资管-江苏银行融元1号资产支持专项计划”,首单纸银票据类产品-德邦证券平安银行安盈1号资产支持专项计划,中信证券-民生银行票据收益权1号资产支持专项计划;模式二是以商票为结算方式的应收账款债权为核心资产进行资产证券化运作的产品,如博时资本-平安银行“橙鑫橙e”1号资产支持专项计划。

图11:票据融资余额情况(单位:亿元)

数据来源:人民银行《金融机构本外币信贷收支表》

(五)绿色资产证券化产品不断取得新突破

发展绿色产业是推动供给侧改革的重要一环,也是目前国家在大力推进和扶持的新兴行业。以垃圾回收、污水处理、太阳能发电能为代表的绿色产业,具有现金流稳定、持续周期长等特点,符合资产证券化对基础资产现金流的要求。随着绿色发展理念的推行,2016年绿色资产证券化业务不断取得新突破。2016年1月,兴业银行发行首单绿色信贷ABS产品,规模26.5亿元,该产品基础资产池42笔贷款为全部投向于节能环保领域的贷款,盘活的资金也将全部投放到节能环保领域;2016年1月26日,国内光伏行业首单ABS产品,中银证券-深能南京电力上网收益权资产支持专项计划发行设立;2016年8月3日,金风科技在上交所发行农银穗盈金风科技风电收费收益权绿色资产专项计划,其基础资产为风力电厂上网电费收益权;2016年11月22日,全国首单水电行业绿色ABS——“华泰资管-葛洲坝水电上网收费权绿色资产支持专项计划”成功发行,该产品基础资产为中国葛洲坝集团间接持股的五家水力发电公司未来特定期间内的水电上网收费权,募集资金全部用于上述水电站的再融资,并由央财绿融进行了绿色认证。

(六)保单质押贷款ABS首破冰,未来市场发行可期

2016年3月31日,太平人寿保单质押贷款债权支持1号专项计划成立,产品规模5亿元,优先级预期收益率3.8%,评级AAA,期限6个月,为市场首单保单质押贷款资产证券化产品。通过该项目,太平人寿盘活存量资产,而同时,ABS市场获得一类全新的、安全性较高的基础资产类型。同年11月10日, “长江养老—太平洋寿险保单贷款资产支持计划”在上海保险交易所(保交所)正式挂牌发行并交易,发行总规模50亿元,分期发行,第一期总规模10亿元。该产品为通过另类保险资管产品实现保单贷款资产证券化的第一单产品,也是上海保交所的第一单产品。数据显示,截至2015年末,寿险全行业保单质押贷款的规模达到2298.6亿元,今年1-6月,四大上市险企保单质押贷款规模达到1913.1亿元,已经超过去年四大险企保单全年质押贷款1775.4亿元的总额。通过保单质押贷款资产证券化,保险公司实现保单质押贷款由“被动”向“主动”的转变,盘活存量资产,在保单质押贷款存量规模日益增加的情况下,未来保单质押贷款ABS市场可期。

四、2017年展望

1、发行及贷后信息披露更趋完善。作为一种结构化融资工具,资产证券化不同于传统债券,以资产信用为基础,在当前整个宏观经济下行,不良率不断提升的背景下,资产证券化产品基础资产质量难免出现下滑,为了更好的防范风险、最大程度保护投资者利益,未来,伴随资产证券化市场的不断创新发展,监管措施会进一步细化,产品发行及贷后信息披露也会更趋完善。

2、新大类基础资产类型有望领航未来ABS市场。2017年,资产证券化市场有待进一步发掘,除传统租赁债权类、收费收益权类ABS外,以下几类ABS产品有望领航2017年ABS市场。一是个人消费贷款类ABS。这类基础资产具有金额较小、分散度较高、未来现金流相对稳定等特点,非常适合作为底层基础资产大力开展资产证券化业务。如以阿里、京东作为典型互联网金融服务商,依据其在个人消费及支付等领域的场景优势,采用基于大数据的风控信贷管理模式,大大提高了自身资金周转速度,也同时一方面为市场提供了源源不断的资产;另一方面不断通过创新融资方式降低消费者成本、提高消费便利性,拉动国民经济、最终让消费者真正受益。再者,通过证券化手段向资本市场进行滚动融资,有效支撑企业快速增长的融资需求,助力中国经济由“投资拉动”向“消费拉动”转型。二是与供应链金融相关的资产证券化业务。2016年2月16日,八部委联合发布《关于金融支持工业稳定增长调结构增效益的若干意见》,《意见》中指出“大力发展应收账款融资”、“加快推进应收账款证券化等企业资产证券化业务发展,盘活工业企业存量资产”。在供应链中,核心企业往往依托自身在业务合作中的强势地位,采用赊销交易方式,来实现对应付款的账期管理,缩短现金周期;而处于供应链中上游的供应商则形成大量应收账款。以围绕核心企业形成的应收账款为基础资产开展证券化业务,一方面使中上游供应商得以盘活存量资产,获取营运资金;另一方面核心企业得以更好的实现应付账期和现金流的有效管理。通过资产证券化,平衡供应链上下游企业间利益,实现供应链两端共赢。三是与未来节能环保相关的绿色产业内的资产证券化业务。发展绿色产业是推动供给侧改革的重要一环,也是目前国家在大力推进和扶持的新兴行业。通过资产证券化借助资本市场为绿色环保企业提供有效的资金支持,同时也实现了一些社会资本及产业基金对绿色产业投资的有效性和精准性。四是与金融机构存量资产相关的资产证券化。2013年8号文、2014年127号文、2016年82文接连出台,监管层对银行非标业务的约束一步步加强,在监管趋严的背景下,特别是银行表外理财也将纳入MPA考核内,非标转标已成大趋势。以表外非标资产为基础资产发行资产支持证券成为银行解决非标转标主要手段。

3、PPP资产证券化值得期待。国家发改委联合证监会发布的《关于推进传统基础设施领域政府和社会资本合作(PPP)项目资产证券化相关工作的通知》,就推动PPP项目资产证券化融资相关工作作出全面安排。根据财政部和社会资本合作中心最新数据,截至2016年11月30日,财政部PPP项目库入库项目10828个,总投资额达12.97万亿元[2]。一旦资产证券化渠道被打通,PPP项目运作及资产证券化市场均将呈现出更大生机。

4、跨市场融通加强。非金融企业资产支持票据指引(修订稿)》的发布,使得ABN更类似于交易所市场企业ABS,企业ABS市场也涌现出以银行非标资产为基础资产的产品,银行间市场和交易所市场同时出现以公积金中心为发起人的产品。传统市场间的壁垒逐渐被打破,随着监管主体对于产品创新和市场化竞争的鼓励,未来资产证券化发行市场融通将进一步加强。

5、市场流动性有望进一步提升。一是产品品牌化、系列化发展提高市场产品的相对标准化,有利于降低投资者决策成本,提高市场流动积极性。2016年交易所市场针对同一管理人申请同一原始权益人多次发行资产支持证券挂牌转让申请开通绿色通道,同时对管理人申报分期发行资产支持证券,若产品所涉原始权益人资质优良、具有良好的资本市场融资记录、交易结构相同且基础资产具有较高的同质型,可采取储架式发行模式。监管措施的创新有利于资产证券化产品品牌化、系列化的发展,如2016年德邦证券“花呗”、“借呗”系列、广发资管“民生安驰”系列等。二是投资者参与主体多元化,促进供给端和需求端的有效匹配,带动一级二级市场发展。3月9日,保监会发布《关于修改<保险资金运用管理暂行办法>的决定(征求意见稿)》,提出保险资金可以投资资产证券化产品,进一步丰富投资者群体。

[1] (1)数据截止2016年12月31日;

(2)发行数据由德邦证券根据交易所网站、基金业协会网站及wind资讯、中国资产证券化分析网统计修订;

(3)全年发行数据范围涵盖信贷ABS、企业ABS、ABN,未涉及保监会资产支持计划,为避免歧义,下文所述资产证券化发行情况均不涉及保监会资产支持计划。

[2]数据来源:财政部政府和社会资本合作中心

京公网安备 11010802028547号