(图片来源:全景视觉)

张奥平/文

一、股权投资行业募资端现状

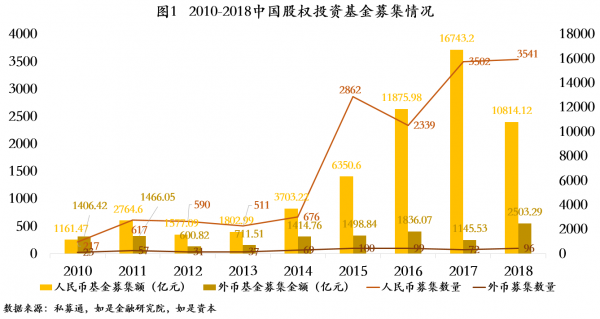

1、2018年募资端总量大幅下滑,外币募资额提升

2010年至2017年股权投资市场资本管理量呈现逐年上升趋势,特别是从2014年起,股权投资基金募集量大幅攀升,直至2017年,人民币私募股权基金募集额接近17000亿元,同比年均增长35%。2018年,伴随着资管新规出台;A股上市审核趋严、上市企业数量大幅下滑;海外上市频频破发、估值倒挂等因素影响,私募股权行业整体进入资本寒冬。虽然,全年私募股权市场募集基金数量达到3541支,基本与去年持平,但增速急剧放缓;在基金募资规模上,2018年人民币基金共披露募集完成10814.12亿元,同比2017年大幅下降35%。

从募资的币种来看,近几年外币基金相比人民币基金募集速度和规模稳步上升。2018年,共有96支美元基金完成募资,募资金额2503.29亿元人民币,是2017年同比规模的一倍多。其主要原因在于以下两点,第一,从全球范围来看,中国目前依然是极具发展潜力的新兴市场,海外LP更愿意参与到我国创业投资的早期市场当中,美元基金的出资LP大多数为成熟的专业化机构,如凯雷、贝恩资本等。第二,多家知名GP积极设立外币基金,不断吸引长期海外资本,特别是世界领先的捐赠基金、养老金、家族财富管理为主的境外资本,其中高瓴资本于2018年9月完成了106亿美元的新基金的募集,打破了KKR在2017年93亿美元的募资记录,成为了亚洲地区最大的私募股权基金。

2、募资端呈现头部化趋势

2018年中国股权投资市场募资的前二十家机构,即约0.5%的私募机构募集了全部市场20%的资金,在VC市场募资端头部化效应更加集中,清科排名前20的VC机构募资比例占到行业的募资金额的46%。整体来看,2018年仅有十几家GP募集规模能到10亿元以上。

3、2018年前十大募资情况

2018年政府类资金在募集方面占到了较高的比重,前十大募资的基金中政府属性的资金占到了总基金规模的一半以上,其中总规模100亿元的河南省和谐锦豫产业投资基金(有限合伙),30%是来自于省财政厅。河南省农民工返乡创业投资基金,几乎全部为财政出资。中科院科技成果转移转化基金由中科院直接出资,联合中央、地方政府引导基金、金融资本、社会资本共同成立,是面向中科院全院的科技成果转化及早期项目投资的全国性创业投资母基金,预计募集规模还会进一步扩大。上海半导体装备材料产业投资基金合伙企业(有限合伙),是由国家队、地方城投公司、国有控股上市公司共同合作建立,100%的政府类资金属性。从前十大基金的募集情况来看,一级市场在2018年最重要的变化是政府类资金背景的基金正在全面崛起,同时政府类资金不再仅仅居于幕后出任LP,还逐渐走到台前建立基金成为GP。

二、股权投资行业募资端资金来源

1、股权投资机构LP八大类型

第一类:政府引导基金。政府引导基金可以调动当地资本的活跃度,带动权益类市场发展,在满足当地创新企业的募资需求的同时,也可以链接地方资源,吸引更多人才,政府引导基金对中国创投市场化环境的完善起到更好的带动作用,其已逐步成为我国私募股权基金发展的重要力量。

第二类:VC、PE机构。VC、PE机构为实现多元化的投资及打造完善的生态体系也会作为其他VC、PE机构的LP,如深创投、红杉资本、招商局资本等知名机构通过作为其他股权投资机构的LP,参与到与自身不同投资阶段及不同行业的项目中。

第三类:母基金(Fund of Funds)。母基金一般通过对私募股权基金进行分散化组合投资而实现间接投资于企业。母基金专注于股权投资,有专业化的投资经验和风险分散能力,是长期优质的资金来源,能代表着LP更好的发挥资金的作用,同时又能在资源、管理、战略上为GP提供更多的帮助和支持,近年来母基金越来越成为市场上认可的有效参与投资的方式。

第四类:上市公司及企业。上市公司及企业投资者是中国本土LP近十年最活跃的参与者,也是目前创业投资及私募股权投资基金募资的主要来源。而"上市公司+PE"式产业基金是上市公司参与私募股权投资的主要形式,用于对新兴行业或者项目进行股权投资。

第五类:家族办公室。家族办公室是专门为超级富有家庭提供全方位的财富管理和家族服务的,投资组合中私募股权能够跨越长期经济周期,在较差的市场环境下,受到的整体冲击也相对较小,所以私募股权是家族办公室的财富管理的必然选择,在投资方向和投资期限也更符合家族在长期财富保值和资产增值的目标。

第六类:保险资金。近几年来保监会相继出台了一系列的政策鼓励保险金加快PE投资并且逐布放宽了对其投资PE的监管比例,险资投资范围得到了扩展,同时在风险管控上也更加严格规范。伴随着一系列利好政策,险资也逐步进入市场后,得到了越来越多的投资者的关注,迅速成为私募股权投资市场上的一只黑马。

第七类:信托公司。一般而言其本身可以作为私募股权基金,在我国以信托计划的形式设立的私募股权基金除了具有制度保证外,还具有较高的资金安全性,免于双重征税、投资人灵活退出的优势。

第八类:高净值人群。2018年我国高净值人群达到250万人,资产可投资规模接近80万亿,从投资领域看,高净值人群更偏好新兴产业投资,财富增值是配置另类资产的主要目的。从全球来看,有84.3%的高净值人士配置了私募股权基金,23.7%的高净值人士的配置比例超过30%。高净值人群对市场洞察敏锐,思维活跃,有意愿也有能力与优质企业共同成长,所以一直以来都是私募股权投资基金募资时看重的对象。

2018年政府引导基金、VC\PE机构和母基金是私募股权市场上的LP主力,三者占比总量接近50%,特别是政府引导基金和母基金比2017年募资占比高出三倍之多。其次是上市公司和企业2018年募资比例为11%,排名从2017年第一位落至第四位,募资额相对降低4%;富有家族及个人对私募股权基金的投资金额占比逐渐提升,相较于2017年募资规模增加了五个百分点,在资管新规的约束下,银行和信托行业2018年在私募股权方面的出资出现了明显的下降,从8%降至5%左右。

2、股权投资机构LP重点发展趋势

随着政策的逐步放宽,政府引导基金以及险资等作为私募股权投资机构的LP正在快速崛起。未来,中国私募股权基金LP会继续呈现多元化发展状态。随着专业机构LP资金的不断入场,其凭借自身的资金规模和管理优势,将逐渐成为GP更加倾向的募资目标,国内LP格局由原来高净值人群主导转向政府和机构主导转变,而相对资金量级比较低和投资经验少的个人LP,在未来获得优质GP资源份额的机会将会越来越少。

三、中国股权投资行业募资端发展趋势

1、短期资金向中长期资金过渡

首先,专业化的私募股权投资机构重点关注行业正在经历重大变革的企业,此类企业往往具有科技、商业模式创新性等多方面特征,其所需投入资金量大、并且缺乏长期资金支持,这将倒逼GP寻找更长期的资金。其次,对于大多数企业而言,投资期限短、不稳定的资金会使得企业商业动作变形,影响到企业战略决策以及长期发展规划,从而减弱了企业持续运营的能力和管理效力,长期资金的支持对企业合理健康发展是至关重要。随着私募股权投资行业发展的越发完善,将有更多资金由短期向中长期方向转变,未来市场上涌现出的一批批新经济企业,必然有更多的中长期私募股权类资金支撑。

2、低风险承受能力资金向高风险承受能力资金过渡

对于GP而言,选择LP就是选择合伙人,大多数GP更愿意选择资金稳定性强,且在一定程度上能提供资源帮助基金成长的LP。政府产业基金、母基金、保险资金一般具有资金规模大、投资经验丰富、风险控制能力强的特点,更加契合私募股权投资募资方的需求。所以风险承受能力弱、缺乏对商业投资理性判断的个人LP已经不再受到优质GP青睐。从趋势上来看,更多的个人LP开始转向母基金等渠道间接进行股权投资。在未来,我国私募股权投资市场中的LP将更加规模化、专业化,这些资金量大的LP也将随着其对股权投资专业能力的提升而风险承受能力逐渐增强,低风险承受能力的短期资金将逐渐离场,具有高风险承受能力的机构LP将在私募股权投资市场中占据更加重要的地位,这也是行业成熟发展的表现。

3、GP二八分化明显,LP将更加集中

中国股权投资行业快速发展截至2018年年末,在基金管理协会已登记私募股权、创投基金管理人有14,683家,同比增长11.23%;管理正在运作的基金34,993支,同比增长22.93%;管理基金规模8.90万亿元,同比增长25.53%。与此同时,快速发展的私募股权投资行业也积累的诸多问题,对GP而言,目前面临着投资方向不明确,风险控制能力不足,无法理性判断和长期价值投资等问题。此时,专注于细分领域长期深耕、专业化的头部GP更容易获得LP的青睐。今年以来,在整个市场存量资金紧张、增量资金不足的状况下,头部机构由于其品牌影响力、强大的管理能力和管理经验更容易获得LP的信赖,如高瓴资本、红杉资本、达晨创投等仍然能够募集较大规模资金。未来,GP二八分化将更加明显,LP将更加集中于头部的优质GP。

2019年中国股权市场已正式进入调整期,在监管加强的同时,自律规则也在逐渐完善,降低私募股权投资行业风险,促进行业健康发展成为政策的主基调,私募股权投资行业开始呈现出资金聚集、强者恒强的发展趋势,行业迎来新一轮的变革与挑战,在竞争不断加剧的情况下,头部效应开始凸显,大浪淘沙时代已然来临。

(作者系如是金融研究院副总裁、如是资本董事总经理)

京公网安备 11010802028547号