(图片来源:壹图网)

杨望/文 受单边主义和贸易保护注意措施及对中国加征关税预期等影响,8月5日人民币兑美元离岸汇率一天之内最高升至7.11的水平,在岸人民币汇率也触顶7.04,突破长期以来汇率贬值的下限。

于人民币本身而言,破七意味着汇率浮动迎来历史新区间,汇率也将成为缓冲外部市场压力、辅助经济增长的有效工具。放眼国际环境,此次汇率下跌使得贸易争端蔓延到汇率层面的分歧,全球资产市场也迎来避险潮流,股市遭受全面下跌,外部压力似乎并不小。然而,此次汇率破七,我们依然看涨中国。

闻“7”不必变色

从市场供需层面来看,“破七”实际上早有预期。从全球贸易环境来看,贸易争端在各地区范围内持续发酵,尤其是在特朗普加征关税之后再度升级,市场对被征税国家的普遍预期是通过贬值释放关税压力。实际上,在人民币突破关口7之前已有较强的贬值动力,八月初,人民币对美元在岸汇率已经连续两日累计贬值0.9%。

此次汇率跌破7的水平打破的仅仅是是民众的心理门槛,广大投资者还需从供需角度理解人民币价格,固守一个整数水平作为评价汇率波动的标准并不合理。正如央行表示,“7”像是水库的水位,涨落随市场变化而定,当前“破七”属于正常波动。我国外汇储备充裕,对于稳定人民币的价值是有能力、有经验、有信心的,而并非缺乏调节能力。

我们看涨中国,首先看涨的是对人民币的信心,这包括人民币自身价值的稳健与更合理的浮动模式,其次是在背后起支撑作用的、中国经济向好的基本面。

首先,虽然人民币对美元汇率贬值,但并未说明人民币整体走弱,人民币兑一篮子货币持续保持稳定和强势。同时,“破”七正是我国汇率浮动韧性增强的表现,不仅将汇率下行区间扩大,同时预示人民币价值未来双向波动的可能性增强。另一方面的启示是,人民币的双边汇兑关系将逐渐替代与美元挂钩的价值评价体系,总体来看,这是人民币在国际化道路上取得的进步,更广阔的市场自然会要求人民币价格波动还需更灵活、更敏感,未来汇率走势应该是朝着市场理性的角度浮动的。

其次,央行在“破”七当日强调“人民币汇率完全能够在合理均衡水平上保持稳定”,近期经济基本面的利好因素将成为汇率的强劲支撑,使人民币汇率的韧性进一步增强。

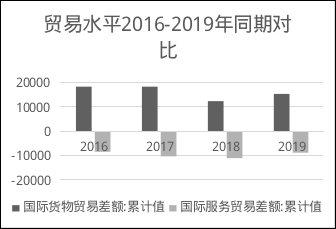

具体来看,上半年,我国货物贸易顺差较2018年有大幅上升,总体达到920.44亿美元,保持在近年高位增长的区间,而国际服务贸易逆差也较过去两年有所改善,稳健的外部需求将有力支撑汇率水平(如图1所示)。结合国内宏观表现,730会议对下半年经济结构做出进一步调整,国内GDP未来有望回升,向好的增长环境将成为支持汇率企稳的有力背景。联系中美利差来看,美国上周公布降息力度,中美利差再度扩大,市场资金有望向人民币资产倾斜,在抬高资产价格的同时,稳固市场对人民币的需求,汇率也将获得有力支持。

图1:中国贸易水平同期对比(数据来源:Wind,瀚德金融科技研究院)

贸易未平,“单边”又起

在汇率突破下限7的第二天,美国财政部便将中国列为“汇率操纵国”。央行已发文声明中国实施的是以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,举证国际货币基金组织对于人民币汇率符合基本面的判断,据历史数据显示,05年至今,人民币名义有效汇率升值38%,是全球范围内升值幅度最大的货币之一。美方强行给人民币贴上汇率操纵的标签实属空穴来风。

同样是在汇率破七的第二天,人民币汇率继续释放贬值压力,央行遂祭出离岸央票,将于8月14日发行总量为300亿元的央行票据,刺激汇率回升。央行此举令恶意贬值的指控不攻自破。事实上,联系汇率破七来看,一方面汇率下行交由市场供需决定,另一方面央票发行将成为调节市场情绪的有力工具,这一收一放正是表明增强汇率自由浮动的能力才是发展的主旋律。

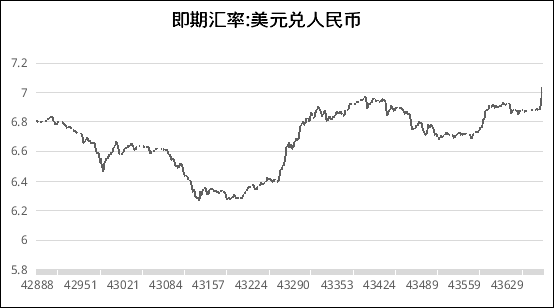

面对单边主义的质疑,首先应明确此次“破七”并非汇率战。汇率战的定义是央行干预市场、推动本币单向下跌,这不符合此次贬值场景,再加上汇率对我国出口的影响程度越来越小,中国央行没有操控汇率下跌的必要。贬值当天央行已及时表示人民币贬值并非意在扶持出口的竞争性贬值,人民币汇率波动反应的是人民币的国际性需求。回顾破七前的汇率走势,受近期受贸易争端等外部不确定因素的影响,人民币汇率均呈现出“贸易关系缓和,人民币升值;贸易关系紧张,人民币贬值”的大体规律,如图2所示,此次贬值不过是顺势波动,不应失去对人民币强势货币的信心。

图2:人民币汇率与贸易争端进程(数据来源:Wind,瀚德金融科技研究院)

此次汇率下跌对两国经济影响大不相同。对国内形势而言,人民币适度贬值有利于对冲美国近期额外加收关税的压力,短期内增加出口企业与跨境投资的竞争力,给予国内企业一定缓冲保护。汇率突破关口“7”已通过预期表现在进出口价格上,蛋白粕与油脂一天之内已大幅收涨,贬值导致进口大豆成本预期上升。对美方而言形势或更严峻,2018年也是1971年以来各国央行对于黄金需求最强烈的年分,美元储备货币的地位已逐渐动摇,此次美元相对人民币升值将对美元继续施加压力,引导全球资金流出美债。此外,美国经济也已步入放缓阶段,投资、出口处于下行趋势,虽然上周美联储降息将在一定程度上维持经济增长,但美国仍需在下一波衰退期来临前做好准备。

从我国结构来看,贬值对不同行业的影响各不相同,此次汇率冲击有望协助我国各行业企业调整自身结构,增强抵御金融风险的能力。首先,我国对于全球贸易比重的贡献与日俱增,且我国贸易结构较为多元,这是应对风险事件的大前提。具体来看,纺织服装等出口导向型企业将从之前的升值压力中解脱出来,享受贬值带来的出口利好,统计数据显示,人民币每贬值1%,纺织服装业预计销售利润率将上升2%-6%。而对于积累了较多美元债券的企业,如航空公司,将会遭受汇兑损失,此前由于新租赁准则,航空公司的负债规模已在表内占比有所扩张,此轮贬值或将进一步加重企业负担。各行业企业应做好准备,充分评估此次贬值的长短期效应,在贸易争端升级的背景下及时借鉴当下的环境经验,为未来的稳健发展不断成长。

全球市场回应几何?

贸易争端的再升级引发市场的悲观预期,风险偏好也已触及近期谷底。 资产市场方面,全球避险情绪加重。当期离岸人民币对在岸人民币的基差进一步扩大,接连抛售风险资产造成资产价格下跌,股市、工业品期货当风险资产纷纷走弱,以人民币计价的黄金价格大幅上涨,黄金、债券等避险资产逐渐受到短期青睐。

放眼全球资本市场,贬值后两天内全球多地出现股市下跌。亚洲股市大幅走低,韩国市场股汇债遭遇三杀,日本股市目前重挫超越2%。美股市场三大股指均大幅下跌,背后原因一方面源自市场的悲观预期,另一方面仍受制于降息利好出清后的情形,美股如何应对回调压力也存在风险。

A股下跌但短期影响有限。贬值当日,A股主要股指普跌,上证综指下跌1.62%。经济状况会同时反应在汇率与股市方面,此次汇率下跌并非由于经济基本面本身下行,因此股市短期内虽然下行但总体下行区间有限。同时,汇率贬值导致资产价格下跌,吸引外资流入中国资本市场,短期利空的情绪因素消退之后,股市的估值水平较低,资金将重流股票市场。当前,A股对国债的估值优势非常明显。

债券市场,10年期国债期货达到99元关口,自2016年底以来达到新高,现券市场上,10年期国债活跃券成交利率也逼近三年来的低位。贬值利好债券市场的同时,应关注资本是否大量流出。引发资本外流的是贬值预期,如果贬值水平到位、贬值预期消除为零,则预期将不再引发资本外流,此次人民币贬值释放了一定的贬值预期,减少了资本外流的动机。其次,人民币汇率不具备大幅贬值的经济基础,不必担心人民币在市场供求作用下出现过度贬值。如果贬值并未造成未来资本大幅流出,长期来看将利好股价回升。

(作者:杨望为瀚德金融科技研究院执行院长、中国人民大学金融科技研究所高级研究员、中国人民大学国际货币研究所研究员,张钰为瀚德金融科技研究院研究员)

京公网安备 11010802028547号

京公网安备 11010802028547号