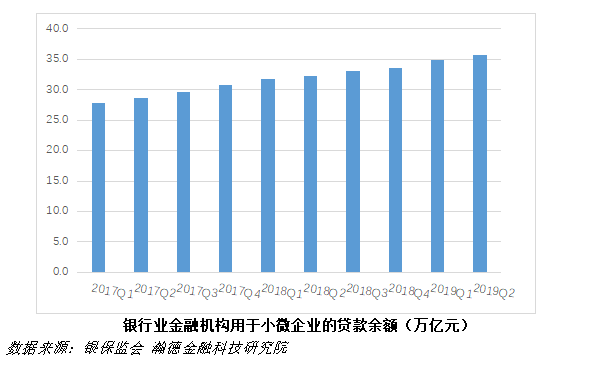

杨望/文 2019年二季度末,根据中国人民银行数据显示,小微企业信贷余额35.63万亿元,其中单户授信总额1000万元及以下的普惠小微贷款余额 10.71 万亿元,同比增长 22.5%,增速比上季末高3.4 个百分点,上半年增加 1.22 万亿元,同比多增 6478 亿元。

小微信贷是我国金融服务业一大难题。难在风险定价,小微企业端缺乏有效数据、抵押资产和政府担保,银行等金融机构缺乏市场化小微信贷风险定价技术。近一年以来,小微信贷红利尽显,市场对政策效果评估乐观,出现小微企业不微,拐点将至的认识在所难免。

红利渐显

小微企业融资问题一直是我国金融服务业的难点,也是深化金融改革的重点。长期以来,相关部门从货币政策、监管政策、财税激励、优化营商环境等方面着手,出台了一系列具有针对性的政策。

货币政策方面,2014年央行首先引入定向降准考核机制,2018年将针对“三农”或小微信贷的定向降准扩大为普惠金融定向降准,存款准备金优惠力度也进一步加大,2019年1月央行进一步扩大定向降准的范围和力度,将小微授信标准从500万提高到1000万。

此外,2018年9月央行创设中期借贷便利(TMLF),定向支持金融机构向小微企业和民营企业发放贷款,在创设TMLF的同时,2018年12月央行再增加 再贷款和再贴现额度1000亿。除了小微信贷的增量支持,2018年6月的银发162号文中,小微信贷ABS也得到央行的重视。财税政策的支持力度也在不断加强,“扩大对小微企业金融服务的税收优惠、对小微企业进行普惠性税收减免、加大对普惠金融发展专项资金支持”三管齐下。

政府对小微企业融资的大力支持,加上金融机构不断的产品服务不断创新,小微信贷的红利在逐渐显现。上市银行中报披露结束,上半年新增贷款流向也已明确,新增贷款中小微贷款的红利开始显现。

在加大普惠小微信贷投放的要求下,银行加大投放力度,根据21世纪经济报道统计的数据,上半年19家银行新增个人经营贷共计3072.58亿元。以工行为例,得益于普惠领域线上贷款产品的迅速增长,工行上半年个人经营性贷款增加859.81亿元,增长39.8%;农行则表示个人经营贷的快速增长与积极落实服务实体经济和普惠金融政策密切相关。五大行今年6月末的小微企业贷款余额均较上年末实现增长。

银保监会数据显示,2019年二季度末,银行业金融机构用于小微企业的贷款余额达35.63万亿元,其中单户授信总额1000万元及以下的普惠型小微企业贷款余额为10.7万亿元,同比增长26.6%。在融资费用方面,从银保监会公布的数据看,今年上半年新发放普惠型小微企业贷款利率是6.82%,比2018年全年平均利率水平下降0.58个百分点。此外,通过减免信贷相关费用,相关融资成本下降了0.57个百分点。小微企业融资难、融资贵问题的解决取得了阶段性成果。

突围战事

除了政策的大力扶持外,金融机构在解决小微信贷难题上也进行了大量的探索与改革。

2005年4月,国开行“微小企业贷款工作组”远赴欧洲考察小微贷款专业机构,向国内引进欧洲的小微贷款技术,通过培养专业的信贷员采集企业“软信息”及风控流程控制小微贷款的成本和风险。这套模式为国内银行打开了小微贷款业务的大门,但随着业务的扩张,银行培养专业信贷员的成本在提高,而小微贷款普遍收益较低,导致银行盈利并不乐观。

小微贷款需要改变这种以“人”为核心的业务模式,找到解决效率和成本问题的新出路。随着零售银行业务的发展,许多银行开始了对小微贷款“零售化”的探索,将衡量企业的还款能力转化为衡量企业法人的还款能力,提高了风控的效率。2012年左右,招商银行、平安银行都推出了零售化的小微业务。

另一方面,小微信贷业务也开始向线上发展。以阿里巴巴为例,淘宝网上聚集了海量小微企业,依托于电商的生态优势,阿里金融开发出一系列针对淘宝商家的借贷产品,搭建了一整套线上的金融服务,包括全自动的资产评估、发放贷款、在线还款等,并应用大数据模型对客户的经营、交易等行为用于信用评估,提高了信息采集效率,降低了风控的成本。自2010年我国第一家网络小贷公司阿里小贷成立后,苏宁、京东和腾讯等互联网公司纷纷开发小贷业务,利用自身业务和技术优势参与到小微贷款业务中来,小微贷款也进入了“数字化”的新时代。

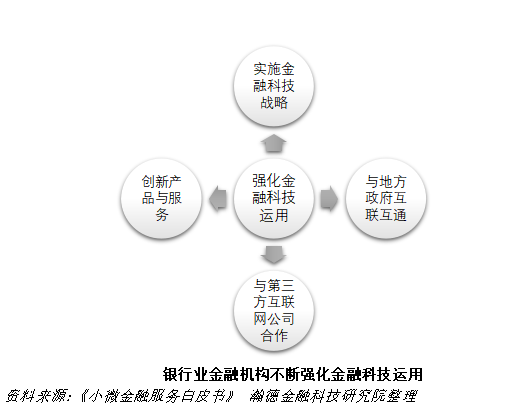

几年来,金融科技的发展又为小微融资难题提供了新的解决思路,大数据、云计算等信息技术在优化信用模型、提高获客能力和优化放贷流程方面发挥了突出的优势。

越来越多的银行业金融机构开始主动拥抱金融科技,将其与小微信贷业务结合。如工商银行运用大数据技术,整合工商、税务、征信和金融交易等信息,创新平台化获客、押品在线评估、自动审批和数字化风控等模式,推出一系列针对小微企业的线上贷款产品,其中截止2018年末,工行的“经营快贷”产品已为60余万小微企业累计发放贷款400多亿元;建设银行运用移动互联和大数据技术,创新推出“小微快贷”信贷产品,建立自动化业务流程,实现自动批量获客、信息采集与分析及在线审批、签约与还款的全套服务,截止2018年末,“小微快贷”产品累计为55万户小微企业提供超7100亿元信贷支持。

除了技术的推动、体量的增加,小微贷款的多元化发展也日益显著,金融服务更加契合市场需求,涌现出一批信用贷款、无还本续贷、扩宽抵押质押物范围等产品。如深圳前海微众银行推出的全线上、纯信用流动资金贷款产品,截止2018年末,已为约7万户小微企业授信。又如中国银行推出的“中关村”模式,将企业的核心技术与专利权视为资本,截止2018年末,该模式已累计向科技型中小企业投放贷款550余亿元。

纵观十余年来小微信贷市场的发展,实现了从人工时代到数字化、智能化时代的转变,小微信贷市场也呈现出多层次、多元化的发展趋势,银行与非银金融机构、互联网企业和第三方金融科技企业的参与,也在不断探索更精细化、更差异化的信贷服务。

负重前行

小微信贷的扩张与创新固然是我国金融服务发展的重要成果,但也应看到目前小微企业金融服务仍是薄弱环节。虽然金融机构对小微企业发放的信贷余额在增长,但这与小微企业的体量和经济贡献是远远不成正比的。

目前,小微信贷领域仍存在许多难题。首先,金融机构面向小微企业的服务仍需改进。目前,金融机构仍以大型商业银行为主,虽然这些银行也开展了许多小微信贷业务,但总体来说授信额度较高,无法下沉到资金需求较小的众多小微企业。对于新兴的互联网公司、小贷机构等,覆盖的企业数量相对有限,还需要更长期的发展。

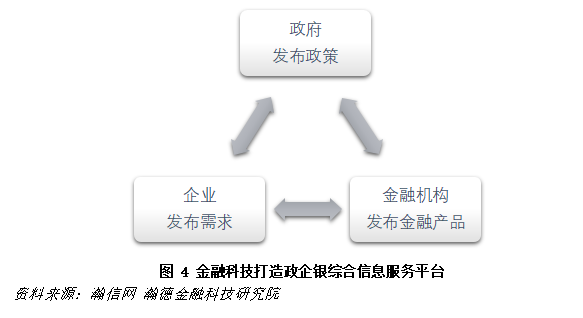

另一方面,政策性担保体系和社会信用体系的建设也亟待发展。我国政策性融资担保公司有很多,但实际担保效果并不好,部分公司脱离担保主体,不能有效支持小微企业,担保放大倍数也偏低。此外,金融机构与企业的信息不对称问题是影响小微信贷难的根本原因,而我国的社会信用体系尚不完善,征信系统保护的小微企业数量少、也尚未建立全国范围内的信息共享机制,金融机构打破信息不对称成本高,以致于很多银行放贷意愿低。

虽然小微企业贡献了我国GDP的60%、贡献了税收比重的50%,但小微企业的经营状况并不乐观。根据《小微金融服务白皮书》数据显示,我国中小企业平均寿命在3年左右,而美国中小企业平均寿命为8年左右,日本的中小企业平均寿命为12年。由于小微企业自身的高风险,不良贷款率也偏高,截至2018年末,全国金融机构对小微企业贷款不良率为3.16%,比大型企业高1.83个百分点。

小微信贷难题仍未解决,政府部门和金融机构还应负重前行,坚持市场化的发展原则,加强金融科技运用,完善社会信用体系建设,多管齐下破解小微信贷难题。

(作者:杨望为瀚德金融科技研究院执行院长、中国人民大学国际货币研究所研究员,宋柯璇为瀚德金融科技研究院研究员)

京公网安备 11010802028547号

京公网安备 11010802028547号