经济观察网 记者 张斌 8月25日晚间,蚂蚁集团向上交所科创板递交上市招股说明书(申报稿),并同步向香港联交所递交A1招股申请文件(A1 Application Proof),迈出A+H上市关键一步。

起步于2004年的蚂蚁集团,到2019年营收已超千亿元,达1206.18亿元,位列A股所有上市公司同期第65位,略低于东方航空(600115.SH,2019年营业收入1208.60亿元);蚂蚁集团2019年净利润为180.7亿元,位列A股所有上市公司同期第40位,略低于五粮液(601138.SH,2019年净利润182.28亿元)。

而今年上半年,蚂蚁集团实现营业收入725.28亿元,同比增幅超过38%;实现净利润219.23亿元,超过2019年全年净利润。

为服务小微而生的蚂蚁集团是靠啥挣钱的?

20家重要子公司 谁最赚钱?

招股说明书显示,截至今年6月30 日,蚂蚁集团共有境内控股子公司70 家,境外控股子公司98家,参股的合营及联营公司58家。其中,重要子公司共有20家(14家重要境内子公司,6家重要境外子公司)。

数据来源:蚂蚁集团招股说明书

蚂蚁集团招股说明书显示,14家重要境内子公司中,主要从事APP运营及互联网相关业务的支付宝(杭州)信息技术有限公司最赚钱。其2019年实现净利润96.99亿元,今年上半年实现净利润86.47亿元。

招股说明书显示,支付宝 APP 连接了中国超过10亿用户、超过 8000万商家及超过2000家金融机构合作伙伴。在截至 020年6月30日止12个月期间,公司的境内用户在平台上完成了共计118万亿元的总支付交易规模。

此外,蚂蚁智信(杭州)信息技术有限公司、重庆万塘信息技术有限公司、蚂蚁胜信(上海)信息技术有限公司及天弘基金管理有限公司四家重要境内子公司今年上半年净利润也超过10亿元,分别为73.08亿元、28.61亿元、14.09亿元和12.87亿元。其中前两家公司为蚂蚁集团数字金融科技平台板块中的微贷科技平台,主要提供微贷相关技术服务。

而蚂蚁集团的6家重要境外子公司中,有4家今年上半年为亏损状态。其中境外股权投资平台API (Hong Kong) Investment Limited今年上半年亏损金额最多,为1.95亿美元。

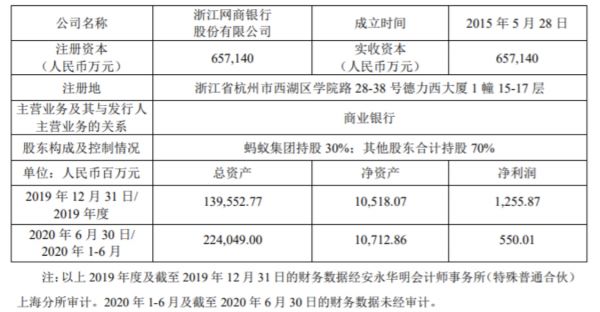

此外,蚂蚁集团还有两家重要参股的合营及联营公司。其中,蚂蚁集团直接持股30%的浙江网商银行股份有限公司2019年实现净利润12.56亿元,今年上半年实现净利润5.5亿元。

图片来源:蚂蚁集团招股说明书

蚂蚁集团招股说明书还显示,截至今年6月30日,除以上重要参股的合营及联营公司以外,蚂蚁集团共有其他参股的合营及联营公司56家,对其投资的账面价值合计为182.82亿元。

数字金融科技服务收入占比超六成

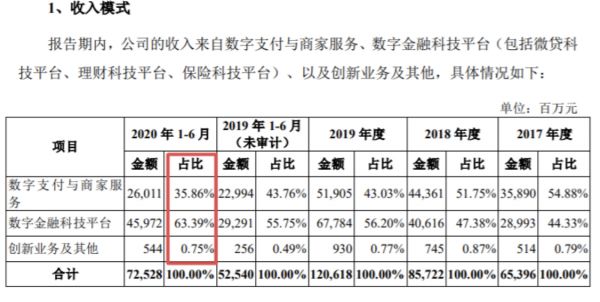

在营收构成方面,招股说明书显示,蚂蚁集团提供的服务涵盖数字支付、数字金融科技平台和创新业务等多个领域。其中,数字金融科技平台收入在公司的收入占比不断提高。2019年度及2020年上半年,数字金融科技平台收入占公司总收入的比例分别达到56.20%和63.39%。

图片来源:蚂蚁集团招股说明书

蚂蚁集团的数字金融科技平台大部分收入来自向合作金融机构收取的技术服务费。具体包括微贷、理财、保险三个科技平台。其中微贷科技平台占营业收入的比重不断增长,2017年至2019年及今年上半年的比重分别为24.75%、26.16%、34.73%和39.41%。

图片来源:蚂蚁集团招股说明书

在微贷科技平台方面,蚂蚁集团首创数字化无抵押信用贷,先后推出花呗、借呗等,也与约100家银行业合作伙伴合作。截至6月30日,按平台促成的贷款余额规模计,蚂蚁集团是中国最大的线上消费信贷和小微经营者信贷科技服务商。截至今年6月末,微贷科技平台促成的消费信贷余额总计为17320亿元,促成的小微经营者信贷余额总计为4217亿元。

图片来源:蚂蚁集团招股说明书

蚂蚁集团在招股书中也表示,公司微贷科技平台的收入迅速增长,成为公司整体收入增长的主要驱动力。但是,公司微贷科技平台的收入增长率在2020年上半年出现下降。公司无法保证未来微贷科技平台收入可以继续高速增长。

在理财科技平台方面,目前余额宝已是全球最大的货币市场基金产品,以余额宝为代表的支付宝理财科技,与约170家资产管理公司合作,截至今年6月末,资产管理规模逾4万亿元,为行业第一。

在保险科技平台方面,蚂蚁集团与约90家保险公司合作提供创新型保险产品,是中国最大的线上保险服务平台。截至今年6月30日止12个月期间,公司平台促成的保费及分摊金额达518亿元。

蚂蚁集团在招股书中表示,随着中国经济转型为以内需消费驱动、小微经营者群体的兴起,消费者和小微经营者对于金融服务的需求快速增长,预计未来对于信贷、理财和保险产品的需求仍将显著提升。

招股文件显示,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.39亿股(绿鞋前),意味着将发行不低于30亿股新股。

本次蚂蚁集团A股发行可引入绿鞋机制,超额配售权最高不超过15%。蚂蚁集团此次募集资金将主要用于三个方向:支持创新和科技投入、助力数字经济升级、加强全球合作并助力全球可持续发展。

蚂蚁集团称,本次发行将进一步支持服务业数字化升级做大内需,加强全球合作并助力全球可持续发展,以及支持公司加大技术研发和创新。

京公网安备 11010802028547号