经济观察网 记者 邹永勤 上半年中小型私募基金的表现参差不齐,而百亿著名私募中,景林资产、东方港湾和千合资本等均跑输大盘。

7月8日,中国基金业协会对外发布了“私募基金管理人登记及产品备案月报 (2021年6月)”,对截至6月底的私募基金情况进行了详细披露。

截至6月底私募基金规模接近18万亿

基金业协会对外披露的数据显示,截至2021年6月末,存续私募基金管理人24476家,存续私募基金108848只,存续基金规模17.89万亿元,均较上月出现了一定的增幅。其中,存续私募证券投资基金64579只,存续规模4.87万亿元,环比增长0.75%;存续私募股权投资基金29925只,存续规模10.13万亿元,环比增长0.15%;存续创业投资基金12059只,存续规模1.89万亿元,环比增长0.87%。

从注册地分布来看(按36个辖区),上述24476家私募基金管理人主要集中在上海市、深圳市、北京市、浙江省(除宁波)和广东省(除深圳),总计占比达70.03%,略低于5月份的70.07%。而从管理基金规模来看,前5大辖区分别为上海市、北京市、深圳市、浙江省(除宁波)和广东省(除深圳),总计占比达69.28%,略高于5月份的69.21%。总体来看,京、沪、深稳居前三甲之列。

但值得注意的是,从新备案的基金数量和基金规模来看却出现了一定的背离。数据显示,2021年6月,协会新备案私募基金数量3446只,较上月增加895只,环比增长35.08%;新备案规模961.50亿元,较上月减少35.38亿元,环比下降3.55%。其中,私募证券投资基金2750只,占新备案基金数量的79.80%,新备案规模497.10亿元,环比增长21.24%;私募股权投资基金365只,新备案规模322.13亿元,环比下降30.02%;创业投资基金330只,新备案规模141.38亿元,环比增长11.73%。

冰火两重天:榜首狂赚544.68%,榜尾几乎清零

上半年已过,投资者最感兴趣的,莫过于上述108848只私募基金产品的投资成绩。

根据《私募投资基金信息披露管理办法》第四章第十六条规定,私募基金运行期间,信息披露义务人应当在每季度结束之日起10个工作日以内向投资者披露基金净值、主要财务指标以及投资组合情况等信息。单只私募证券投资基金管理规模金额达到5000万元以上的,应当持续在每月结束之日起5个工作日以内向投资者披露基金净值信息。

记者查阅当前市场较为有名的私募排排网,发现其仅收录了28162个基金产品;而截止到7月9日(6月结束后的第7个工作日),这些产品当中仍然有部分产品没有披露最新的净值信息,比如由明星基金经理王亚伟执掌的千合资本,其名下的大部分产品就没有披露最新净值信息。

对此,私募排排网的相关工作人员在接受记者采访时称,展不展示基金净值,什么时候更新最新净值,这些主动权都取决于相关的基金公司,他们公司只负责如实收录而已。此外,私募排排网的官网显示,由于阳光私募基金净值披露时间点不同,月度统计的时间段会有差异,所以其一般使用最靠近统计月份月底的净值作为计算净值。

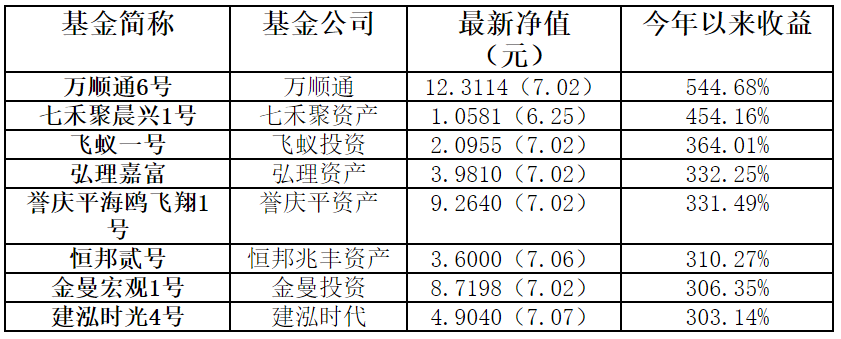

根据私募排排网数据,上半年收益为正的私募基金产品有17472只,其中收益率超过53.15%(上半年公募基金收益榜冠军金鹰民族新兴混合的成绩)的高达355只,而业绩翻倍的为108只,收益超过300%的有8只(参见图表1);相对公募基金而言,业绩甚为喜人。

图表1:上半年收益率超过300%的8只基金产品

其中,万顺通6号以544.68%的收益率雄踞上半年私募基金收益榜冠军宝座,比第二名的七禾聚晨兴1号高出了将近100%的收益;自其2016年7月28日成立以来,总收益高达1308.18%,年化收益率为70.98%。也就是说,如果投资者在5年前把100万元投资了万顺通6号,那么现在就变成了1300万元。

资料显示,万顺通6号所属的万顺通资产公司成立于2010年,于2015年6月11日在协会进行了备案登记;其大股东为房地产行业有名的深圳市家家顺控股集团有限公司,基金管理规模为10-20亿元。

虽然万顺通背景雄厚,但万顺通6号却是一个“迷你基金”。据中国基金业协会资料,截至2021年第一季度,万顺通6号的存续规模已经低于500万元。而在二级市场上,万顺通6号亦是鲜有杰出之作,其更多的是通过打新获取收益。在刚刚结束的6月份,万顺通6号先后出现在法本信息(300925.SZ)、润阳科技(300920.SZ)、天秦装备(300922.SZ)、南山智尚(300918.SZ)、特发服务(300917.SZ)、兆龙互连(300913.SZ)、凯龙高科(300912.SZ)和亿田智能(300911.SZ)等多只股票的限售股解禁名单中,中签率高企保证了其收益持续增长。

以期货投资为主的七禾聚晨兴1号凭454.16%的收益率排在第二位,而第三位则是飞蚁1号,其收益率为364.01%。弘理嘉富、誉庆平海鸥飞翔1号和恒邦贰号分列四、五、六 位,其收益分别是332.25%、331.49%和310.27%。值得注意的是,上述这5个产品的背后管理人,均是资产管理规模仅为0-5亿元的小基金公司。

记者通过统计资料发现,在大部分私募基金盈利不俗的同时,亦有小部分基金的表现十分不堪。数据显示,上半年亏损超过30%的私募基金产品有109只,而净值被腰斩的有16只,亏损超过60%的有5只,更有两只的亏损超过80%,它们分别是达慧韵升1号复合策略和华鑫信托-智慧投资76号,从而成为上半年的“私募亏损王”。

其中,华鑫信托-智慧投资76号的基金公司为德清瑞智,成立于2014年,2015年1月在协会进行了备案登记,目前其资产管理规模为50-100亿元,算得上是一家大型私募基金公司;而其背后股东陆家嘴国际信托有限公司(持股99%)更是在业内有名。

图表2:今年上半年收益最差的5只私募基金产品

虽然有着如此显赫的背景,但华鑫信托-智慧投资76号的表现却令人大跌眼镜。该基金产品成立于2016年9月30日,在成立以来的4.8年间,其表现只有“亏损”两个字。二级市场上,该基金产品曾于2016——2019年长期出现在和邦生物(603077.SH)的十大股东当中,一度持股市值高达5.06亿元;按照单只产品持仓不得超过30%的惯例,当时其产品规模应该在15亿元以上。但到了2021年一季度,其管理规模已经低于500万元。截至6月11日其最新净值为0.0004元,中途没有任何的分红配送;总收益为-99.96%,年化收益率为-81.09%。换言之,如果某位投资者于2016年9月30日把100万元投资了华鑫信托-智慧投资76号,那么现在能够拿回的只有400元;如果再扣除相关手续费,则更加少,几乎等同于清零。

此外,达慧韵升1号复合策略和中海信托-聚发(25)保证金交易1号的亏损幅度亦让人目瞪口呆,其最新净值前者为0.1540元,后者则是0.1586元。

著名百亿私募:但斌、王亚伟纷纷跌落神坛

在上述最赚钱和最亏钱的两大榜单中,几乎都是以一些不出名的小型基金公司为主;那么,市场有名的百亿私募基金,比如但斌的东方港湾、王亚伟的千合资本等,他们在上半年的表现又如何?

根据私募排排网统计数据,今年以来有业绩统计的资产管理规模超过100亿大关的私募基金公司有50家,其中上半年取得正收益的有41家,出现亏损的只有9家;总体而言表现不错。但让人意外的是,在这亏损的9家基金公司当中,景林资产、东方港湾和千合资本等明星私募均在列。

在百亿私募基金公司上半年的收益排行榜中,佳期投资以19.63%的收益率暂居榜首,其核心人物为季强、吴宵宵,代表产品则是佳期北斗星一期。朱纪刚领衔的汐泰投资和杨夏掌舵的玄元投资则分别以18.22%和18.02%的收益率排行第二和第三位。三甲的收益率十分接近,下半年谁能胜出充满悬念。

此外,盘京投资、鸣石投资、天演资本、同犇投资、林园投资、伊洛投资和通怡投资分列四到十位,收益率分别是:17.78%、16.79%、16.31%、13.70%、13.55%、13.25%和13.07%。

图表3:上半年百亿规模以上私募基金排行榜(前十名)

当中,最为投资者熟悉的莫过于排名第八的林园投资。据其官网介绍,林园投资由国内著名投资人林园先生于2006年创立。林园投资是国内最早开展私募基金业务的公司之一,也是中国首批获得私募基金管理牌照的机构之一(登记编码:P1002894),其核心人物林园素有“民间股神”的称号。日前,林园在接受媒体采访时发表了其对大盘下半年走势的判断以及未来热点的把握。他表示,对标全球股市过去平均100倍的估值,对应A股上证指数可看到4500点;总体来说,他很看好下半年的趋势,并指出,医药板块在未来15-30年存在一定的大机会。

相对于收益榜的十强名单,在亏损榜出现的私募基金更为投资者熟知。根据私募排排网统计数据,上半年录得负收益的9家私募基金分别有:泰润海吉(-6.84%)、汉和资本(-6.04%)、少数派投资(-2.90%)、千合资本(-2.80%)、盈峰资本(-2.18%)、正心谷资本(-1.53%)、睿璞投资(-1.15%)、东方港湾(-0.99%)和景林资产(-0.06%)。

在上半年A股三大指数均录得正收益、投资者人均盈利超2万元的大好环境下,作为阳光私募的一线梯队,上述9家百亿私募却录得亏损,其投资能力确实让人不敢恭维。当中的王亚伟作为曾经的“公募一哥”、“公奔私”的代表人物,他掌舵的千合资本不但业绩亏损,且多只基金产品没有披露最新的净值数据。对此,一位市场人士表示,这些基金产品会不会及时更新净值信息很大程度上跟其业绩有关,如果业绩好的当然及时更新,毕竟这是宣传的好机会;如果操作得不好的话,那就缺乏更新的动力了;虽然这有点类似掩耳盗铃的作法,但亦是无奈之举。

图表4:上半年百亿规模以上私募基金亏损排行榜(前九名)

除了王亚伟,榜单中的但斌更是阳光私募的顶级大V,但他管理的东方港湾旗下223只产品中,有156只出现亏损,其中亏损幅度超过10%的有29只,当中的东方港湾星辰大海价值投资1号更是录得-21.86%的亏损,逼近清盘线。但斌本人微博在7月6日发表了“很遗憾,最近美股赚的钱,被A股和港股的龙头企业的下跌给抵消掉了”;7月7日发表了“投资,坚持不易!公募基金还好,私募还有预警和清盘线的压力!”。上述两条微博,恐怕是但斌对上半年收益情况的最真实的心态回应。

京公网安备 11010802028547号

京公网安备 11010802028547号