经济观察报 关注

2021-09-11 10:11

![]()

经济观察报 记者 蔡越坤 持有的债券一旦发生违约,投资者会面临多大的损失?

例如,9月6日,华晨汽车集团控股有限公司(以下简称“华晨汽车”)公告称,经华晨集团等12家企业申请,沈阳中院裁定华晨集团等12家企业实质合并重整案的重整计划草案提交期限延长至2021年12月3日。

自2020年11月20日华晨汽车因债券违约等问题进入破产重整以来,至今年8月19日,管理人共接受6004家债权人申报债权,申报债权总金额合计为人民币542亿元,其中管理人初步审查确认或暂缓确认的金额合计为人民币508亿元。华晨汽车破产重整计划草案提交期限延长,意味着超过6000家/位华晨汽车的债权人要继续等待破产重整的进展。

近年来,随着“刚性兑付”的打破,我国公司信用类债券的违约事件逐步增多。债券违约处置,是不少债券投资者关注的重点问题。市场对于债券违约处置和企业破产流程中的部分问题产生了更为深远的思考。

对此,受访的多位债券投资者表示,债券违约后,就进入了漫长的违约处置等待期。一方面,机构投资者的时间消耗不起,另一方面,目前国内债券违约回收率相对较低,因此一旦“踩雷”,意味着要承担较大的风险损失。

整体兑付率较低

自2014年我国债券市场首只公募债“11超日债”违约以来,信用债违约事件不断增多,违约逐步常态化。但债券违约后,兑付比例却相对较低。

据中泰证券研报统计,截至2021年6月30日,信用债市场共有191家主体,684只债券发生违约(含展期,下同),违约总规模合计5727.30亿元。2018年起,信用债违约规模大幅增加。2021年上半年,债券市场共有109只信用债发生违约,涉及债券余额合计1168亿元,违约势头不减。

此外,历年出现过债券违约的191家主体中有135家民营企业,民企是信用债违约的主力。近年来,国有企业出现债券违约的主体数量有所上升,2021年至今共有8家地方国企发生了债券违约,其中5家地方国企为首次违约主体。2021年上半年,地方国企违约债券余额合计364.11亿元,约占去年全年地方国企债券违约金额79%,持续冲击“国企信仰”。

违约频发,违约债券的兑付率却在逐渐降低。

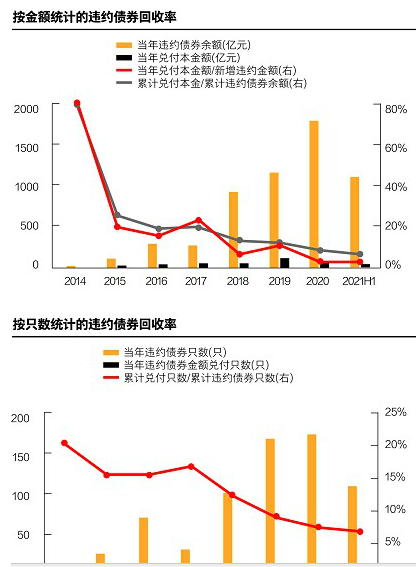

中泰证券研报数据显示,受债券违约规模大幅增加的影响,违约债券的兑付比例不断下降,违约债券累计兑付金额占累计违约金额的比例由2014年末的 79.37%降至 2021年一季度的6.87%;全额兑付债券只数占违约债券只数比例由20%降至7.16%。

此外,从债券违约后的兑付情况来看,整体兑付率较低。足额兑付只数占比7.16%、金额占比5.98%,部分兑付只数占比约 4.97%,金额占比仅0.89%。债券一旦违约,往往意味着投资者将面临较大的损失。

另外,根据联合资信此前研报,截至2020年末我国公募债券市场整体回收率为10.65%,较2019年末进一步下降,且整体来看违约回收期限较长。

从债券违约日至首次兑付日之间的平均时长为130天。从实现全额兑付的债券看,78%的债券会在首次兑付日当天一次性实现全额兑付,从首次违约日至最后兑付日的平均时长为203天,76%的债券在违约后半年内实现全额兑付。民企违约债券的回收周期为255天,国企为45天,剔除“10中钢债”单只债券影响,央企的回收周期仅32天。建筑材料、钢铁行业因单只债券影响而拉长了回收周期。

一位私募机构债券投资者向记者表示,相比较国企债而言,民企债违约后处置周期更长,而且追偿难度会更高,清收率更低。

违约后如何处置

债券违约后有哪些处置方式呢?

根据华创证券研报,违约后处置方式主要分为破产程序、协商、债务/资产重组、违约求偿诉讼、担保及第三方代偿。其中,违约求偿诉讼为债券到期前的财产保全;协商及债务/资产重组为违约初期及中期的主要过程;破产程序为违约后期的主要法律程序;担保及第三方代偿为担保债券的特殊处理情形。

从数据来看,自首单债券违约以来,进入破产重整、破产清算、破产和解的主体分别有74家、14家、2家,占比分别为37.8%、7.1%、1.0%;进入债务/资产重组的主体有14家,占比7.1%;进入第三方代代偿的主体有1家,占比0.5%;另外还有40家主体处于协商、违约求偿诉讼过程中,占比20.4%。

此外,债转股也是一种比较受关注的处置方式。

据华创证券关于部分上市公司违约案例债转股重整的情况:自2015年以来,违约后破产重整的上市公司所披露的重整计划中,偿债方式包括债转股的企业共有8家。重整完毕后,从复牌首日到复牌后7天,再到复牌后30天,大部分企业股价低于转股价格,且相较于转股价格,跌幅持续小幅上升并集中在20%-70%区间。

例如,盐湖股份通过债转股重整后重新上市给投资者来了不错的收益。

具体来看,2020年1月21日西宁市中级人民法院批准的青海盐湖重整计划,公司共转增股票264,678.61万股,总股本由278,609.06万股增加至543,287.67万股,其中,转增股票中的257,603.43万股会用于抵偿债务。根据出资人权益调整方案,盐湖股份出资人所持有的公司股票绝对数量不会因本次重整而减少,实控人仍为青海国资委,持股比例由 27.03%变为13.86%。2020年4月21日,公司重整完毕,重整期约为3个月。由于此前连续3年处于亏损状态,公司重整完毕后并未马上复牌。2021年8月10日盐湖股份恢复上市,复牌首日股票暴涨306%,复牌9天为转股债权人带来浮赢收益合计约600亿元。

处置制度有待完善

不少债券持有人向记者表示,当下债券违约处置制度人仍然有待完善。

关于现阶段我国违约处置存在的问题与建议,联合资信此前表示,近年来,我国债券市场违约处置市场化程度不断提升,采用司法程序进行违约处置的案例不断增加,但在违约处置过程中,仍存在效率不高、求偿难度较大、回收水平较低等问题。此外,债券投资人保护机制、违约债券交易制度等尚不健全,一定程度上制约了违约处置进展与回收水平。

对于债券违约处置制度建设,监管也在不断完善。

8月18日,人民银行等六部委联合发布《关于推动公司信用类债券市场改革开放高质量发展的指导意见》指出,健全市场化、法治化违约债券处置的基本标准和流程,保障处置过程平等自愿、公平受偿、公开透明。健全仲裁调解等非诉讼债券纠纷解决机制,探索集体诉讼和当事各方和解制度。健全违约债券转让等市场化出清机制。持续健全债券持有人会议等投资者保护制度,以《中华人民共和国证券法》为上位法依据,按照“依法合规、商业自愿、能力匹配、风险隔离”原则,完善受托管理人制度。

此外,意见指出,严惩逃废债行为,禁止企业借债务重组和破产之机“甩包袱”“卸担子”。强化属地风险处置责任,督促各类市场主体严格履行主体责任,建立良好的地方金融生态和信用环境。

针对我国违约处置和回收的现状,联合资信建议,继续提高司法处置保障水平,提高司法诉讼处置效率,保护债权人整体利益;健全投资人保护制度,完善受托管理人制度和持有人会议制度,切实保护投资人合法权益;完善违约处置的信息披露制度,提升信息披露水平与质量;完善违约债券交易机制,改善相关债券的流动性,推动我国违约债券市场的风险化解。

上述私募机构人士也建议,应提高司法诉讼处置效率,当下债券违约后法律诉讼周期过长。另外,该人士也表示,去年开始个别违约主体有“逃废债”的苗头,希望监管加强对“逃废债”发行人的监管,保护债券投资者的合法权益。

京公网安备 11010802028547号

京公网安备 11010802028547号