王晋斌/文 2020年疫情爆发以来,已经有2年多时间。在过去两年多的时间里,新冠疫情冲击显著改变了以美欧代表的发达经济体宏观政策。时至今日,我们可以从事后观察的三大现象来简要总结一下。

现象1:就业是优先的。

依据BEA的数据,2020年1-2月,美国经济中失业率为3.5%。疫情爆发后,2020年4月美国经济中失业率14.7%,随后一直下降,截至2022年3-4月失业率3.6%,基本恢复到疫情前水平,这与美联储坚持就业优先的货币政策直接相关。

依据ECB的数据,2020年3月,欧元区经济中失业率为7.2%,是2020年1-3月的最低值。疫情爆发后,2020年8月欧元区经济中失业率达到最高的8.6%,随后下降。截至2022年3月失业率6.8%,欧元区失业率低于疫情前水平。与疫情冲击导致美国经济中失业率“跳升”情况存在巨大差异,疫情没有导致欧元区失业率出现大幅上涨,这与欧元区的社会就业政策有关,即使企业关闭,员工可以通过休假计划保留工作。

现象2:通胀没有不超标的。

依据BEA的数据,2020年1-2月美国经济中PCE同比增长1.8%-1.9%。2020年4月最低,同比0.41%。物价随后上涨,2021年3月超过2%,达到2.5%。截至2022年3月PCE同比高达6.6%。

依据ECB的数据,2020年2月,欧元区经济中HICP同比1.2%。疫情爆发后,2020年9-12月HICP同比-0.3%,达到最低值。随后上涨,2021年7月超过2%,达到2.2%。截至2022年4月,HICP高达7.5%。从走势来说,美欧通胀有一个共同的特点,物价上涨的速度很快,且允许通胀“超调”的时间比较长。

现象3:安全资产没有不大幅扩张的。

依据美国财政部网站的数据,疫情爆发前2020年2月底美国政府债务总量约23.4万亿美元,2022年2月4日突破30万亿美元,2022年5月5日美国政府债务总量高达30.4万亿美元,债务上限不断扩大。2020-2021两年美国财政赤字规模大约6.1万亿美元,意味着这个时期美国政府债券增加了约6万亿美元。

依据ECB网站的数据,2020年1季度欧元区政府债务/GDP为85.6%,财政赤字/GDP为1.22%,此后每一个季度的财政赤字/GDP 都出现了上涨。截至2021年4季度,政府债务/GDP为95.6%,财政赤字/GDP为5.11%。政府债务占GDP的比例上涨了10个百分点,财政赤字/GDP上涨了近4个百分点。欧元区重要经济体德国2020-2021年财政赤字/GDP分别为4.3%和3.7%;法国2020-2021年财政赤字/GDP分别为8.9%和6.5%。财政赤字率上涨需要通过发行政府债券来融资。欧元区各国政府债券规模也出现了大规模的上涨。

一般意义上,以政府信用背书的债券可以称为金融市场上的安全资产,当然具有相对性,毕竟欧债危机才过去10年。

上述三大现象,彼此之间有明确的关联性,政府赤字是为了刺激经济需求,推高物价水平,提升就业。最终想要的结果是:推高经济中的实际利率水平,并希望能够稳定一个周期。

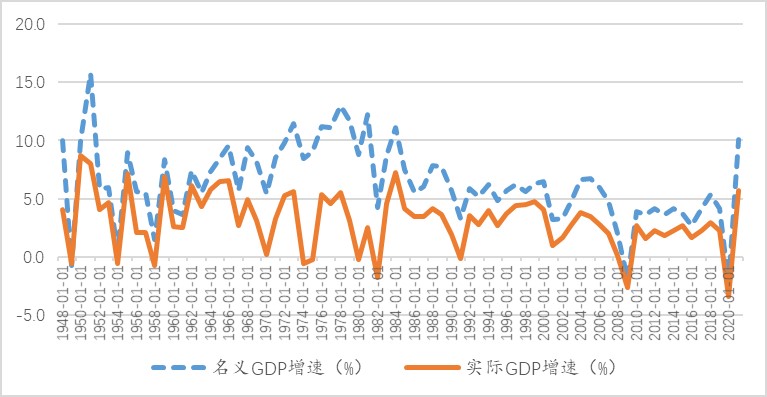

首先,我们看到这一次美联储的就业优先货币政策和物价上涨的结果是名美国名义GDP和实际GDP差距很大。依据BEA的数据,2021年美国名义GDP增长10.1%,实际GDP增长5.7%。图1显示了1948年以来美国经济中名义GDP和实际GDP的同比增速,除了美国经济衰退年份之外(大多与地缘政治冲突有关或者与各种危机有关,比如上个世纪80年代滞涨,1991年海湾战争,2008年次贷危机,2020年全球疫情流行等),其余年份通胀高,名义GDP高,实际GDP也比较高。次贷危机之后的“大停滞”周期,名义GDP增速不高,实际GDP增速也不高。2010-2019年简单年均名义GDP增速4%,实际GDP增速2.3%,出现了所谓的菲律普斯曲线扁平化问题。

图1、美国经济中名义GDP和实际GDP同比增速(%)

数据来源:BEA。

疫情冲击导致了失业率快速跳升,美联储要实施就业优先的货币政策,首先需要企业愿意雇佣工人,如果产品市场价格不上涨,企业无利可图,企业不会扩大岗位需求;其次,产品价格要涨,居民必须消费,美国经济70%以上需要居民消费来支撑,所以搞财政赤字货币化,大规模发放失业救助金,提高居民需求。但由于菲律普斯曲线扁平化的趋势,需要通胀足够高企业才有足够的利润,才能拉动更多的就业,需要重构菲利普斯曲线。这可能是美联储允许通胀持续“超调”的核心原因。

其次,大规模发债会降低债券价格,提高债券市场的收益率。当经济逐步逼近产出缺口时,长期债券收益率上涨,在通胀预期仍然比较高的情况下,实际利率为负值。当经济修复基本弥补产出缺口时,控制通胀预期,实际利率会转正。因此,在逐步恢复充分就业的态势下,债券收益率上涨提高了自然利率水平。

再次,政策性利率上扬控通胀,直到零利率下限(ZLB)不具有约束力,这样货币政策会创造出空间以应对下一次的衰退。

因此,美欧激进的货币政策是存在巨大风险的。如果加息控通胀导致了快速衰退,那么货币政策又会在尚未加息到中性利率水平时,再次降息刺激就业和经济,但空间就变得有限了。

疫情以来,欧美宏观政策逻辑简单粗暴:财政赤字货币化刺激需求,拉高物价,在物价上涨中企业销售产品的利润增加,拉动更多的就业,允许通胀持续“超调”,直到充分就业。然后控通胀,在维持增长的同时,实际利率转正,摆脱零利率下限约束所致的非对称风险,为下一次衰退创造出货币政策空间。但如果经济因为货币政策紧缩出现衰退,无法实现“软着陆”,那么经济将面临更严峻的形势。

近期美联储加息50个基点,较市场的有些激进紧缩预期相对温和,同时公布了未来几个月的缩表规模,截至今年底缩表规模可达4275亿美元,按照这个速度1年内的缩表规模可达1万亿美元。美联储也是希望能顺利过渡到常态化的货币政策,并获取常态化货币政策的空间。从这个视角来看,现代货币理论(MMT)这一次在较大程度上将被证伪。

美欧激进宏观政策本身是一场豪赌。

京公网安备 11010802028547号

京公网安备 11010802028547号