张涛/文

信贷等融资活动已现积极迹象,但持续性尚待观察

5月份社融和信贷增速依次为10.5%、10.9%,分别较上月提高了0.3%和0.2%,反映出5月中旬出台的一揽子政策效果已开始显现,尤其是本次政策传导的很快,之前的相关信息显示5月份前两周信贷曾处于负增长状态,可见5月份信贷投放由负转正应主要是在最后一周完成的,而融资活动显现出的积极迹象,无疑有助于实现“推动经济回归正常轨道、确保运行在合理区间”的宏观意图。

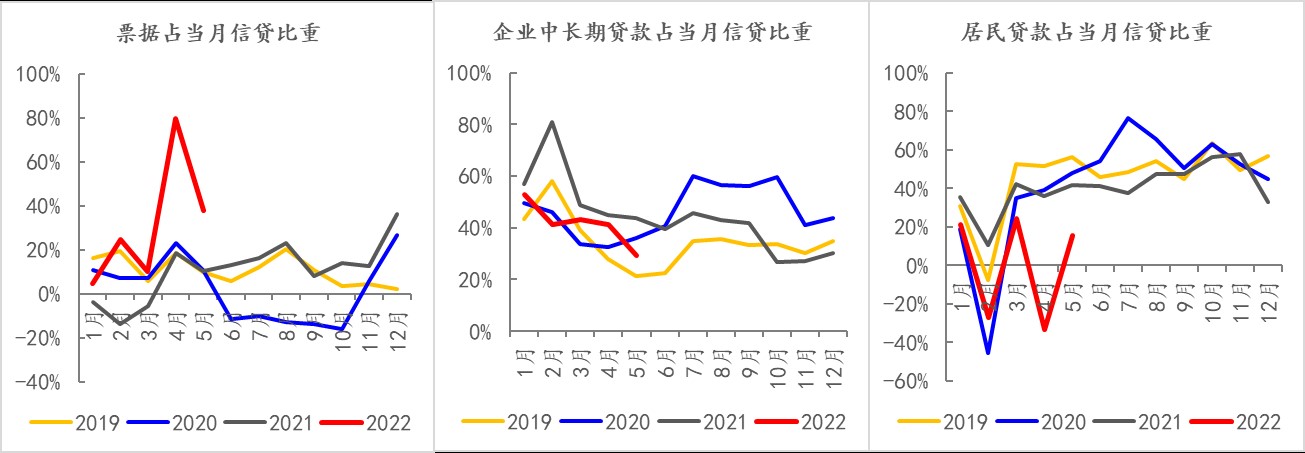

不过从5月份信贷的实际投放情况来看,实体部门融资需求的低迷状态尚未得以彻底扭转。在当月份投放的1.89万亿的信贷中,有近40%是票据融资,企业中长期贷款占比不到30%,居民贷款虽然扭转了上月负增长局面,但占比也仅为15%,而且将近四年信贷投放的比较来看,无论是与疫情前相比,还是与2020年首次抗疫相比,当前实体融资需求都明显偏弱,因此,5月下旬以来信贷等融资活动出现的积极迹象能否持续,还需要观察。

图1:信贷投放情况

数据来源:Wind

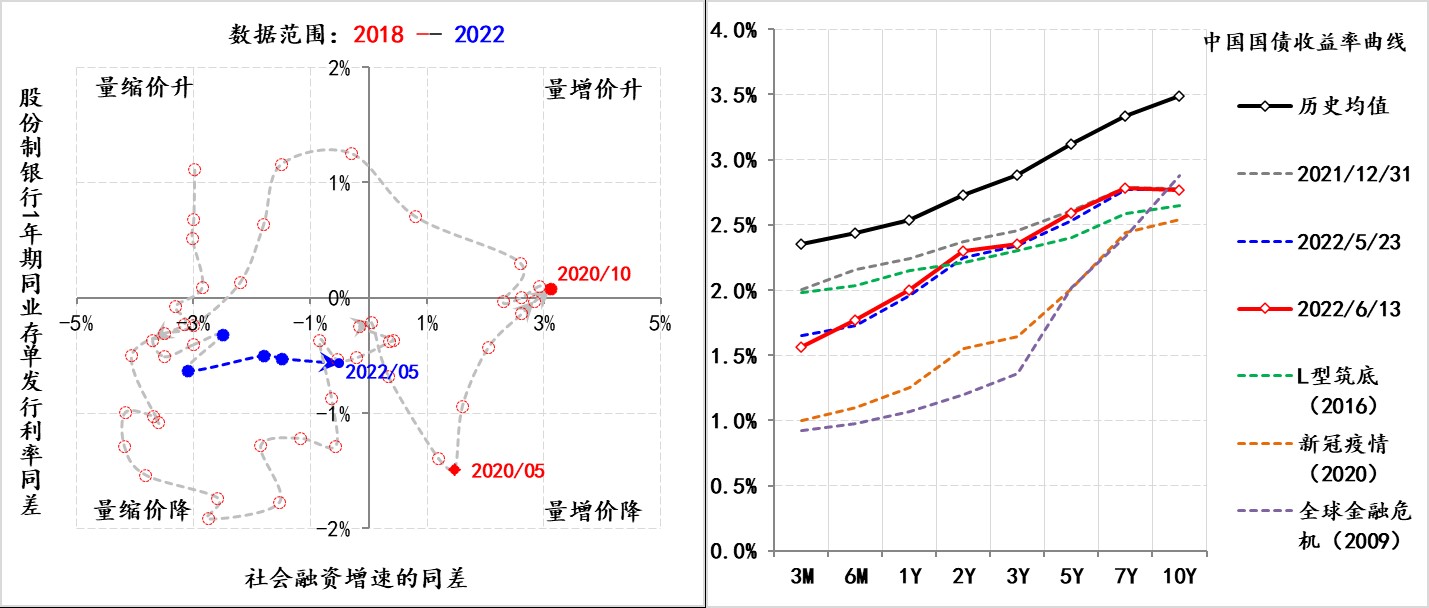

从整体融资环境较上年的边际变化情况来看,社会融资的扩张与金融机构主动负债的成本,均较4月份更趋向量增价降的宽松方向,只是目前融资环境的边际宽松力度还未达到2020年同期的程度,当然这与两个阶段的不同基数有关。

从市场利率环境的变化来看,以国债市场为例,各期限国债收益率仅仅是在一揽子政策出台时有过小幅的下降,之后又逐渐恢复至政策出台前的水平,也反映出市场对于后续政策及经济的筑底持观望态度,而目前的市场利率水平,无论是短期的,还是中长期的,依然均高于2020年首次抗疫期间的水平,相应在不实施“大水漫灌”的前提下,如何将社会融资成本降至与经济快速筑底相匹配的水平,依然是政策部门的难题。

图2:融资环境的边际变化情况

数据来源:Wind

政策急行下,保持加杠杆的宏观效果是关键

一季度名义GDP实现了8.95%增长(实际增速4.8%),相应宏观杠杆率仅较上年末抬升了3个百分点至276%,而京沪两地疫情散发对经济的冲击主要体现在4、5月份,所以二季度经济增速一定会较一季度有明显的回落。假设在一揽子政策推动下,二季度GDP实际增速虽有回落,但避免了负增长,那么按照5月份融资扩张速度来估算,二季度宏观杠杆率可能进一步提升5%-8%至280%左右的水平。宏观杠杆率如此快速地提升,如何保持加杠杆的宏观效率就成为评估本轮稳经济政策实施的关键。

在应对全球金融危机和新冠疫情过程中,我国均实施加杠杆的宏观政策,期间加杠杆的宏观效率曾出现过阶段性递减的局面。例如,在应对全球金融危机时,我国的增量资本产出率(ICOR)一度由3提高到5以上,即实现一个单位经济产出所需的增量资本由3个单位扩大到5个单位,对应投资产出效率下降了40%,不过伴随经济运行状态的回归,ICOR又回到了3的水平。

2020年应对新冠疫情时,我国的ICOR由疫情前的4-6的水平大幅提升至12以上,对应投资产出效率一度下降近55%,2021年疫后复苏带动下,ICOR又回归到4-5的水平。

在上述两次危机应对过程中,实体企业和居民是同步快速加杠杆的。例如,在应对全球金融危机时,实体企业的债务扩张速度由5.3万亿/年大幅提高到11.3万亿/年,增幅高达113%;居民的债务扩张速度由0.6万亿/年提高到3.4万亿/年,增幅高达468%。再例如,在应对新冠疫情时,实体企业的债务扩张速度由13.1万亿/年大幅提高到18.6万亿/年,增幅42%;居民的债务扩张速度由6.7万亿/年提高到9.2万亿/年,增幅37%。

如文初所述,当前实体企业和居民的融资需求并没有表现出之前的积极性,在此背景下,想要快速稳经济,就需要政府部门的积极来弥补企业和居民的不积极,这样一来如何保持加杠杆的宏观效率就成为关键,否则政策急行下,增速虽有望稳住,但经济效率损失的风险则会上升。

综上金融和经济两个维度的观察,5月金融数据的改善更多体现为政策的快速传导,而从企业和居民的融资需求变化而言,政策实施效果尚待观察和动态评估,但政策的急行,需要警惕出现“萝卜快了不洗泥”的问题,即经济效率损失潜在风险的积累。

京公网安备 11010802028547号

京公网安备 11010802028547号