报告摘要

A股券商ESG报告披露率创新高。证券行业2021年ESG报告披露率达96%,创历史新高。在ESG报告编制依据、董事会声明、利益相关方沟通、实质性议题分析、关键绩效指标表、指标索引、SDGs、第三方鉴证、利益相关方意见反馈表等九个要素中,五成券商至少披露了五个项目,ESG报告系统性较强。证券行业温室气体排放、能源消耗、水资源消耗、综合能耗下降率、人均培训时长、员工离职率、劳动合同签订率、信息安全管理认证、对外捐赠、近12个月高管离职率、涉讼次数等11个关键指标的披露率相对完整。

A股券商ESG评分均值下降。截至今年三季度,有14家券商Wind ESG评级较上年下降。证券行业A股公司Wind ESG评分均值为6.3分,较上年同期下降0.16分;富时罗素ESG 评分均值为2.01分,较上年同期下降0.3分。值得注意的是,券商在国外的评级普遍处于较低水平。

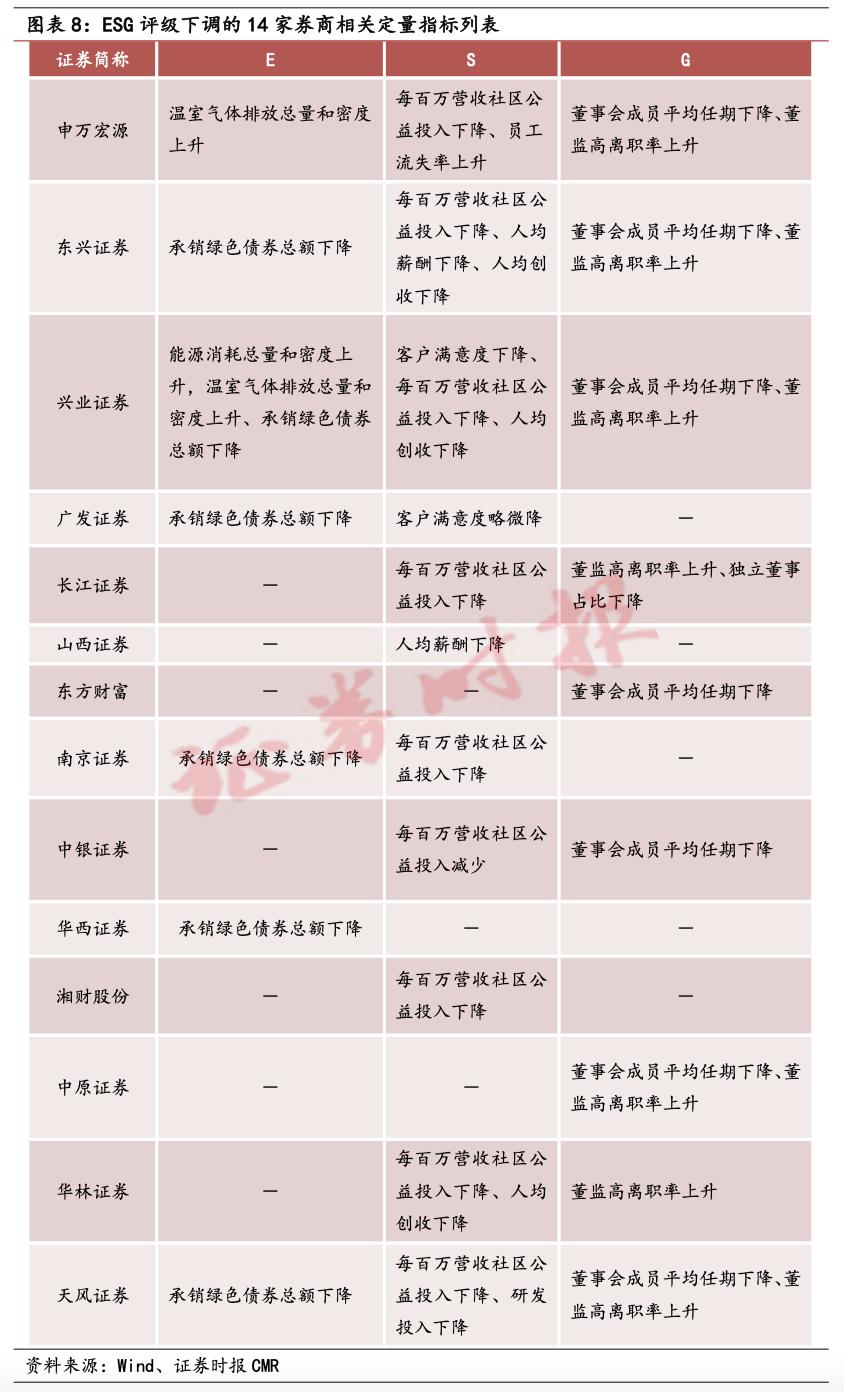

券商ESG评级下降的原因分析:数据显示,券商在能源与气候变化、绿色金融、社区、雇佣、董监高等五个议题方面的表现较上年有不同程度的下降,部分定量指标表现不如上年。在环境维度,能源消耗总量、温室气体排放总量和密度等指标上升,绿色投资总额和承销绿色债券总额等指标下降;在社会维度,社区公益投入、人均薪酬和人均创收等指标下降,员工离职率等指标上升;在治理维度,董事会成员平均任期、独立董事占比等指标下降,董监高离职率等指标上升。

券商提升ESG的建议:一是提升对ESG的认知水平,提高对ESG工作的重视;二是加强ESG信披,提高ESG报告的质量;三是健全ESG治理架构与管理制度;四是将ESG风险管理与业务融合;五是提升ESG量化绩效并设立目标。

一、证券行业ESG报告披露现状

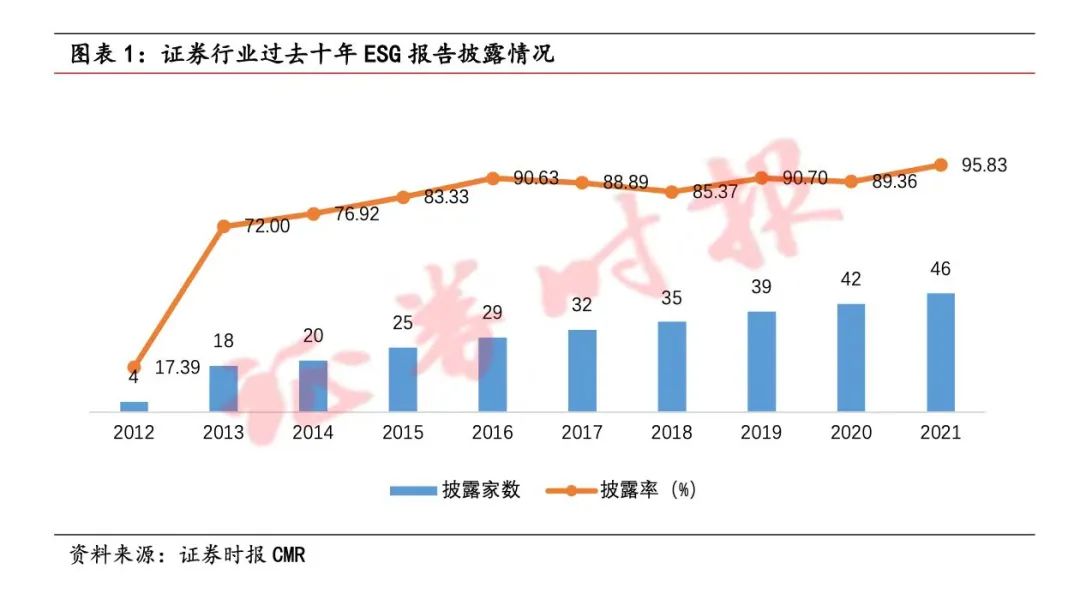

(一)ESG报告披露率创新高

据证券时报·中国资本市场研究院统计,截至9月末,在按申万行业划分的48家券商中,仅国盛金控和哈投股份2021年未披露ESG报告(含社会责任报告),其余46家均已发布,披露率达96%,创历史新高,远高于A股约31%的披露率。行业来看,非银金融ESG报告披露率为78%,仅次于银行的100%。

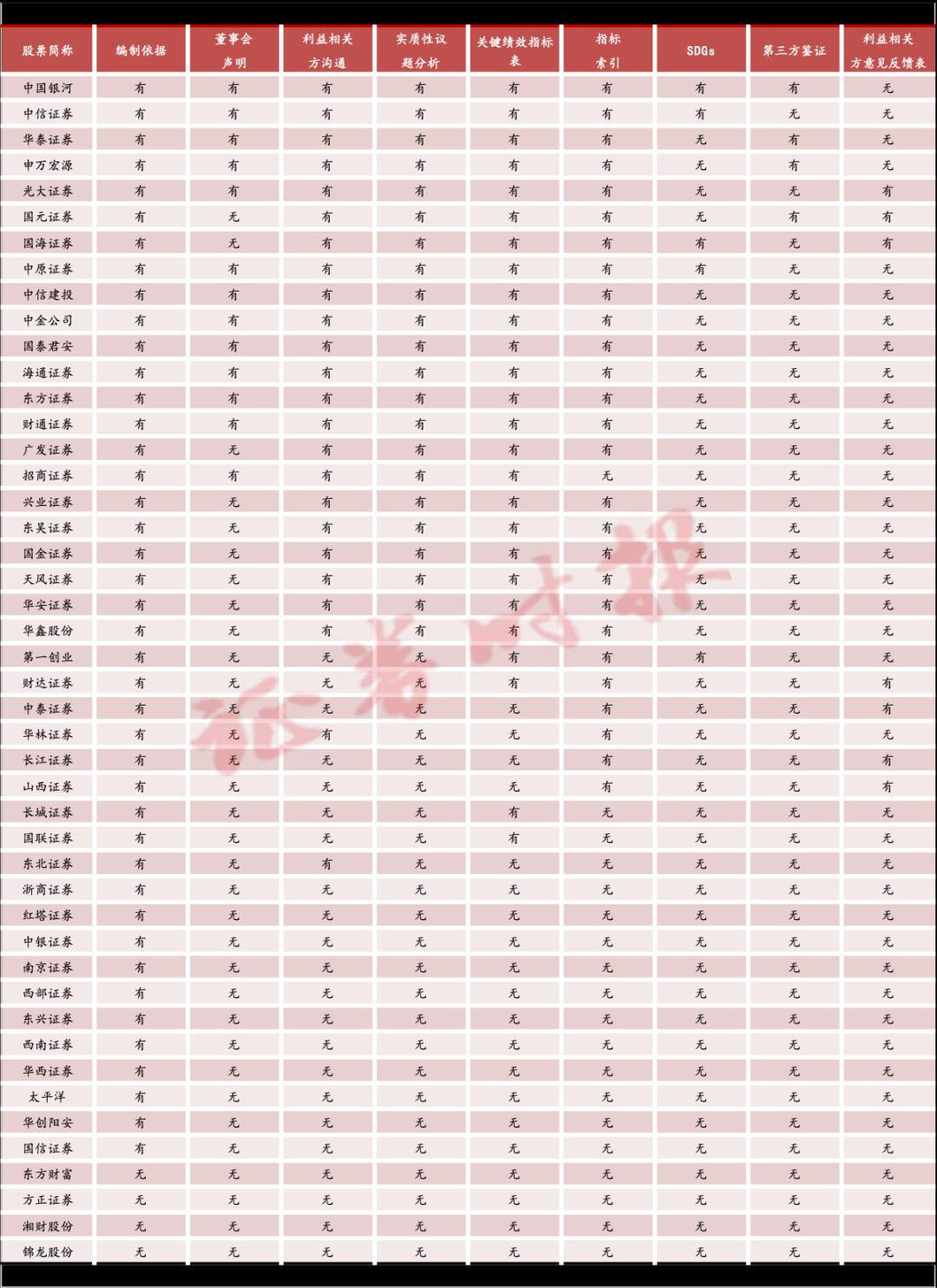

(二)近五成券商ESG报告系统性较强

对46份券商ESG报告是否披露编制依据、董事会声明、利益相关方沟通、实质性议题分析、关键绩效指标表、指标索引、SDGs、第三方鉴证、利益相关方意见反馈表等九个项目的情况进行统计发现,近五成券商披露项目数量超过5个,ESG报告较为系统。

具体来看,中国银河披露了8个项目,中信证券、华泰证券、申万宏源、光大证券、国元证券披露了7个项目,这些公司ESG报告均包含编制依据、关键绩效指标表、指标索引,在利益相关方沟通和实质性议题分析上也进行了充分的讨论,报告的系统性更强。其中,中国银河、华泰证券、申万宏源、国元证券4家券商的ESG报告还通过第三方专业机构开展了独立鉴证。

此外,中国银河等5家券商在ESG报告中提及SDGs(可持续发展目标)。2015 年9月,世界各国领导人在联合国峰会上通过了《2030 年可持续发展议程》及其17项SDGs,可作为企业开展 ESG 工作的基石。梳理发现,中国银河、中信证券、国海证券、中原证券、第一创业5家券商在2021年ESG报告中对SDGs做出了回应并设定了相关目标。

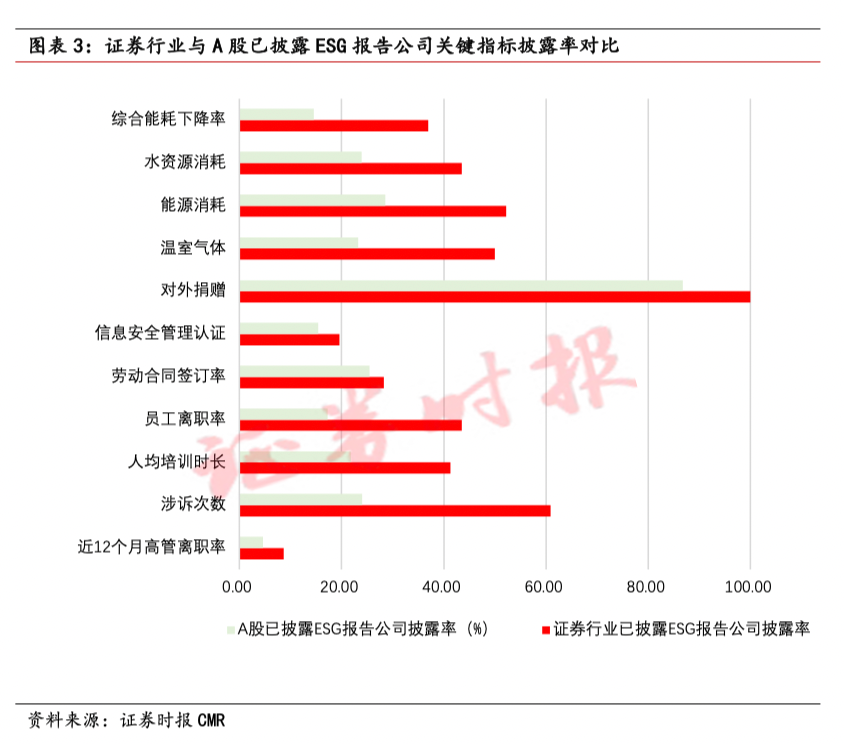

(三)11个细分指标披露相对完整

在环境维度指标方面,证券行业披露了温室气体排放、能源消耗、水资源消耗、综合能耗下降率4个指标的券商分别有23家、24家、20家和17家,占已发布ESG报告券商总数的比例分别为50%、52.2%、43.5%和37%,高于A股已披露ESG报告公司23.2%、28.5%、23.9%、14.6%的披露率。

在社会维度指标方面,证券行业披露了人均培训时长、员工离职率、劳动合同签订率、信息安全管理认证、对外捐赠5个指标的券商分别有19家、20家、13家、9家、46家,占已发布ESG报告券商总数的比例分别为41.3%、43.5%、28.3%、19.6%、100%,高于A股已披露ESG报告公司21.8%、17.3%、25.5%、15.4%、86.8%的披露率。

在治理维度指标方面,证券行业披露了近12个月高管离职率、涉讼次数2个指标的券商分别为4家和28家,占已发布ESG报告券商总数的比例分别为8.7%和60.7%,高于A股已披露ESG报告公司4.6%和24%的披露率。

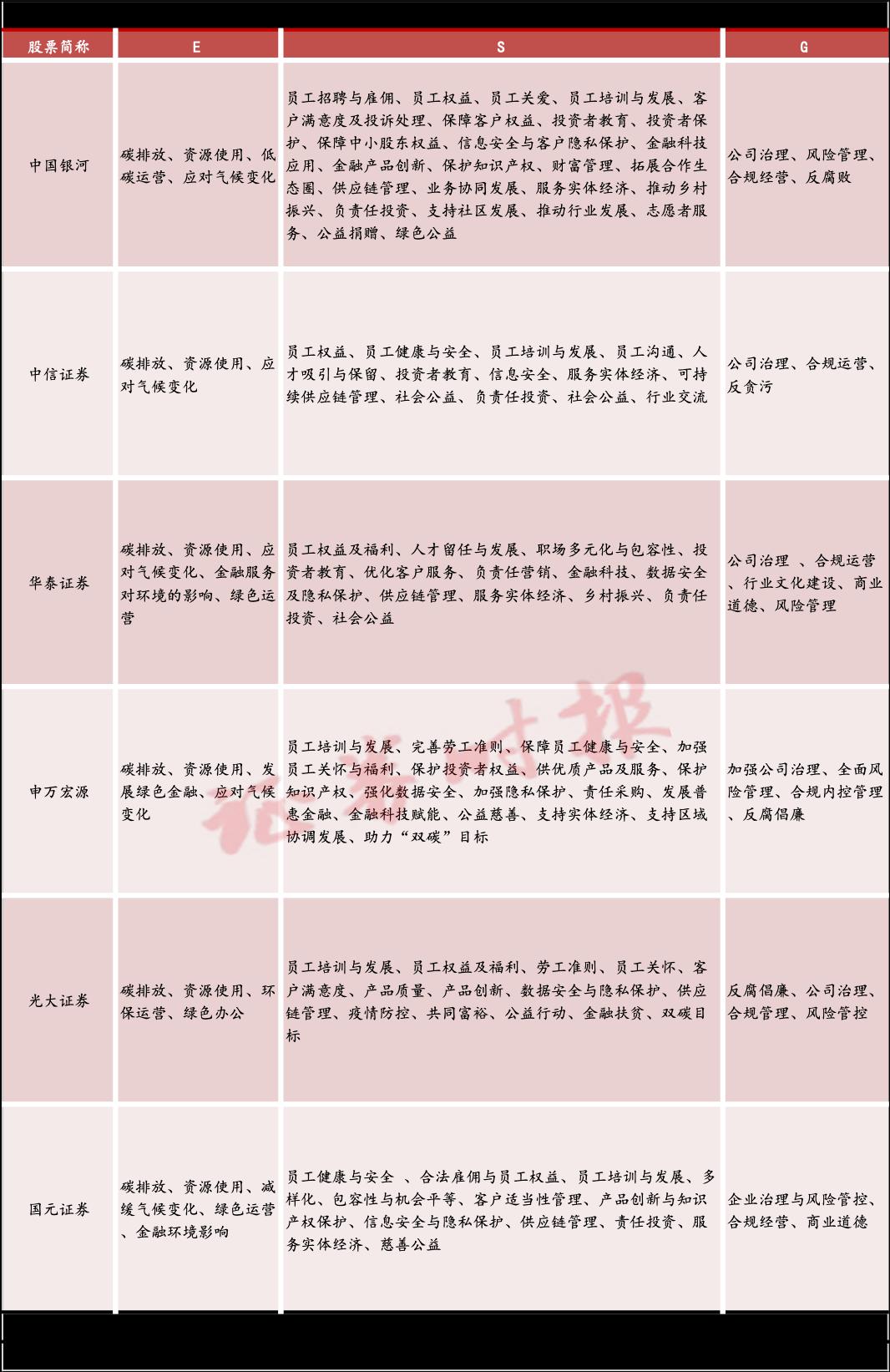

(四)主要议题设置情况

综合来看,2021年证券行业关注的ESG议题主要如下:

在环境维度,券商主要关注碳排放、资源使用、气候变化、绿色金融、绿色运营、金融服务对环境的影响等6个议题;

在社会维度,券商主要关注员工招聘与雇佣、员工权益及福利、员工培训与发展、职场多元化与包容性、保障员工健康与安全、客户满意度及投诉处理、保障客户权益、投资者教育、投资者保护、信息安全与客户隐私保护、产品质量、产品创新、知识产权保护、负责任投资、金融科技应用、财富管理、拓展合作生态圈、供应链管理、业务协同、普惠金融、支持实体经济、公益慈善、乡村振兴、区域协调发展、疫情防控、共同富裕、双碳目标等27个议题;

在治理维度,券商主要关注合规稳健运营、规范公司治理、风险管理、反贪污、反洗钱、商业道德、行业文化建设等7个议题。

(五)发展绿色金融业务,推动实体经济高质量发展

证券公司作为资本中介,业务涉及服务实体经济、对外投资等内容。如何在助推实体经济高质量发展的过程中,融入ESG理念,是证券行业的重要课题。目前业内主要的经验是,通过具有特色的绿色金融业务,推动企业贯彻ESG理念。

如申万宏源积极响应国家碳达峰碳中和目标号召,2021 年,公司举办资本市场碳中和大会,发布“碳中和指数”,编制《申万宏源碳中和白皮书》;组建投行碳中和行业团队,助力三峡能源、绿岛风、中环股份等一批绿色环保企业股权融资;累计发行绿色债券 55 亿元。

“3060 ”目标之下,绿色投资面临较大的资金缺口。据国家发展改革委价格监测中心研究,中国实现 2030 年“碳达峰”目标面临的每年资金需求约为 3.1万亿至3.6万亿元,2060 年前实现“碳中和”目标则需要在新能源发电、先进储能、绿色零碳建筑等领域新增投资超过 139 万亿元。而根据 2021 年数据,目前每年资金供给规模仅 5256 亿元,资金缺口超过 2.5 万亿元/年。

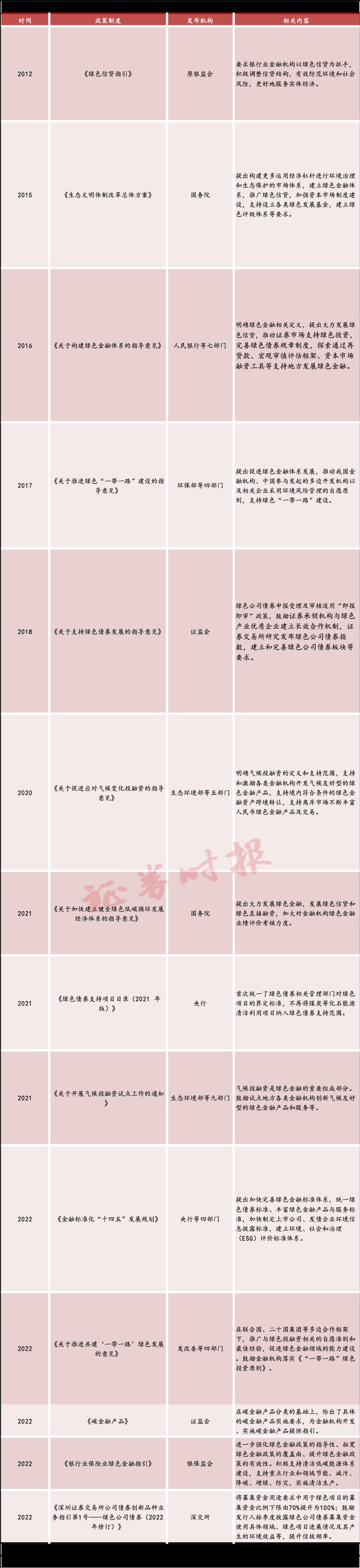

面对绿色投资缺口巨大的问题,我国早在 10 年前就开始布局推动绿色金融的发展,相关政策梳理如下:

二、证券行业ESG评级概况

(一)总体情况

截至9月末,48家券商在证券时报ESG评级中等级均在BB以上;除中银证券、湘财证券外,其余46家券商在Wind ESG评级中等级也均在BB以上,一定程度上反映出券商在国内的评级普遍较高。

国外来看,目前从MSCI官网可获取32家上市券商的ESG评级,其中27家评级在BB级以下,占比达84.4%;在45家获富时罗素ESG评分(满分5分)的上市券商中,有43家低于2.5分,占比达95.6%,反映出券商在国外的评级普遍处于较低水平。

(二)评级显著优于A股整体水平

横向对比来看,在证券时报ESG评级中,评级处在BBB、A、AA、AAA等级的券商比例均明显高于A股整体水平;在Wind ESG评级中,评级处在A、AA等级的券商比例均明显高于A股整体水平。

(三)ESG评分同比下降

纵向对比来看(基于数据的可获取性和完整性,参考Wind ESG评分和富时罗素ESG 评分),截至9月末,证券行业A股公司Wind ESG评分均值为6.3分,较上年同期下降0.16分;富时罗素ESG 评分均值为2.01分,较上年同期下降0.3分,均反映出证券行业ESG整体水平较上年有所下降。

三、证券行业ESG评级下调的原因

以Wind ESG评级为例,截至9月末,有14家券商ESG评级较上年下降,2021年在能源与气候变化、绿色金融、社区、雇佣、董监高等五个议题方面的表现较上年有不同程度的下降,部分定量指标表现不如上年,具体如下:

一是在环境维度,能源消耗总量和密度、温室气体排放总量和密度等能源与气候变化议题的指标较上年上升;绿色投资总额和承销绿色债券总额等绿色金融议题的指标较上年下降。

二是在社会维度,社区公益投入、每百万营收社区公益投入下降等社区议题的指标较上年下降;部分涉及雇佣议题的指标表现不如上年,如人均薪酬和人均创收下降、员工离职率上升等。

三是在治理维度,部分涉及董监高议题的指标表现不如上年,如董事会成员平均任期下降、董监高离职率上升、独立董事占比下降。

四、典型公司ESG分析

按证券时报ESG评级BBB以上、Wind ESG评级BBB以上、商道融绿ESG评级B+以上、MSCI ESG评级BBB以上及富时罗素ESG评分2.5分以上等5条规则进行筛选,华泰证券、东方证券、海通证券3家券商入选:

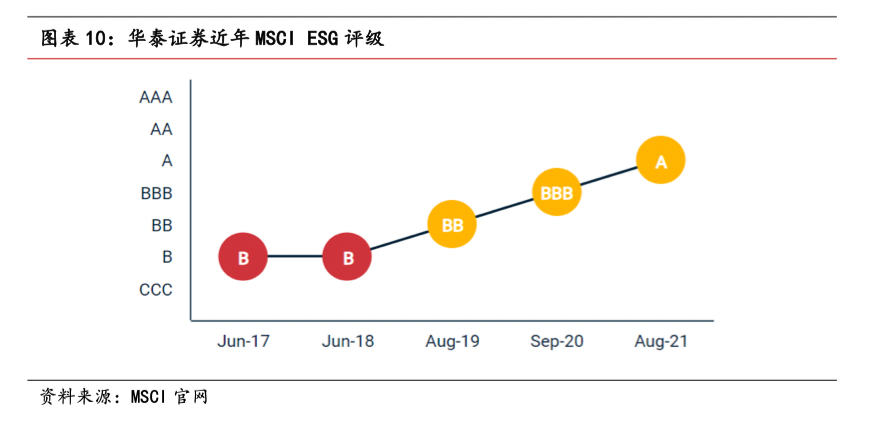

(一)华泰证券

华泰证券自2010年起,连续12年披露社会责任报告,为证券行业最早披露ESG报告的公司之一。公司2021年社会责任报告页数达104页,篇幅创历史新高,信息较为完整,披露了报告编制依据、董事会声明、利益相关方沟通、实质性议题分析、关键绩效指标表、指标索引、第三方鉴证等多个项目。公司2019-2021年在MSCI ESG 评级中等级连续提升,最新评级为A 级,为国内证券行业的最高评级,超过79%的全球同业公司。公司在商道融绿ESG 评级中最新等级为A-,较上年上升一级。2021年ESG主要表现如下:

在环境维度,公司2021年单位面积温室气体(范围1和范围 2)排放量0.11吨二氧化碳当量/平方米 ,较上年下降31.25%;使用可再生能源,2021年光伏发电系统实现节电量达8.98万千瓦时,相当于减少温室气体排放63.15吨二氧化碳当量;承销绿色债46只,总融资规模503.14亿元,发行6单碳中和及绿色ABS,发行规模110.1亿元。

在社会维度,公司2021年对外捐赠4600.16万元,较上年增加超四成,“益心华泰 一个明天”乡村教育项目累计受益儿童约5.58万人次,受益教师 9195人次;员工培训覆盖率100%,员工人均培训时长达66.8小时;开展投资者教育活动超1000场,合计覆盖1000万人次。

在治理维度,2021年,公司在上交所组织的信息披露工作评价中被评为最高级别A级,组织开展风险管理类专业培训22次,线上开展反洗钱专题讲座 5次,共计4433 余人参与学习。

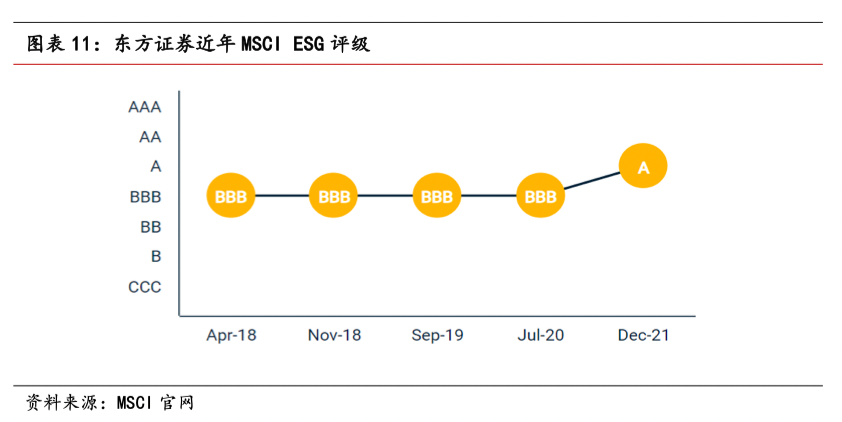

(二)东方证券

东方证券自2015年起,连续7年披露社会责任报告。公司2021年社会责任报告页数为51页,仅次于2016年的56页,披露了报告编制依据、董事会声明、利益相关方沟通、实质性议题分析、关键绩效指标表、指标索引等多个项目。公司在MSCI ESG 评级中最新等级为A 级,较上年上升一级;在商道融绿ESG 评级中最新等级为A-,较上年上升一级。2021年ESG主要表现如下:

在环境维度,公司2021年单位面积温室气体(范围1和范围 2)排放量0.07吨二氧化碳当量/平方米,较上年下降30%;2021年承销绿色债券68.21亿元,较2020年增长1.45倍。

在社会维度,公司2021年对外捐赠3959万元,较上年增加约13%;员工培训覆盖率100%,员工人均培训时长达35小时。

在治理维度,2021 年,公司在上交所组织的信息披露工作评价中被评为最高级别A级;积极参与行业反洗钱规范建设,参与《上海地区证券公司洗钱和恐怖融资风险自评估实务参考手册》编写;进一步完善可持续发展管理架构,成立可持续发展专业委员会,审议通过了《可持续发展专业委员会议事规则》《可持续发展规划》等文件,统筹推进ESG工作。

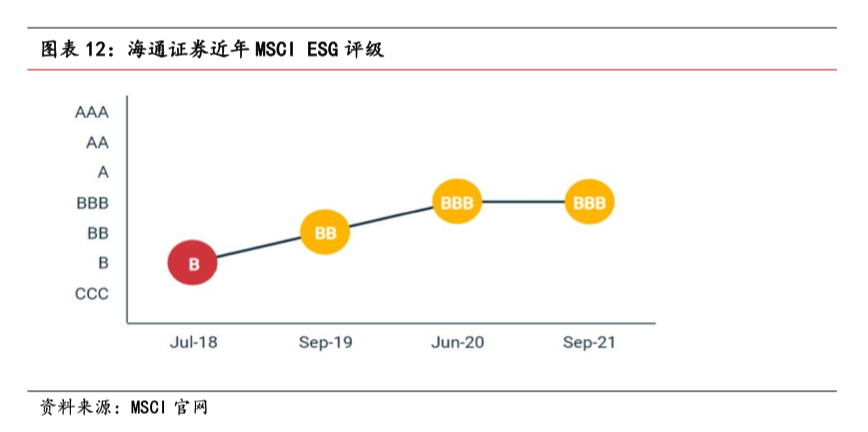

(三)海通证券

海通证券自2010年起,连续12年披露社会责任报告,为证券行业最早披露ESG报告的公司之一。公司2021年社会责任报告页数为42页,仅次于2018年的44页,披露了报告编制依据、董事会声明、利益相关方沟通、实质性议题分析、关键绩效指标表、指标索引等多个项目。公司在Wind ESG 评级中最新等级为AA 级,较上年上升两级;在商道融绿ESG 评级中最新等级为A-,较上年上升一级。2021年ESG主要表现如下:

在环境维度,公司2021年单位面积温室气体(范围1和范围 2)排放量0.09吨二氧化碳当量/平方米,较上年下降10%;2021年承销绿色债券220.97亿元,较上年增长87%。

在社会维度,公司2021年员工培训投入780万元,较上年增长约23%,员工接受培训平均小时数达33.22小时;2020年、2021年连续两年乡村振兴投入金额超3000万元。

在治理维度,2021年,公司在上交所组织的信息披露工作评价中被评为最高级别A级;推进合规管理,共组织24 项合规培训,共有近3 万人次参与;持续开展反洗钱知识宣导,组织 7 次反洗钱专项培训,共计 2.5 万人次参加。

五、提升ESG评级的建议

据中证协统计,2021年共计有28家上市券商在海外有业务布局,占比近六成。券商拓展海外业务遵循ESG合规要求,构建ESG优势,提高ESG评级,能够有效降低融资成本,展现负责任企业形象。

在国外ESG评级机构中,MSCI ESG评级体系拥有较长的历史,其方法论和数据来源已相对完善,对国内券商具有较高的参考价值。

MSCI 2021年证券行业ESG评级主要针对“金融服务对环境的影响、人力资本发展、投资产品责任、公司治理、企业行为”五项议题,从各议题风险暴露水平、风险管理水平、绩效及争议事件等方面进行评估。

目前在获MSCI评级的上市券商中,84.4%的企业评级在BB级以下,表现偏低,东兴证券与申万宏源证券评级等级最低,为CCC级。

以东兴证券为例,在公司治理、企业行为、人力资本发展、投资产品责任和金融服务对环境的影响五大议题上表现均落后于行业,不存在位于行业平均水平和领先水平的指标。2022年上半年,公司营收净利润双降,其中营收同比下降30.89%,归母净利润同比大降62.59%。公司2021年董监高离职率达11.54%,高于上年的8.7%;董事会成员平均任职年限为2.53年,低于上年的2.83年。公司2021年承销绿色债券14.34亿元,同比下降超五成。2021年,公司还因证券经纪交易服务业务的社会责任把控不到位三次收到福建证监局警示函。

2022年8月以来,MSCI更新了9家券商的ESG评级,在评价体系增设了隐私与数据安全议题,华西证券、西部证券两家券商ESG评级均遭下调一级,由前期的BB级降至B级。

以华西证券为例,公司在企业行为、投资产品责任、金融服务对环境的影响三大议题方面的表现均落后于行业,公司治理、人力资源发展、隐私与数据安全三大议题方面的表现处于行业平均水平,不存在位于行业领先水平的指标。2022年上半年,公司营收净利润双降,其中营收同比下降30.22%,归母净利润同比大降68.66%;公司2021年承销绿色债券总额较上年下降27.9%。今年华西证券发生多起负面事件,5月因APP宕机登上热搜;7月因违反科创板新股发行网下申购有关规定,自营账户被限制打新半年。

针对多数券商在MSCI ESG评级中较为靠后的情形,提出以下建议:

一是提高对ESG评级工作的重视程度。相较国际同业而言,境内证券公司ESG管理起步相对较晚,对MSCI ESG评级方法了解不足,对ESG评级工作的重视程度有待提升。

二是加强ESG信披。目前券商在MSCI六个维度的ESG信披相对有限,尤其针对投资产品责任、金融服务对环境影响等议题,仅有少数券商较充分地披露了相关实践,有必要开展针对性ESG信息披露,加强ESG信息的全面性和完整性,提高评级机构对公开信息的可获得性。

三是健全ESG治理架构与管理制度。通过搭建ESG治理架构、完善ESG管理制度等方式,提升ESG管理水平。如,华泰证券2019年专设了ESG委员会、成立ESG管理团队,明确“监督层-管理层-执行层”的ESG治理架构;东方证券2021年进一步完善可持续发展管理架构,成立可持续发展专业委员会,审议通过了《可持续发展专业委员会议事规则》《可持续发展理念》《可持续发展规划》等文件,将可持续发展与公司战略发展相结合,统筹推进ESG工作,提升ESG管理的有效性。

四是将ESG风险管理与业务融合。MSCI ESG评级议题中,“金融服务对环境的影响”、 “投资产品责任”等证券行业特色议题,明确考察公司是否将ESG因素纳入全面风险管理和投资决策考量,以及在公司投融资业务中的应用情况。如,华泰证券2020年建立了客户ESG尽职调查评价风控体系,将ESG因素纳入全面风险管理,促进ESG风险管控、信用风险管控与业务发展的有机结合;2021年6月,华泰证券资管正式加入PRI,承诺在该原则的指导下构建ESG投研框架、开展ESG与投资体系的整合、开发ESG相关投资产品,积极践行责任投资的理念;公司大力推动绿色金融发展,近五年承销绿色债券总融资规模超1500亿元,打造多个节能减碳创新项目。

五是提升ESG量化绩效并设立目标。针对MSCI评级体系,识别有提升空间的ESG量化指标,如承销绿色债券总额、绿色投资总额、高管离职率、负面事件数量等,通过设立ESG绩效目标,挖掘公司业务潜力,优化企业管理,持续提升公司的ESG管理实践和ESG管理绩效。

证券时报ESG评价体系简介

证券时报·中国资本市场研究院在充分借鉴国内外ESG指标和评级方法的基础上,结合中国国情,构建财务信息和非财务信息相结合、正面信息和负面信息相结合的ESG评价体系,对上市公司的可持续发展表现进行综合评价,以评促改,推动上市公司落实高质量发展要求,实现自身可持续发展。评价指标体系含“环境(E)指标”、“社会(S)指标”和“治理(G)指标3个一级指标、14个二级指标、43个三级指标,以及100多个四级指标。

特别声明

本报告基于深圳证券时报社有限公司(以下简称“证券时报”)旗下中国资本市场研究院认为可靠的、已公开的信息独立撰写,但对该等信息的准确性及完整性不作任何保证。

本报告版权仅为证券时报所有。未经证券时报书面许可,任何公司、机构、个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯证券时报之版权。

如征得证券时报同意进行引用、转发的,需在允许的范围内使用,并注明出处为“证券时报·中国资本市场研究院”或“证券时报CMR”,且不得对本报告进行任何有悖原意的引用、删节和修改。证券时报将保留追究相关责任的权力。

来源:证券时报

作者:匡继雄

京公网安备 11010802028547号

京公网安备 11010802028547号