王晋斌/文

今年以来,在美联储激进加息导致中美政策性利差、国债市场收益率倒挂,以及人民币兑美元贬值的背景下,短期套利因素带来银行间债券市场外资一定的资本流出,但中国国债在境外机构持有债券组合中的占比出现了近6个百分点的上升,这说明中国国债成为境外机构投资的重要品种,保持人民币流动性成为境外机构管理资产需要考虑的重要因素,表明了中国国债市场发挥着中国金融资产市场稳定器的作用。

党的二十大报告指出,有序推进人民币国际化。人民币参与国际大循环需要提供全球安全资产作为人民币有序国际化的底层资产支撑,中国国债成为推进高水平对外开放的基础性金融产品。

今年3月份以来,美联储6次加息,其中四次激进加息75个基点,目前政策性利率处于3.75%-4.0%的区间,中国央行的政策性利率水平目前为3.65%,中美政策性利率之差出现了倒挂。而从国债收益率来看,8月上旬以来,10年期中国国债市场收益率与美国国债收益率一直呈现倒挂,两者之差不断扩大,短期套利因素也由此带来了中国债市资金的正常流出。依据中央结算公司的数据,今年1月末境外机构持有银行间债券市场债券的金额达到3.705万亿元,9月末下降至3.147万亿元,下降了约5585亿元。

尽管境外机构持有中国银行间债券市场总量出现了一定的下降,但从境外机构持有的债券资产组合结构来说,中国国债表现出了资产市场稳定器的作用。具体表现在:从中美国债市场收益率之差来看,中美国债市场收益率出现了明显的倒挂,而且倒挂幅度还比较大,截至9月末,今年以来境外机构持有的国债数量下降的幅度为2295亿元人民币,占境外机构减持债券数量的约41.1%,9月末境外机构持有中国国债的数额占银行间国债市场数额的比例仍然达到了10.1%,占境外机构持有银行间债券组合数额的约72.8%。

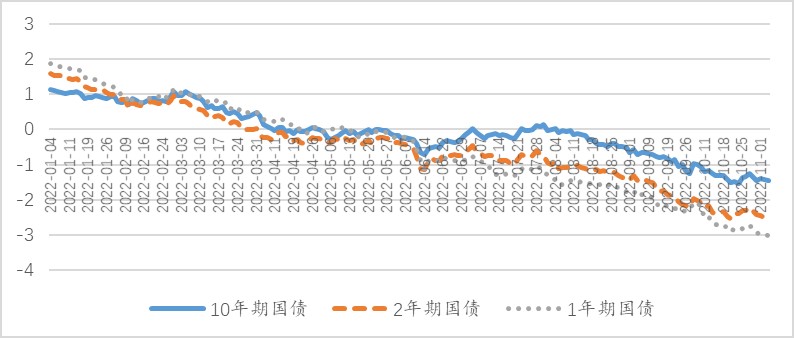

从境外机构持有中国银行间债券市场的债券品种来看,境外机构主要持有中国国债和政策性银行债,今年1-9月这两者占境外机构持有中国银行间债券市场债券总量的月度平均比例高达97.27%,且从1月份的96.95%一直小幅上升至9月末的97.63%。国债一直是外资重仓品种,在境外机构持有的债券组合中占比从去年末的67.12%逐步上升至9月末的72.76%,上升了5.64个百分点;而政策性银行债的占比从去年末的29.68%下降至9月末的24.87%,下降了4.81个百分点(图1)。

图1、境外机构持有银行间债券组合中国债和政策性银行债的比例(%)

数据来源:中央结算公司。

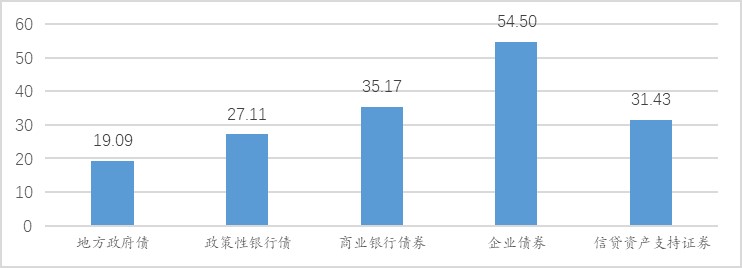

从中美国债市场收益率倒挂来看,由于美联储从今年3月份开始加息,4月份开始2年期和1年期中美国债收益率开始出现倒挂,随后随着美联储持续激进加息,两者利差倒挂也逐步扩大。截至11月3日,2年期和1年期中美国债收益率之差分别倒挂了约262个BP和303BP。中美10年期国债收益率从8月初以来出现了持续倒挂,截至11月3日,10年期中美国债收益率之差倒挂了约146个BP(图2)。

图2、中美不同期限国债市场收益率之差(%)

数据来源:WIND。

从人民币兑美元的汇率来看,截至11月4日,今年以来美元指数上涨了15.44%,人民币兑美元(CFETS)贬值了12.78%。在中美利差倒挂,人民币贬值的情况下,今年9月末境外机构依然持有约2.29万亿元的中国国债,相比今年1月末的高点2.52万亿元下降了9.1%。相对于境外机构减持持有的银行间债券品种的比例来看,国债下降的比例要小很多。境外机构减持持有的企业债券的比例最高,减持了54.5%,从今年1月末的83.41亿元下降至37.95亿元(图3)。这说明中国国债已经成为境外机构债券投资组合中的重要品种,也是中国债券市场境外机构持有的最稳定的品种。

图3、今年以来(截至9月末)境外机构减持的相关债券比例(%)

数据来源:中央结算公司。

境外机构持有中国国债除了投资以外,还承担着部分融资的功能,但境外机构持有国债在融资功能的发挥上相对弱化,更多的是把中国国债作为重要的投资交易品种。依据中央结算公司的数据,今年1-9月,在境外机构在银行间债券交易结算数额中,现券交易占比3.24%,质押式回购占比0.19%,买断式回购占比0.68%。对比境外机构持有银行间债券比例在4%的水平,质押式回购和买断式回购的占比明显较低,而境外机构现券交易额的占比比较接近所持有的债券比例,说明境外机构持有中国国债主要是作为投资功能。

图4、境外机构在银行间市场债券交易结算占比(%)

数据来源:中央结算公司。

总体上,今年以来,在美联储激进加息导致中美政策性利差、国债市场收益率倒挂,以及人民币兑美元贬值近13%的背景下,银行间债券市场外资由于短期套利存在一定的资本流出,但中国国债在境外机构持有债券组合中的占比出现了近6个百分点的上升,这说明了两点:第一、外资不会因为短期利差倒挂和人民币短期贬值的影响激进减持中国债市资产,说明中国经济中长期向好的预期对冲了短期投资的不利因素。第二、在中美短期利差倒挂和人民币短期贬值的背景下,境外机构持有中国债券组合中的国债占比明显上升说明了中国国债成为境外机构投资的重要品种,保持人民币流动性成为境外机构管理资产需要考虑的重要因素,表明了中国国债市场发挥着中国金融资产市场稳定器的作用。

京公网安备 11010802028547号

京公网安备 11010802028547号