经济观察网 记者 黄一帆 11月29日,据深交所网站显示,监管已向慧翰股份发出第2轮审核问询函。在此几天前,慧翰股份刚刚根据第1轮问询结果更新了招股书。

据了解,本次是慧翰股份第二次发起IPO。在上一轮监管问询中,监管除关心其前次申报、以及财务、技术等相关问题外,还询问了2021年6-7月间南方贝尔投资有限公司(以下简称南方贝尔)、浚联投资有限公司(以下简称浚联投资)、上海上汽创业投资中心(有限合伙)(以下简称上汽创投)将股权转让给慧翰股份实际控制人陈国鹰时的转让细节。监管特别要求公司说明南方贝尔股权转让价格与后续增资价格差异的原因及合理性,从包括合同撤销的条件等多角度论述相关事项对发行条件是否构成重大不利影响。

在前一版招股书中,慧翰股份并未就上述转让进行细节展开。而按照慧翰股份在问询函中的说法,上述股权转让真实、定价公允。

不过,有南方贝尔股东却对上述转让提出异议。

而据南方贝尔股东施独秀方面提供给记者的证据显示,在2021年南方贝尔与陈国鹰的股权转让中存在股东会通知与内容不一、王慧星在股权转让时仍为慧翰股份董事等问题。

施独秀告诉记者,其认为在股权转让过程中,存在通过关联交易恶意串通低价转让公司财产行为。上述行为将导致股权转让协议无效。

对此,记者联系了慧翰股份及实控人陈国鹰。但截至发稿,记者未获回复。南方贝尔法人、大股东谢苏平以短信回复记者称,相关事项向慧翰股份咨询。

据了解,目前双方纠纷仍在继续。

被抽中现场检查后回撤材料 首次IPO失败后估值7个月涨2倍

此次是慧翰股份第二次冲刺IPO。

上交所官网显示,2020年4月,慧翰股份提交的申报稿被受理,欲科创板上市。同年8月,慧翰股份正式上会并获通过。但在注册阶段排队6个月左右后,慧翰股份在2021年2月主动撤回了科创板上市申请。

深交所在一轮问询中对慧翰股份前次申报事项予以关注。慧翰股份称,前次申报撤回的主要原因是当时的业绩规模及盈利水平相对较小。“发行人不存在不符合发行、上市条件情形; 发行人前次申报撤回原因已消除。”

而从时间点来看,慧翰股份撤回材料似乎与现场检查有关。

根据慧翰股份在问询函中回复提到,2021年2月4日,慧翰股份收到证监会出具的《关于对慧翰微电子股份有限公司实施现场检查的通知》。此后,当年2月18日,发行人随即召开董事会,审议通过了撤回科创板上市申请文件的议案,并于同日向证监会提交了撤回申请。正是由于选择主动撤回材料,其后证监会也未对慧翰股份实施现场检查。

慧翰股份的彼时选择,也是大量IPO企业当时的共同选择。2021年年初,监管从严审查,在现场检查抽查名单公布后,2月份单月就有37家IPO企业撤回,创下单月终止撤回企业数新高。而2020年全年各板块才仅有75家IPO企业终止撤回。

而正是由于该次科创板IPO失利,为慧翰股份后续股权纠纷埋下伏笔。

在慧翰股份撤回材料4个月后,慧翰股份股东南方贝尔与陈国鹰签署股权转让协议,约定将其持有的慧翰股份1125万股转让给陈国鹰,转让价格为7元。几乎在同时,以7元/股价格将股权转让给陈国鹰的还有浚联投资和上汽创投。

上述股权转让事项过去半年时间,2022年1月15日,慧翰股份召开2022年第一次临时股东大会,审议通过关于公司增资扩股的议案,同意拟以每股20元的价格新增股份不超过300万股。其中,宜宾晨道新能源产业股权投资合伙企业(有限合伙)、福州开发区国有资产营运有限公司、宁波梅山保税港区超兴创业投资合伙企业(有限合伙)分别以3780万元、1000万元和420万元认购公司增发新股189万股、50万股和21万股。

在半年左右的时间里,慧翰股份股权价格由7元/股增加至20元/股,增长近两倍。

这让南方贝尔股东施独秀觉得不能接受。回顾股权转让流程,施独秀告诉记者,其中存在多处疑点。

同一个会议 二个版本议题

回顾慧翰股份的历史沿革,南方贝尔作为发起人,在2014年参与了慧翰的股改。

2014年7月,国脉集团持有慧翰股份52.50%的股权,南方贝尔持有25%,浚联投资和谢苏平分别持有11.25%。根据招股书披露,陈国鹰为国脉集团实际控制人,谢苏平为陈国鹰配偶林惠榕的弟媳。

而从南方贝尔成立于2013年3月,法人为谢苏平。从股权来看,公司与慧翰股份关系密切。根据工商资料显示,南方贝尔谢苏平持股50%、王慧星持股20%、施独秀持股21%、吴日赐持股9%。

2021年2月,慧翰股份主动撤回材料后,南方贝尔拟转让股权收回投资。

然而,在接下慧翰股份要召开的临时股东会前后,关于同一项议题,却出现了两个不同版本的议题。

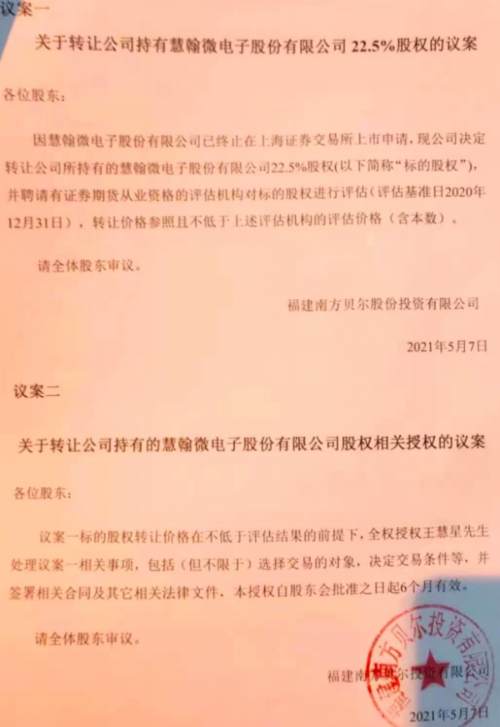

根据施独秀提供的文件显示,2021年5月7日南方贝尔发出召开临时股东会通知,通知2021年5月20日召开临时股东会。会议的主要内容是审议两则议案:一是关于转让公司持有慧翰微电子股份有限公司22.5%股权的议案;二是关于转让公司持有的慧翰微电子股份有限公司股权相关授权的议案。

根据盖有南方贝尔公章的文件所述,名为《关于转让公司持有慧翰微电子股份有限公司22.5%股权的议案》内容主要是将聘请评估机构对股权进行评估。“现公司决定转让公司所持有的慧翰微电子股份有限公司22.5%股权,并聘请有证券期货从业资格的评估机构对标的股权进行评估(评估基准日2020年12月31日)。请全体股东审议。”

施独秀方面提供的南方贝尔股东会通知议题内容

议案二则主要内容是审议“全权授权王慧星处理议案一相关事项,包括(但不限于)选择交易的对象,决定交易条件等,并签署相关合同及其他相关法律文件。”

“当时慧翰上市失败,收到通知的时候我们以为是股权出售的初步探讨阶段,大家一起商量讨论一下找谁受让股权,选择一些潜在的购买候选方,同时看看聘请哪家评估机构,没有多想就同意了议案一,以为后续等确认了有合适受让方的时候还会召开股东会把评估机构、受让方、交易价格、条件等交易相关事宜最终确定一下。”施独秀代理人朱以林告诉记者,“所以我们不认同将所有事项都交给王慧星解决,都还只是初步讨论阶段,股权转让不是他一个人说了算的,最终集体讨论确认转让方后可以授权他签字,但不可能一开始就让他全权决定。而且当时王慧星还是慧翰股份的董事。”

2021年5月17日,施独秀代理人朱以林邮件回复南方贝尔:同意议案一,不同意议案二,并在邮件附件中提供了施独秀、吴日赐委托书及表决书。股东和代理人不再亲至现场表决。

3天后,南方贝尔给朱以林发送邮件称,股东会已结束,并发送股东会决议文件,要求签字后邮寄至指定地址。

但令施独秀一方颇感惊讶的是,2021年5月20日股东会审议内容和此前通知版本发生了变化。

此处,慧翰股份在回复监管问询以及后续招股书中一笔带过,仅称“股东会审议通过两个议案:议案一《关于转让公司持有慧翰微电子股份有限公司 22.5%股权的议案》,南方贝尔决定转让所持有的慧翰股份股权,转让价格参照且不低于评估价格(评估基准日2020年12月31 日)。”

施独秀方面认为,此处慧翰股份信息披露时“隐藏了重要细节。”

根据施独秀提供的通知版本,本次股东会议案一本将审议的是,股权转让以及聘请机构进行评估。但记者获得的2021年临时股东会决议文件显示,议案一的标题虽然未发生变化,但内容却发生了改变。

关于股权转让,从文件上来看,南方贝尔实际上已经聘请了评估机构,而且中介机构已经直接给出了评估结果。

施独秀提供的股东会决议文件显示,“根据福建联合中和资产评估土地房地产估价有限公司出具的评估报告,慧翰微电子股份有限公司100%股权评估价值为3.48亿元。公司持有的慧翰微电子股份有限公司22.5%股权评估值为7824.15万元。”

根据文件显示,该议案表决结果显示,股东一致同意,占公司股权比例100%。而在文件末尾留有谢苏平、王慧星签名。

施独秀方面提供的南方贝尔股东会决议文件

施独秀方面告诉记者,自己觉得上当受骗。因此,其和另一名股东并未在股东会决议上签字。

上海董道律师事务所管理合伙人余能军律师告诉记者,“公司股东会所讨论表决事项必须与通知事项一致,若股东会讨论事项与通知事项不一致可能导致该项决议无效、可撤销或者不成立。”

关联交易损害小股东利益

值得一提的是,南方贝尔此次股东会的议案二即全权授权王慧星处理股权转让等事项,虽然施独秀等其余股东反对,但谢苏平与王慧星合计持有南方贝尔70%的股权,最终该议案也获通过。

20多天后,即2021年6月9日,南方贝尔与陈国鹰签署《股份转让协议》。

“南方贝尔从始至终也没有向我们透露过,接盘方是陈国鹰。从时间点来看,广发证券在当年11月23日完成了辅导工作,这意味着慧翰股份决定申报创业板的时间点更早。”施独秀认为,慧翰股份决定申报创业板与实际控制人陈国鹰以7元/股价格接受南方贝尔持有股权的时点非常接近。

此外,王慧星上述交易时尚属于慧翰股份董事。根据慧翰股份招股书披露,2021年4月,王慧星退休辞职。但是,王慧星董事席位变更在2021年8月慧翰股份的2021年第二次临时股东大会上被决定通过。

上海董道律师事务所管理合伙人余能军律师告诉记者,董事会董事由股东推荐或提名,经股东大会选举产生,董事任期内辞职由股东大会批准后生效;董事任职与其是否与公司具有劳动关系无必然联系,劳动关系的变化不影响董事身份和履职。

而对于关联交易,余能军则表示,现行《公司法》明确禁止不正当关联交易行为,同时相关司法解释也间接指明了关联交易程序需进行信息披露和有权机关决策。实践中一般认为:“一项合法有效的关联交易应当同时满足信息透明、程序合法、对价公允的三大要求”。若关联交易发生时交易的实际执行人未及时向公司董事会、股东会对交易条件、交易内容进行披露则存在不公正的隐患,有可能对关联交易的正当性产生影响。最新《公司法(修订草案)》亦将关联交易董事会或股东会批准制度、关联方回避表决制度作为为判断是否构成非正当关联交易的要点。因此,倘若关联交易的交易程序未经合法程序批准,或者在表决程序方面存在瑕疵,则该关联交易就有可能构成非正当的关联交易。至于关联交易对价是否公允,最好的证据莫过于由公司采取公开、公平、公正的招标方式选择交易伙伴。

值得一提的是,施独秀和吴日赐在南方贝尔的持股比例,使其在南方贝尔的股权转让的决定中起到的作用有限。

余能军律师告诉记者,公司法对于保护小股东利益建立了相关制度以避免大股东利用其自身任职优势,通过影响公司决策损害小股东利益。同时公司法对于公司董事、高管、监事等具体人员利用职务行为损害公司和其他股东利益行为也设定了赔偿责任。这些制度在司法实践中不断得到法院相关判例的认可和丰富。

根据慧翰股份披露,公司披露招股说明书后,南方贝尔股东施独秀在2022年8月1日向南方贝尔的监事发出律师函,对股权转让事宜提出质疑,要求确认上述股权转让协议无效。

而在2022 年8月31日陈国鹰向福州市马尾区人民法院提起诉讼,将南方贝尔列为被告、异议股东施独秀列为第三人,诉请确认上述股权转让协议合法有效。2022 年10月8日,福州市马尾区人民法院开庭审理此案。据了解,案件尚在审理中。

京公网安备 11010802028547号

京公网安备 11010802028547号