核心观点

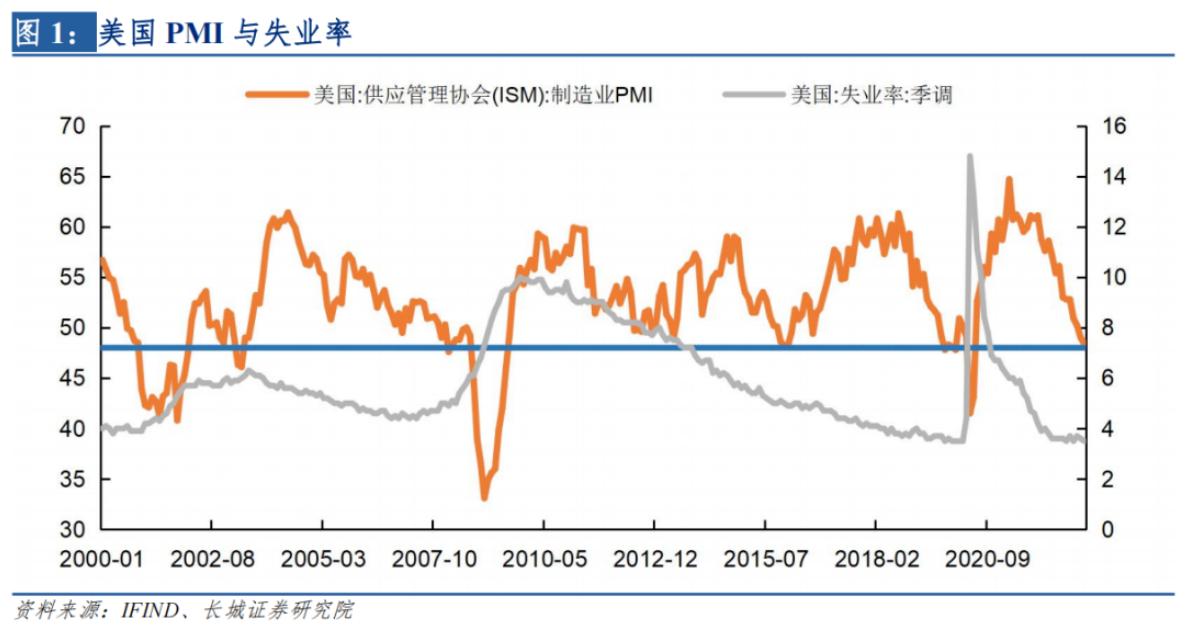

2022年12月,美国制造业PMI指数48.4%,回落0.6个百分点,但失业率下降至3.5%,是疫情复苏中的最低点。PMI指数和失业率的背离关系再一次出现。下一阶段是PMI跌破48%,失业率拐点出现?还是PMI见底反弹,失业率仍保持低位?这是美国经济浅度衰退和深度衰退的分界点。

通常而言,50%是PMI指数的荣枯线,但在美国,48%可能才是重要临界线。从历史数据看,2000年以来美国PMI指数有五次跌破48%大关,每次失业率都出现明显拐点,分别是2000年网络泡沫破裂,2003年非典疫情、2008年次贷危机期间两度跌破48%,以及2020年新冠疫情。

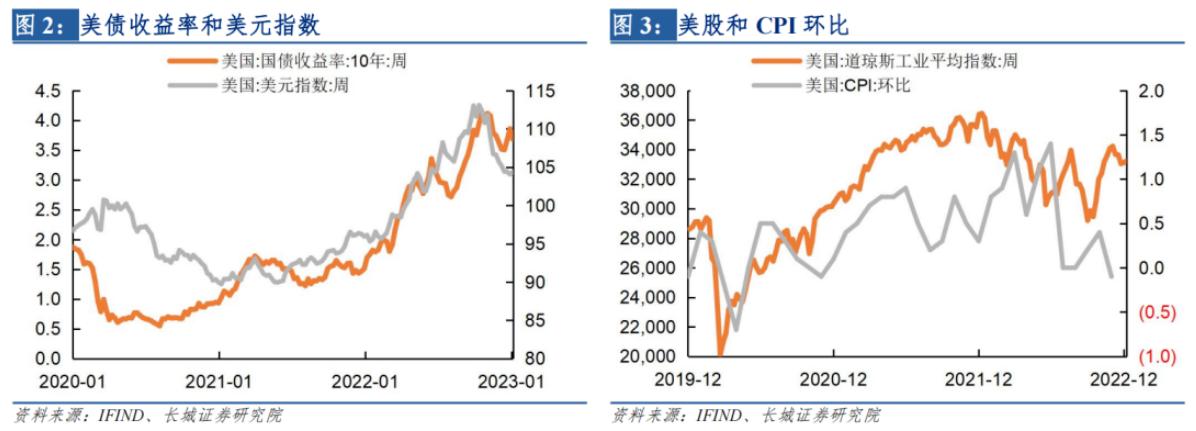

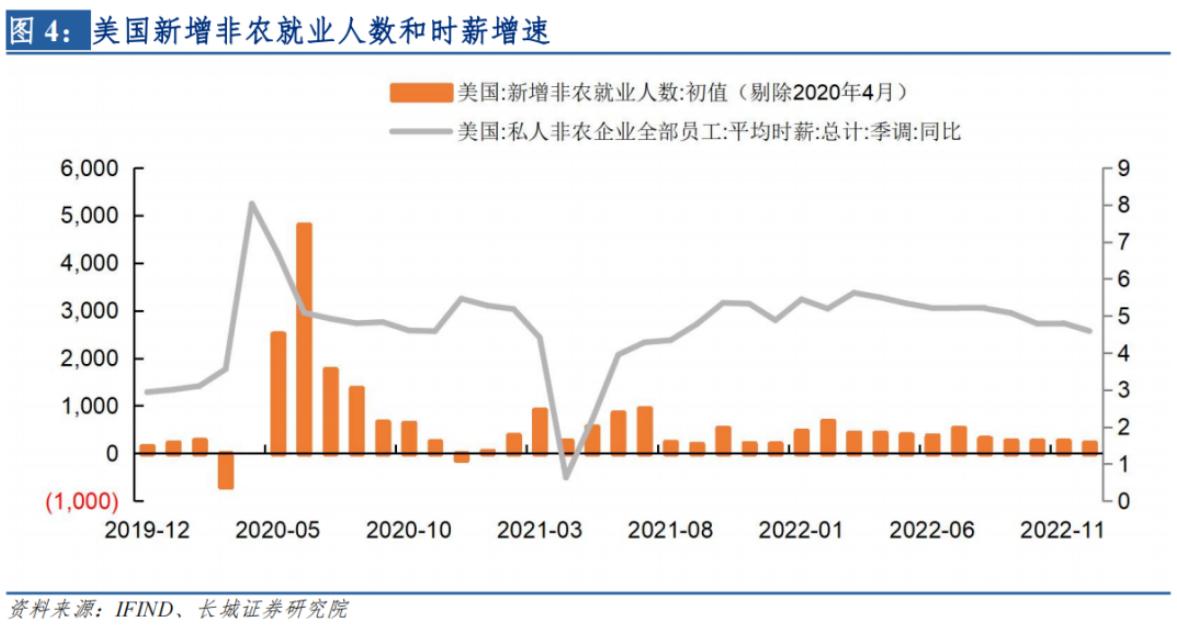

自从2022年11月以来,全球金融市场就被美国货币政策收紧预期和放松预期左右裹挟。美国10月CPI同比7.7%,大幅低于市场预期,加强了投资者对于加息即将放缓的预期,整个11月都是美股反弹、美债利率下降的risk-on模式。到了12月初,美国公布11月失业率3.7%,这一强劲数据让市场加息预期提高,美联储也如期加息50BP,美股下跌,同时美债收益率回升,市场进入risk-off模式,收紧预期再起。到了2023年1月,12月劳动力市场数据好于预期,平均时薪增速继续下滑。这些数据刺激了市场。1月6日,美元指数从105.6回落到103.8,道琼斯工业指数上涨2.13%。

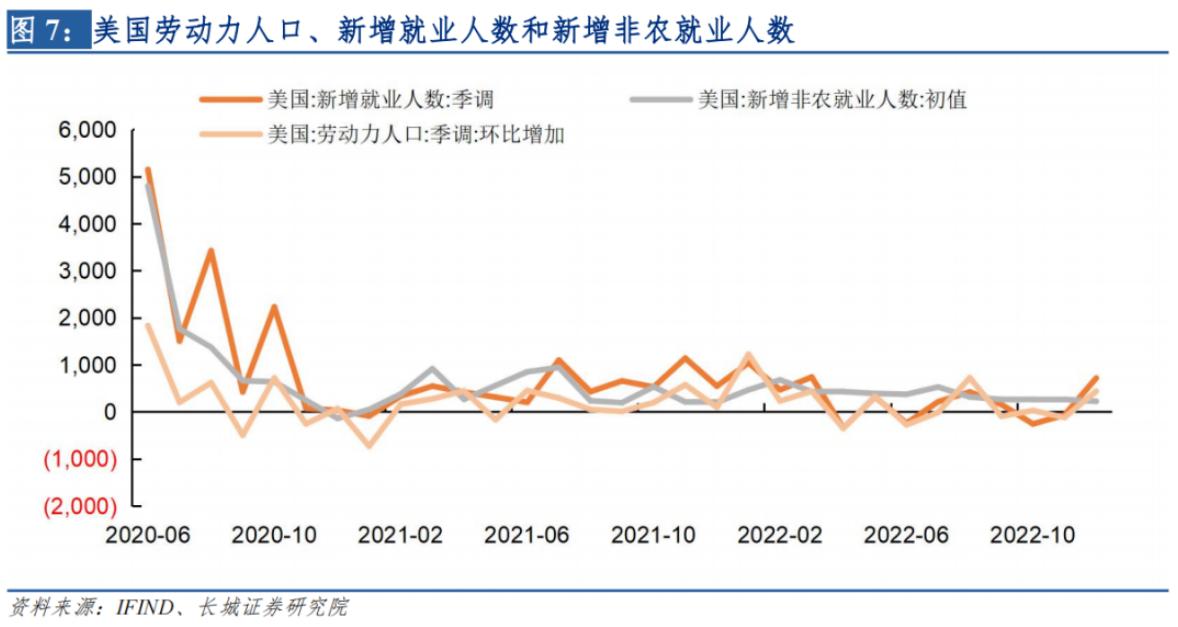

但美国经济果真如就业数据反映的那样吗?新增就业人数和新增劳动力人数2022年多次出现负增长。劳动力人口的下降意味着很多人退出了劳动力市场,所以失业率数据的波动可能是劳动力人口和农业就业人数的波动引起。美国55岁以上的劳动参与率还未恢复至疫情前,这也影响到工资结构,导致人均可支配收入增速低于时薪增速。

美国当前信贷超额、库存高累、支出超标,这都预示着经济危机条件已经达成。净储蓄降至2008年的水平,房价也大幅下挫。虽然市场再次进入亢奋阶段,风险偏好抬升,但根据我们的分析,这可能是一次假象。我们需要等待PMI跌破48%,等待失业率明显回升,等待信用利差的再次扩大和美股的继续下跌。

1

2000年以来PMI指数和失业率的关系

PMI指数是一项衡量经济的重要指标,英文全称为Purchasing Managers' Index,中文名称是采购经理指数。它是通过对采购经理的月度调查汇总出来的指数,能够反映经济的变化趋势。其中50%是俗称的荣枯线,也即PMI指数超过50%时说明需求在扩张,低于50%时说明需求在收缩。

但在美国,48%才是重要临界线。从2000年以来,美国PMI指数有五次跌破48%大关,每次失业率都出现明显拐点。比如2000年12月网络泡沫破裂,美国发生经济危机,失业率持续回升并直到2022年2月PMI回升到48%以上才停止。2003年3月,美国经济受到非典疫情的冲击,PMI指数又一次快速回落至48%以下,美国失业率也再一次上扬,从原来的5.9%回升至6.3%。不过这次疫情冲击持续时间短,PMI指数在两个月后回升至48%以上,经济也呈现出快速反弹态势,失业率不断回落。

下一次PMI指数跌破48%是2008年次贷危机时期。2008年2月,美国PMI曾短暂回落到48%以下,后面六个月又回升至48%以上,时间跨度是从3月至8月。不过这次PMI回升并不代表危机已经过去。9月15日,全球著名投行雷曼兄弟申请破产。美国经济迅速进入深度危机状态,PMI指数下跌至33%的历史低位,失业率也持续攀升至2009年的最高点10%。随后美国财政部和美联储联合救市,推出QE政策,经济才重新复苏。这一轮时间跨度较长,PMI指数从跌破48%到升破48%大约经历了十个月,失业率从见底到见顶大约经历了二十九个月。

最后一次PMI跌破48%是在2020年,新冠肺炎病毒疫情的冲击明显高于2003年的非典疫情。美国PMI指数大幅下挫,从3月份的49.1%下挫到4月份的41.5%,也是这次危机中的最低点。PMI下挫的同时,失业率快速上扬,从3月份的4.4%直接上扬到4月份的14.7%,冲击之快和危机之深也远远高于2008年的次贷危机。

2000年至今也有过两次跌破48%和一次降至48%,但随后反弹同时失业率并未出现拐点的时间,也即2019年9月和12月以及2015年12月。我们认为如果不是发生了2020年的大疫情,2019年可能和2015年一样是小周期的回落,失业率有可能继续保持在低位。

2

这轮经济下行周期的表现

1月4日,美国公布12月ISM的PMI指数为48.4%,比上个月回落了0.6个百分点,已经非常接近临界线48%。随后1月6日公布了12月失业率——再一次下降至3.5%这轮复苏中的最低点。PMI指数和失业率的背离关系再一次出现,PMI指数已经持续下滑并跌破荣枯线,说明经济在下行,但劳动力市场依然旺盛,失业率再次回到最低点,说明需求仍在扩张。

下一阶段的表现是PMI跌破48%,失业率拐点出现?还是PMI见底反弹,失业率仍保持低位?这是一个浅度衰退和深度衰退的分界点。如果这一点判断不准确,会影响投资判断。

自从11月以来,全球金融市场就被收紧预期和放松预期左右裹挟。11月初的议息会议,美联储再度加息75bp,将基准利率上调至3.75%-4.00%,符合市场预期。但美联储主席在新闻记者会的发言中透露出了加息速度放缓的信号。我们在《需求仍在增长,加息仍要坚定前行》点评报告中认为这种模糊的政策信号,不利于控通胀目标的实现,也会扰乱市场预期。当天,美股由涨转跌。不过11月10日公布的美国10月CPI同比7.7%,大幅低于市场预期,加强了投资者对于加息即将放缓的预期,美股重新反弹。整个11月都是美股反弹、美债利率下降的risk-on模式中。

但到了12月初,美国就业市场重要数据公布:11月失业率3.7%,维持不变;11月美国非农就业人数增加26.3万人,修正后的前值为28.4万人。这一强劲的数据让市场加息预期提高,美股随后回落。12月14日,美联储如期加息50BP,同时在新闻记者会上鲍威尔强调了鹰派观点,美股继续下跌,同时美债收益率开始回升,这反映出市场进入risk-off模式,收紧预期再起。

到了2023年1月,也即上述的12月劳动力市场数据好于预期。除了失业率再次回落之外,非农业部门新增就业人数为22.3万,高于市场预期。非农平均时薪同比增速也是继续下滑,下行趋势愈加明显。这些数据刺激了投资者产生不同于前两个月的市场预期,美国经济可以实现就业无衰退的通胀回落模式——也就是软着陆:劳动力市场不需要收缩,美联储也不需要进一步收紧货币政策,通胀即可自动回落。1月6日美元指数从105.6回落到103.8,道琼斯工业指数上涨2.13%,一反12月的表现。

到此,美国经济浅衰退迹象愈加明显,PMI指数即将见底反弹,现在正是加仓投资美股的好时机,全球又进入risk-on模式中。

3

果真如此吗?

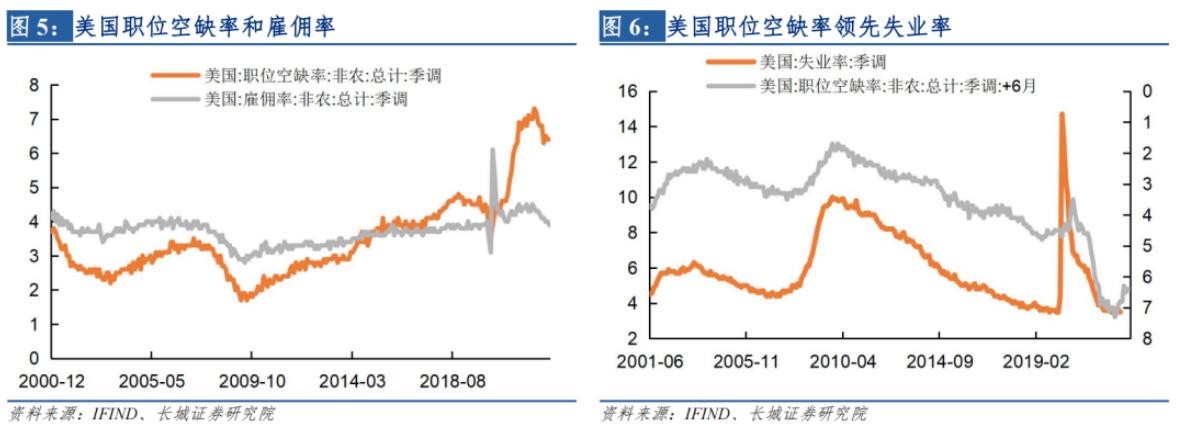

首先我们看一下美国劳动力市场。2022年11月,美国职位空缺率6.4%,雇佣率3.9%,均从2月或3月回落。这一方面意味着劳动力需求已经开始减少,另一方面也意味着供给回落更快。并且根据职位空缺率领先失业率大约六个月的规律来看,12月失业率应该出现明显回升,但实际上却再次回落至3.5%低位。这是什么原因?

从新增就业人数和新增劳动力人数来看,2022年多次出现负增长态势。这主要是劳动力人口的下降,也即部分人口退出了劳动力市场,所以失业率数据的波动更多是劳动力人口和农业就业情况的波动引起的。刚刚公布的12月数据显示,劳动力人口增加43.9万人,新增就业人口71.7万人,也就是说扣除新加入到求职大军的43.9万人之外原有失业人口的27.8万人也找到了工作,并且43.9万人更多是农业就业增加的,所以失业率再次下降至3.5%。但如果仅看新增非农就业人数,其从2022年开始持续下降,只是下降速度较慢,12月继续下降至22.3万人,反映了就业市场在冷却。

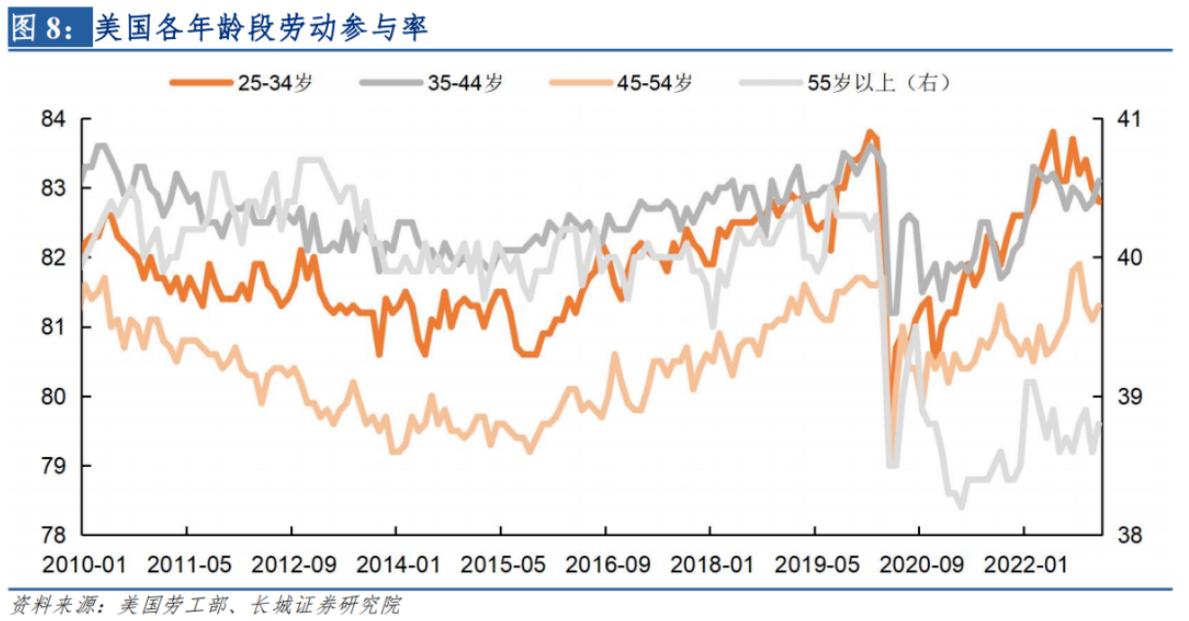

我们再看一下美国劳动力供给减少的原因。现在我们已经知道美国劳动力人数低增长(甚至多次出现减少)是就业市场紧张的主要原因,而劳动力参与率就是衡量劳动力人数的主要指标。从数据来看,除了55岁以上的劳动参与率还在较低水平,其他年龄段人口都基本恢复到疫情前水平。美联储主席鲍威尔称,250万劳动力缺口是因为疫情造成健康原因导致的提前退休。这或许就是这次新冠肺炎疫情对美国居民造成的永久疤痕。

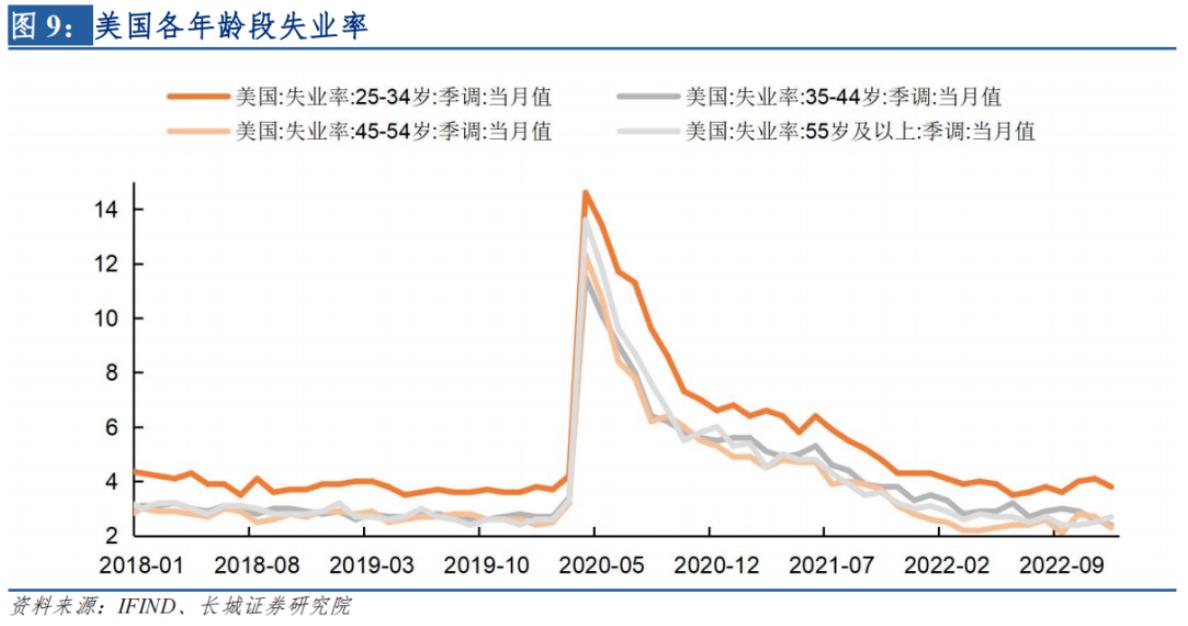

2022年12月,美国55岁以上劳动参与率38.8%,而2019年的平均值为40.2%。如果恢复到2019年的劳动参与率,经粗略估算,美国会新增54万55岁以上劳动力人口,而美国目前新增就业都集中在酒店、旅游、餐饮等疫情复苏行业,55岁以上劳动力人口并不适合。从失业率也能看出,12月55岁以上劳动力失业率在回升,而其他三个年龄段的失业率都是下降。如果把这部分因疫情退出劳动力市场的人计算在内,12月的失业率应该为3.8%。

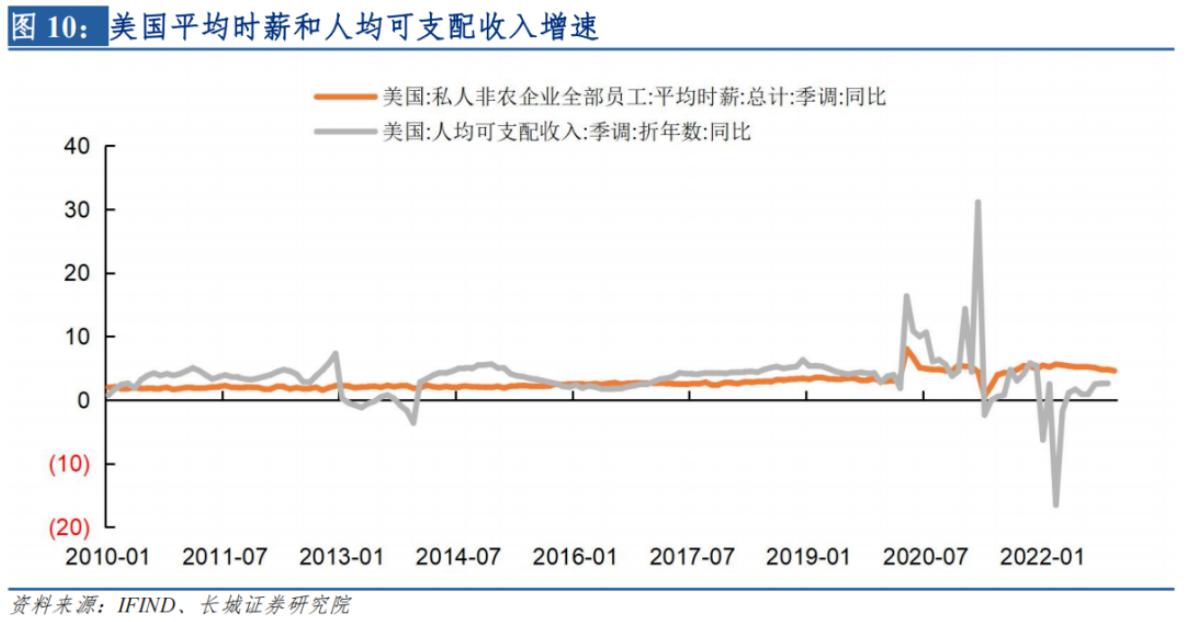

这种情况也影响到工资的结构,比如劳工部公布的时薪增速在11月份为4.8%,但美国经济分析局公布的同月人均可支配收入增速只有2.63%。在历史上人均可支配收入增速会超过工资增速,但从2021年4月开始到现在,两者高低顺序发生了转变。我们认为这与55岁以上的老年人不再工作具有一定关系。

由此可以看出,劳动力市场的数据已经失真,经济也不像较低的失业率所表现的那么强劲,PMI和失业率之间的关系在这轮经济周期中可能也延迟。此时我们需要把重点放在工资增速上。

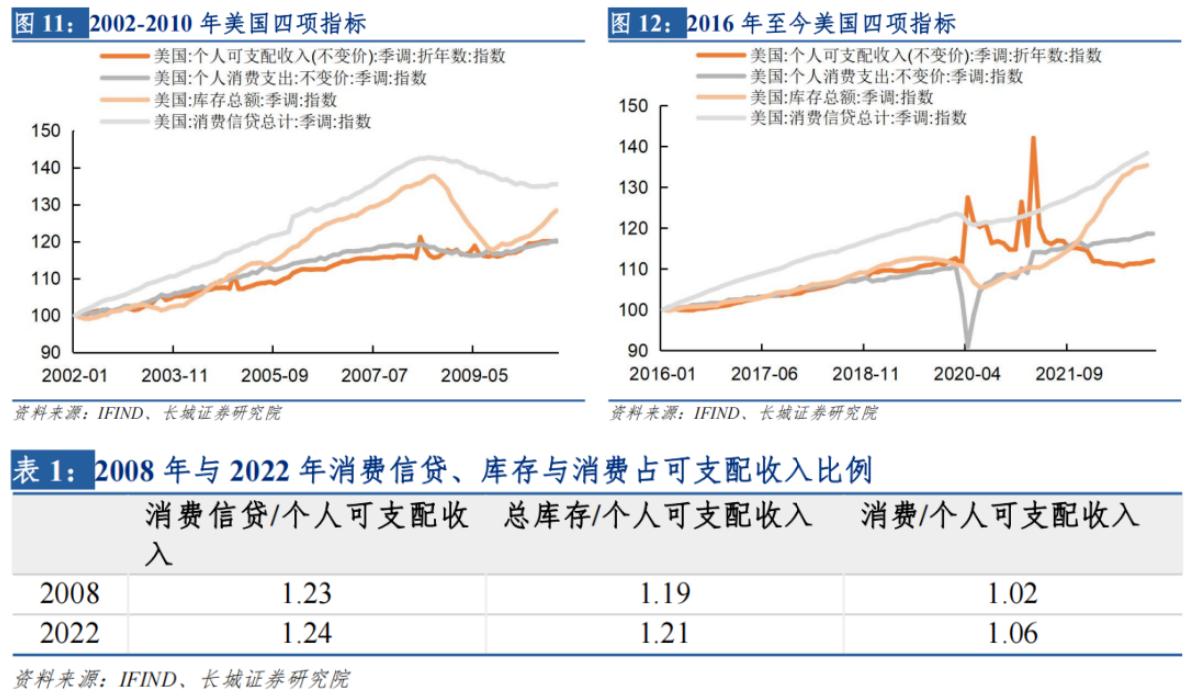

最后我们在综合比较一下居民部门所撑起的国家经济体系。如果以2016年初为100基期,来计算当下消费信贷、总库存、个人消费支出(不变价)和个人可支配收入(不变价)指数,分别为138、135、118和112。再比较一下以2002年初为100基期,到2008年8月时(也即雷曼倒闭之前)的这四个指标(142、138、118和115)。可以看出当前信贷超额、库存高累、支出超标,这都预示着经济危机条件已经达成。

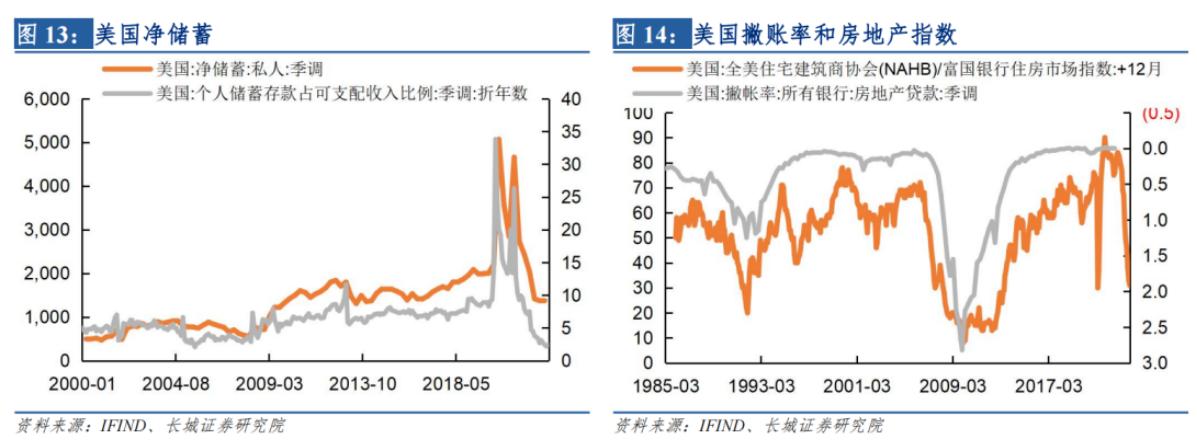

美国经济增长的动力来自于消费,居民信贷仍在高速增长,储蓄率已经大幅降低,抗风险的能力大幅下降。当前储蓄存款占可支配收入的比例已经下降至2.4%,严重低于2008年时的水平,净储蓄总额也在继续下滑。居民敢于消费的动力一方面是通胀预期,另一方面就是失业率低。一旦美国失业率上升,就会进入危机状态。危机可能来自于多个方面,比如房价的快速下跌会导致银行的撇账率上升,进而导致信用利差扩大,这也是2008年危机发生的原因。当前美国房价已经大幅下挫,幅度接近2008年。银行撇账率还未抬升,不过从领先指标来看,临界点也应该很快到来。

虽然当前市场再次进入亢奋阶段,风险偏好抬升,但根据我们的分析,这可能是一次假象。这个时候我们需要等待,等待PMI跌破48%,等待失业率明显回升,等待信用利差的再次扩大和美股的继续下跌,等待2008年危机的再次降临。

风险提示

美联储加息超预期;美国通胀超预期;全球经济衰退;国际局势恶化。

京公网安备 11010802028547号

京公网安备 11010802028547号