经济观察网 实习记者 杜马瑞虹 记者 姜鑫 1月30日,银保监会消费者权益保护局发布了《关于2022年第三季度银行业消费投诉情况的通报》《关于2022年第三季度保险消费投诉情况的通报》(以下简称《通报》)。

《通报》显示,2022年银保监会及其派出机构第三季度共接收并转送银行业、保险消费投诉分别为75627件、32726件。

在银行业务方面,涉及信用卡业务投诉38016件,占投诉总量的50.3%;涉及个人贷款业务投诉24743件,占投诉总量的32.7%;涉及理财类业务投诉3195件,占投诉总量的4.2%。

保险消费投诉方面,涉及财产保险公司12203件,占投诉总量的37.29%;人身保险公司20523件,占比62.71%。

《通报》还对一些投诉量较高的个体机构进行了披露。

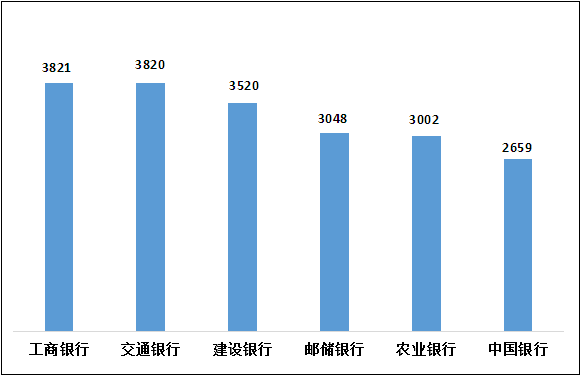

国有大型商业银行投诉量情况,2022年第三季度,国有大型商业银行投诉量的中位数为3284.0件。其中,工商银行3821件,占国有大型商业银行投诉总量的19.2%;交通银行3820件,占比19.2%;建设银行3520件,占比17.7%;邮储银行3048件,占比15.3%;农业银行3002件,占比15.1%;中国银行2659件,占比13.4%。

国有大型商业银行投诉量情况

股份制商业银行投诉量方面,2022年第三季度,股份制商业银行投诉量的中位数为2386.0件。其中,兴业银行4721件,占股份制商业银行投诉总量的15.5%;平安银行4590件,占比15.1%;浦发银行4088件,占比13.4%;招商银行3431件,占比11.3%;中信银行3083件,占比10.1%;光大银行2941件,占比9.7%;民生银行2386件,占比7.8%;广发银行2215件,占比7.3%;华夏银行1418件,占比4.7%;百信银行481件,占比1.6%;渤海银行466件,占比1.5%;浙商银行342件,占比1.1%;恒丰银行288件,占比0.9%。

股份制商业银行投诉量情况

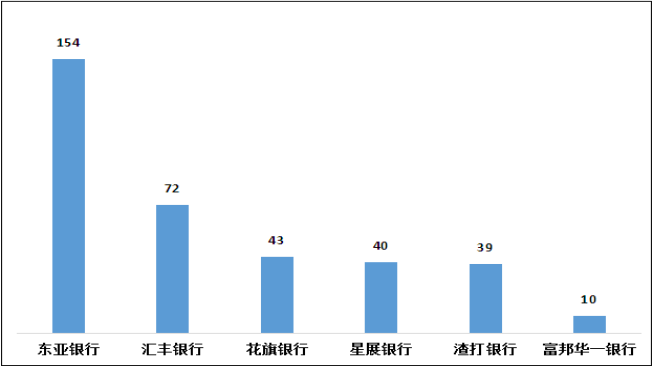

外资法人银行方面,东亚银行投诉量远超其它。数据显示,2022年第三季度,外资法人银行投诉量的中位数为24.5件。其中,投诉量较多的为:东亚银行154件,占外资法人银行投诉总量的36.7%;汇丰银行72件,占比17.1%;花旗银行43件,占比10.2%;星展银行40件,占比9.5%;渣打银行39件,占比9.3%;富邦华一银行10件,占比2.4%。

外资法人银行投诉量情况

保险行业投诉情况来看,在数量上,财产保险公司投诉量居前10位的为:人保财险2479件,占财产险投诉总量的20.31%;众安在线财险2000件,占比16.39%;众惠相互保险1815件,占比14.87%;平安财险813件,占比6.66%;太平洋财险684件,占比5.61%;国寿财险453件,占比3.71%;中华财险360件,占比2.95%;大地财险354件,占比2.90%;阳光财险317件,占比2.60%;太平财险236件,占比1.93%。

财产保险公司投诉量情况

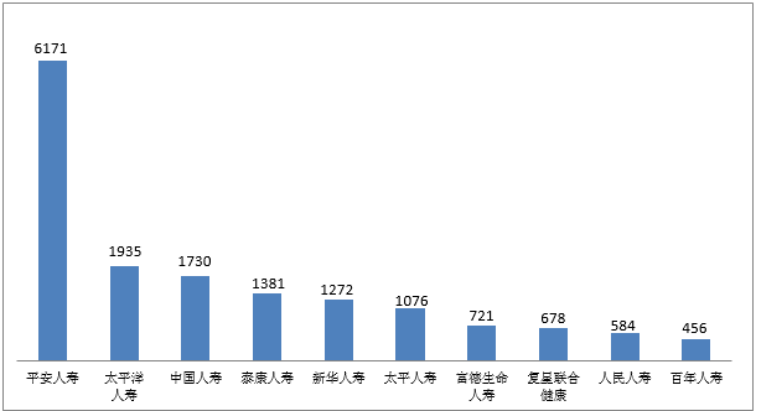

人身保险公司投诉量居前10位的为:平安人寿6171件,占人身险投诉总量的30.07%;太平洋人寿1935件,占比9.43%;中国人寿1730件,占比8.43%;泰康人寿1381件,占比6.73%;新华人寿1272件,占比6.20%;太平人寿1076件,占比5.24%;富德生命人寿721件,占比3.51%;复星联合健康678件,占比3.30%;人民人寿584件,占比2.85%;百年人寿456件,占比2.22%。

人身保险公司投诉量情况

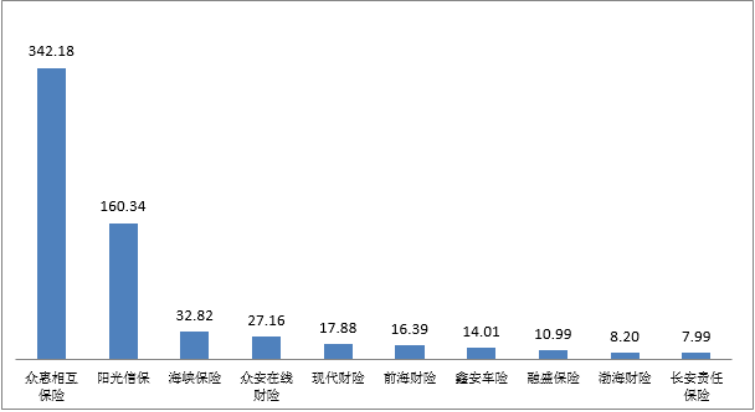

投诉与业务量对比来看,与以往不同的是,诸多中小型财产保险公司投诉量大涨,2022年第三季度,财产保险公司亿元保费投诉量中位数为4.37件/亿元。其中,亿元保费投诉量居前10位的为:众惠相互保险342.18件/亿元;阳光信保160.34件/亿元;海峡保险32.82件/亿元;众安在线财险27.16件/亿元;现代财险17.88 件/亿元;前海财险16.39件/亿元;鑫安车险14.01件/亿元;融盛保险10.99件/亿元;渤海财险8.20件/亿元;长安责任保险7.99件/亿元。

财产险亿元保费投诉量情况

数据显示,2022年第三季度,人身保险公司亿元保费投诉量中位数为1.95件/亿元。其中,亿元保费投诉量居前10位的为:复星联合健康64.10件/亿元;太平养老8.76件/亿元;北大方正人寿8.70件/亿元;人民健康7.29件/亿元;招商信诺人寿6.78件/亿元;平安人寿6.72件/亿元;中韩人寿6.59件/亿元;中美联泰人寿6.48件/亿元;三峡人寿6.40件/亿元;合众人寿6.26件/亿元。

人身险亿元保费投诉量情况

京公网安备 11010802028547号

京公网安备 11010802028547号