连平/文

3月23日凌晨,美联储公布3月议息会议宣布加息25个基点,将联邦基金利率目标区间上调25个基点到4.75%至5%,基本符合市场预期。鲍威尔在随后召开新闻发布会中,透露出弱化后续加息的信息。当前美联储货币政策两难问题凸显,抗通胀虽然仍是主线,但防衰退和稳金融的重要性已经明显上升。虽然目前美联储货币政策不可能马上180度大转弯,但继续加息的动力已经大为减弱,这意味着美联储加息已经进入尾声。

一是美联储决议加息25个bp,将联邦基金利率目标区间上调25个基点到4.75%至5%,基本符合市场预期,表明美联储依然认为抗通胀是当务之急。美国2月CPI同比为6%,核心CPI同比为5.5%,依然处于高位。其中,CPI同比较1月下滑0.4%,幅度尚可,但核心CPI同比下降速度依旧缓慢,仅下降0.1%,说明美国通胀仍有一定粘性。以当前物价下行速度判断,美国通胀要在今年年内回到2%水平,会有较大难度。这也是本次议息会议、美联储所有委员都选择加息的原因。

二是弱化后续加息预期,声明中没有了“继续加息”字样,改以“一些额外的紧缩”等模糊字眼代替,这是自2022年3月以来议息会议声明中的重要变化。说明美联储持续加大紧缩力度的态度已经弱化。抗通胀虽然是当前美联储的主要政策目标,但随着经济衰退迹象逐渐暴露和近期对于金融风险担忧的上升,美联储需要给自己留出更多政策空间,以应对未来可能发生的不确定性。

三是释放对金融稳定的信心,美联储认为美国银行体系“稳健且有弹性”。本次加息25个基点,未能实现之前市场传闻美联储担忧金融风险而停止加息甚至降息的预期。可以看出,美联储对其提供的银行业流动性救助工具充满自信,认为可以稳定金融市场预期。但从声明发布会后,美国金融市场运行的实际情况来看,中小银行的流动性危机已经使得金融市场神经紧绷。

四是确认美国经济存在进一步下行风险,本次议息会议美联储调降2023年美国经济增长率预期至0.4%,较2月进一步下滑。而事实上,各种迹象表明美国经济衰退之势不减。美债期限利差倒挂达到历史峰值的-1.31%,房地美房价指数自去年6月开始已经连续9个月下滑,3月美国密西根消费指数出现明显下滑。这些都是美联储3月调降经济增长速度预期的重要原因。

当前,美联储货币政策两难问题突出,美联储正面临三重压力相互挤压。美国通胀居高不下,需要美联储继续执行紧缩货币政策,特别是2月核心通胀率保持在5.5%高位,使得美国当前的实际利率依然为负。这种情况下,要实现美联储2%的长期通胀目标,短期内可能性不大。尤其是当前美国失业率低位徘徊,已经连续13个月低于4%,说明美国劳动力市场紧张,“工资-通胀”螺旋存在较高的粘性,还需要保持货币政策的紧缩态势。

美国经济衰退迹象已现,金融市场也因利率高企变得脆弱、敏感。近期,硅谷银行、签名银行和第一共和银行等金融机构暴雷,中小银行流动性持续承压。美联储之前大放水,使得美国银行业存款激增,而贷款需求不足,美国银行业购买了大量美债,这些美债在当时看来无疑是最安全的资产。但去年3月以来,美联储开始大幅加息,美债价格下行;同时储户转移存款以赚取更高收益,使得美国银行业的资产负债两头被挤压,造成了今天中小银行流动性持续暴雷的局面。而只要利率维持高位,这些风险必然持续承受压力。随着欧洲金融风险逐渐显现,美欧之间金融风险相关传染,美联储稳金融的压力更大。另一方面,议息会议声明中预测2023年的经济增长率为0.4%,意味着如果继续加息,经济增长率可能继续下行,甚至可能降至负值。更为重要的是,经济下行和金融风险释放可能相互交织、相互影响、相互强化,使得美联储进一步陷入被动境地。这些都要求美联储货币政策适时转变方向,寻求向松调节的窗口时机。

可见,美联储现阶段依然将抗通胀作为主要目标,但防衰退和稳金融的重要性明显上升。虽然美联储货币政策不可能马上180度大转弯,但继续加息的动力已经大为减弱。即使正如美联储10位成员的观点,年内还有0.25%加息的空间,也意味着本轮美联储加息进程已经进入尾声,美国货币政策正在进入逐步转向的过程。

本次虽然加息仅0.25%,但在持续大幅加息之后的边际影响依然不小。短期来看,美联储本次加息的边际效应不应小觑。

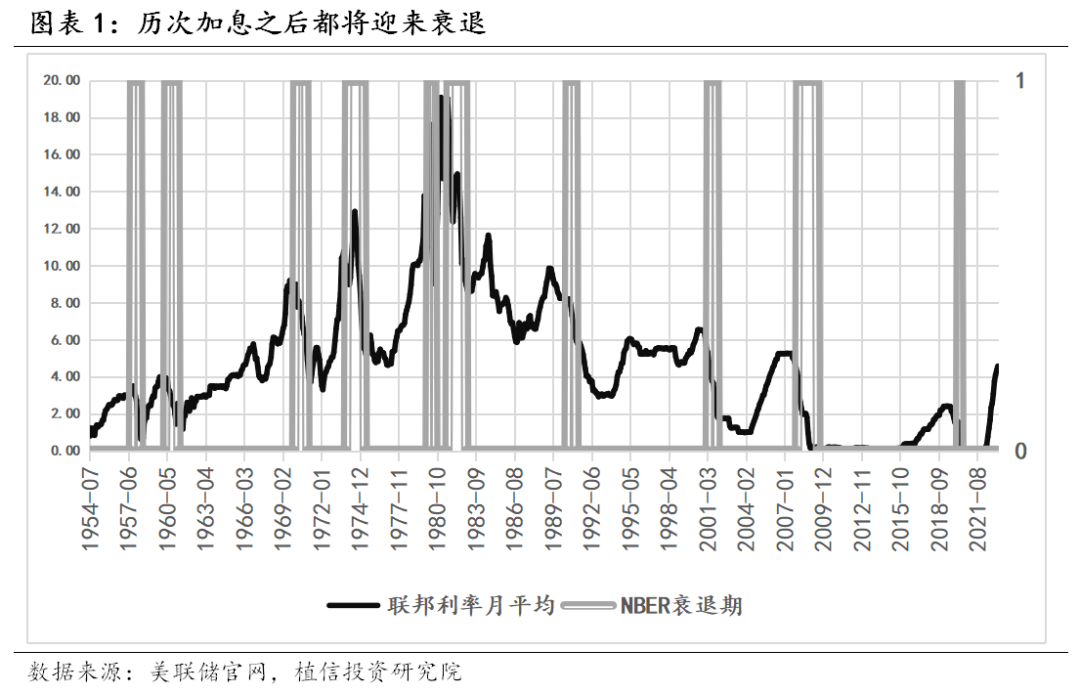

回顾历史,可以发现每轮美联储加息之后,美国经济往往开始降温甚至陷入衰退,体现为失业率上升和通胀下降,同时伴随着金融市场的剧烈波动,甚至触发金融风险,往往经济降温和金融风险相互强化形成经济危机。这是因为,市场经历过较长一段时间的低利率和流动性充足坏境,经济主体过度消耗资源形成经济过热,金融市场过度承担风险累积高杠杆,加息会对这种过度状态带来刚性调整。1954年至本轮加息前,美联储共开启了13轮加息周期,其中有9轮加息后,美国经济陷入衰退。仅有1967年1月、1970年8月、1984年10月和1995年6月,这四次美国经济实现了软着陆,但这四次的加息幅度都不大。

去年至今,市场预期加息催生美国经济衰退和金融风险迟迟没有兑现,因为就业数据似仍较为强劲,金融市场没有爆出大的系统性风险。但就业数据强劲可能是疫情三年来美国限制移民、疫后劳动参与意愿低和就业质量下降等因素,导致了美国劳动力供给短缺。美国经济真实情况可能远不如部分经济数据表现那样良好。随着硅谷银行及一众中小银行暴雷事件发生,金融市场发出了较为明确风险信号。有理由相信,美国政府和美联储的介入,可以在很大程度上控制已经发生的局部和个别的风险暴露,但在资产价格大幅下挫和流动性紧缩的条件下,新的潜在金融风险依然会持续显性化。之前美国金融市场看似稳健,是因为加息幅度未到达临界值以及加息存在滞后效应。当前,加息对美国经济金融市场运行而言可能已经处在临界值。因此,即便是小幅加息0.25%,也可能成为“压倒骆驼的最后一根稻草”。美欧已经处在水深火热之中的部分中小银行,可能会进入更为难熬的困境时期。

本次加息也会加大对全球金融市场的冲击,特别是在硅谷、瑞信银行暴雷,美国中小银行风险持续发酵,美欧金融风险相互传染之际。全球风险偏好继续下降,资金避险需求上升,原本回流美国的资本可能因惧怕美国金融风险而迟疑;美债收益率大幅波动,短暂失去了全球资产“定价之锚”的功能,全球资产价格随之大幅波动;美元指数波动加剧,冲击全球外汇市场。

值得指出的是,美联储加息和救助中小银行流动性,可能还将加剧美债上限问题,从而使得美国加速走向新一轮的财政悬崖。截止今年1月,美国债务总额已突破31.4万亿美元。美联储持续加息使得美国政府融资成本不断上升,还本付息压力加大。而近期,金融风险持续暴露,美国财政仍有可能无奈之下实行救助,从而又增加美国政府债务负担。美国债务上限暂停法案将在6月到期,未来几个月美债上限问题的党争将愈演愈烈。

本次美联储加息,对于中国的影响可能会表现在三个方面:短期内高利率使得美国金融风险继续暴露,可能对中国金融市场产生风险传染效应;美元指数可能震荡波动,影响人民币汇率稳定,美元指数和美元汇率下行,意味着人民币资产市场表现向好趋势正在形成;中美利差倒挂加大,阶段性制约中国货币政策空间。

京公网安备 11010802028547号

京公网安备 11010802028547号