图片来源:全景视觉

经济观察网 记者 蔡越坤 2018年中国房地产开发商将面临发行债券到期或可回售潮。

穆迪表示,根据对其受评的52家开发商所做的压力测试结果显示,多数受评开发商将能够应对明年陡升的债券偿付压力。

2018年债券到期规模陡增,但风险可控

52家获穆迪评级的中国房地产开发商中,39家受评开发商有债券将于2018年到期 (109亿美元) 或可回售 (283亿美元) ,总额达392亿美元。

即使在无法完成2018年到期债券的再融资的假设压力情景下,穆迪认为绝大多数受评开发商可以从物业销售持续产生的现金流及手持现金得到足够的流动性以偿还这些债务,同时满足其运营资金需求及保留限制用途现金。

穆迪认为若开发商2017年底现金/2018年到期及可回售债券比率在2017年底高于1.5倍,则该受评开发商流动性充足。

与今年相比,明年到期及可回售债券大增。这反映了2015-16年时,开发商发行了大量利率较低的债券 (见图表 1) 进行再融资,以替换高成本债务。

在此期间,高收益类开发商积极发行境内债券。大部分境内债券为5年期,在第3年可回售。这种债券结构令 2018 和 2019 年受评开发商债券偿付规模大增。在2018年到期及可回售债券中,高收益类开发商分别占74%和85%。

受评开发商明年债券到期规模为109亿美元:其中境内到期债券32亿美元,境外到期债券77亿美元。此外,2018年投资者可回售的受评开发商债券达283亿美元,其中绝大部分为境内债券。

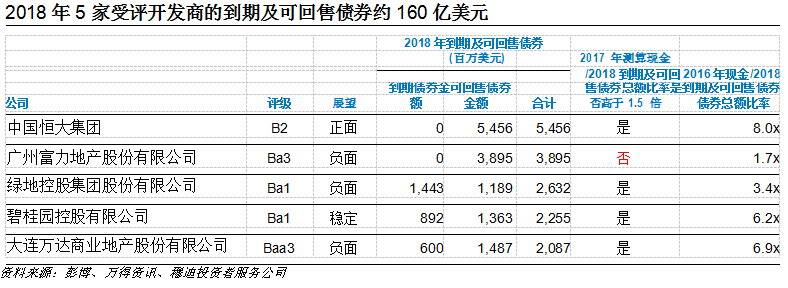

5家受评开发商约占2018年到期及可回售债券的一半

中国恒大集团、广州富力地产股份有限公司、绿地控股集团股份有限公司、碧桂园控股有限公司、大连万达商业地产股份有限公司5 家受评开发商 (其中4家为高收益发行人) 2018年到期及可回售债券合计163亿美元,在受评开发商明年到期及可回售债券总额中占 42% (图表3)。

(图表3)

鉴于开发商持有大量现金,其房地产销售也可以持续产生现金流,除富力之外的另外4家受评开发商可将 2017 年底现金/明年到期及可回售债券总额比率至少维持在1.5倍的水平。

除大连万达商业地产股份有限公司 (Baa3/负面) 外,另外4家开发商均在近几个月内发行了债券,而这为其提供了可应对运营及再融资需求的额外流动性。

其中中国恒大集团 (B2/正面) 2018 年到期及可回售债券规模最大,为55亿美元,且全部为境内债券。穆迪预计即使投资者选择回售,该公司仍拥有十分充足的现金可用于上述债券的偿付或回购。此外 2017年6月恒大发行了规模为38亿美元 (新资金) 的境外债券用于债务备付,这为恒大提供了额外的流动性。

2018年富力有人民币262亿元 (39 亿美元) 的债券可回售,相当于该公司 2016 年底所持人民币 460亿元现金的57%。但利用所持现金偿付上述债券将削弱富力的资产负债表流动性。2017年4 月和7月富力发行了人民币20亿元的境内中期票据,并表示票据募集资金将用于偿还现有债务。

穆迪预计,虽然富力可通过递增债券票息延长可回售境内债券的期限,从而保留一定的灵活性,但其融资成本可能因此上升。富力的负面评级展望亦已反映了流动性和财务指标削弱的风险。

低评级开发商的债券融资渠道仍不明朗

自2016年第四季度以来,房地产开发商的境内债券发行活动已大幅减缓。

监管部门在今年第二季度也加强了对境外发债的审查。穆迪表示,自6月底以来监管部门批准的境内外债券发行主体以投资级别和Ba评级开发商为主。对于低评级开发商2018年能否进入境内外债券市场,前景并不明朗。

7月份9家开发商 (6家为高收益发行人,3家为投资级别发行人) 共发行了人民币260亿元的境内债券和中期票据,多数开发商表示所筹资金将主要用于偿债,这9家受评开发商为: 华润置地有限公司 (Baa1/稳定)、万科企业股份有限公司 (Baa1/稳定)、中国金茂控股集团有限公司 (Baa3/稳定)、金地 (集团) 股份有限公司 (Ba2/稳定)、世茂房地产控股有限公司(Ba2/稳定)、雅居乐集团控股有限公司 (Ba3/正面)、新城控股集团股份有限公司 (Ba3/正面)、广州富力地产股份有限公司 (Ba3/负面) 和宝龙地产控股有限公司 (B1/稳定)。

境外债券方面,继第二季度债券发行额度审批暂时放缓之后,9家开发商 (8家高收益级别和1 家投资级别) 发债额度于6月份获批,并完成了境外债券发行 (图表4)。穆迪认为多数债券发行募集资金将用于再融资。

(图表4)

此外,在过去3-4个月中,6家受评中国开发商发行了期限为364天的境外债券,以偿付其到期债券和贷款。此类短期融资工具的过度使用将增加开发商的12个月滚动债券到期规模及再融资风险,也可能导致以后监管部门对此类工具实施更为严格的监管。

另外,即使利率上升,受评开发商仍能维持充足的利息覆盖率。即使在浮息借款利率到2018 年初升高200个基点的假设情景下,未来 12-18个月受评开发商的加权平均 EBIT/利息覆盖率仍将维持在和 2016 年接近的水平。利息覆盖率可保持稳定反映了过去1年半时间内开发商努力降低借款成本,且穆迪预计开发商收入及EBIT确认可保持强劲。

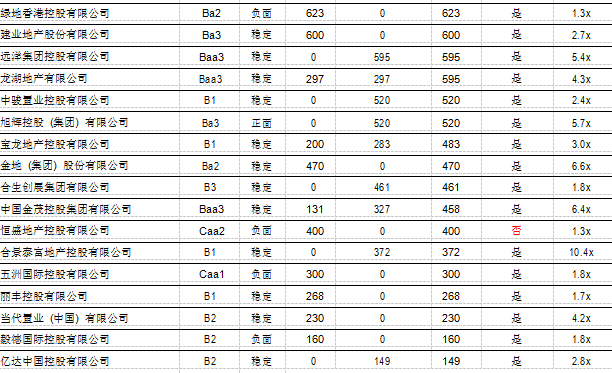

附录:39家受评中国房地产商2018年到期及可回售的债券

京公网安备 11010802028547号

京公网安备 11010802028547号