(图片来源:全景视觉)

经济观察网 记者 胡群

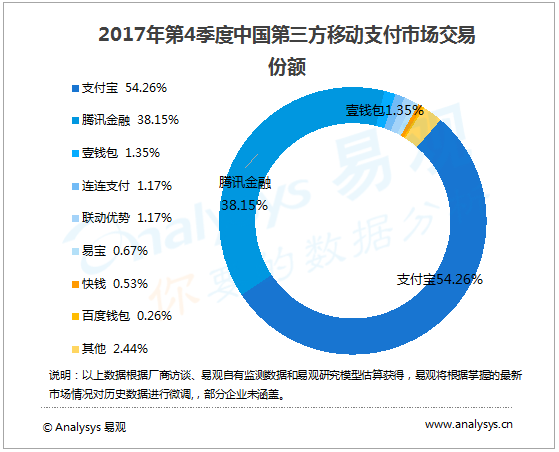

第三方支付市场的争夺战仍在持续。在C端市场支付宝、微信支付几近白刃战的情形下,2B支付领域的壹钱包却能异军突起。据Analysys易观发布的数据显示,壹钱包已连续5个季度稳居第三方移动支付市场交易份额前三名。

“目前我国商业银行对公金融主流服务模式,仍集中在存贷汇和面向集团企业的现金管理,商业银行如何走向‘轻资本’‘轻资产’和‘轻成本’的转型之路任重道远。”3月29日,中国中小企业协会执行会长张竞强在由中金支付、上海文沥信息技术有限公司联合主办的“创造更好的现金流”企业系发布会暨战略合作伙伴签约仪式上表示,在全球化的经济时代,寻求中小企业发展中需要解决的问题和障碍是我国当前面临的一个难题。

在消费升级和经济结构转型的趋势下,实体企业亟需在支付结算、会员精准营销、流量智慧运营等问题上注入新的科技手段。传统的支付结算模式已无法满足企业交易环节的新型金融需求。

在C端支付生态创新频出的当下,如何改善B端客户支付体验成为第三方支付机构面临的机遇。目前,壹钱包支付服务已经全面覆盖平安集团的金融场景,并向外部商业地产、互联网金融等领域加速拓展,成为移动支付行业第三极。

而银联商务、拉卡拉、快钱等机构积极2B布局,支付宝已为零售、物业、医疗等数十个行业精准定制“支付+行业”解决方案,满足场景化需求。

“2 B的服务是未来场景业务很重要的一个发展源泉。”京东金融副总裁、消费金融事业部总经理区力向经济观察网记者表示,京东金融不仅要提供金融解决方案,还有结算工具,为客户提高销售效率,而不要着眼一个杠杆,就是一个金融的工具。

近日,Analysys易观发布2017年第4季度中国第三方支付机构综合支付市场交易份额占比统计,支付宝、腾讯金融和银联商务分别以44.51%、30.36%和12.12%的市场份额位居前三位。三者市场份额总和达到86.99%。

而在第三方支付移动支付市场,2017年第4季度交易规模达377274.5亿元人民币,环比增长27.91%。其中前三名分别为支付宝、腾讯金融(微信支付)和平安壹钱包,市场占比分别为54.26%、38.15%和1.35%。

虽然平安壹钱包的市场占比与支付宝、微信支付不可同日而言,但支付宝、微信支付以2C为主,而平安壹钱包则以2B为主。

数据显示,壹钱包“会员付”解决方案目前已覆盖全国300余个商业项目,并与10余家大型集团达成业务合作,包括中粮大悦城、万科印力集团、茂业集团、瑞安集团等。今年1月中粮大悦城与平安壹钱包签署战略合作协议。

“作为金融科技企业,平安的金融产品特别成熟,从目前来说,壹钱包注重于B端的服务,而微信和支付宝更强调对C端的直接触达。”中粮大悦城商业管理中心副总经理徐蓁表示,依托于平安的金融科技能力和庞大的用户数据量,实时的金融结算的可视性、可触达性,大悦城在两个项目上的试点,已经验了证壹钱包它的稳定性和高效的运营性。通过壹钱包的管理,可以打通员系统到后台管理系统、停车系统、线上POS系统,使得营销服务更加高效,这节约了大悦城的成本。

“壹钱包不仅是支付工具,还是连接工具,让商户和用户联系得更紧密,让商户跟金融服务联系得更紧密,让商户和用户跟需要的金融服务联系得更紧密。核心是支付的资金流体系,管理的是商户和用户之间的交易。”壹钱包董事长兼CEO诸寅嘉曾在接受采访时表示。

同样瞄准2B支付的第三方机构的还有中金支付。经过近几年的高速发展,中金支付结合自身企业端核心优势,已经形成了以支付板块为基础,产业金融、大数据应用、供应链管理、现金管理及跨境支付等五大创新板块,结合企业未来发展目标及国际国内经济形势,从而为企业量身打造“高密合度”的行业服务解决方案。

“近几年众多的金融机构对于金融科技发展的重视,使得科技金融成为了提升企业现金管理服务的一块重要的基石,中金支付通过金融科技的方式,更加合规合理的提高企业经营效率、降低企业经营风险,同时通过科技金融的创新使得金融机构能为传统企业提供更多、更好、更高效的金融服务支撑。”中金支付有限公司常务副总经理史佳乐认为,

“目前超过90%中小企业对客户赊销,赊销贸易的企业中有82%,遭受货款拖欠的影响外部繁琐的客户对账,内部繁重的财务核销。传统公司银行业务主要关注成长、成熟期的大型、超大型客户。”上海文沥信息技术有限公司CEO钟胜九表示,科技浪潮正在席卷银行业,许多从业者已经充分认识到金融科技进步给零售银行带来的革命性变化,却低估了公司银行业务数字化转型的市场需求和发展潜力。未来,公司银行客户将会向全周期转变,文沥将携手众多合作伙伴共建智能应收生态,全力服务中小企业发展。

第三方支付在2C、2B支付结算领域创新频出,相对而言,银行的步伐显然慢了很多。广发银行有关部门负责人向经济观察网记者表示,尽管在C端支付领域大局难逆,但银行对公客户提供存、贷、汇服务的资金、信用、监管环境等等比较优势依旧还在,回到客户、产品、渠道的这些单点服务源头上,关注客户体验,把握和发掘客户需求发现和创造更多服务场景。通过有效发掘和促成构建客户之间、产品之间、渠道之间、场景之间的联系,逐步形成合纵连横有机且稳固的服务体。

但如今,部分第三方支付机构已开始对2B支付摩拳擦掌,如果银行再不快速创新,估计这部分市场也将逐渐被蚕食。

“金融科技将对传统银行产生冲击,而支付所承担的资金往来职能和追求的资金流动效率,就是所有金融科技的根本。支付将是未来‘金融科技企业向银行表内业务蚕食和进攻'的核心工具,是支撑起存投保贷等业务零售直销的基础工具,并且也将代替银行成为这些业务之间资金流转的关键用户工具。”一位支付行业资深人士称。

京公网安备 11010802028547号

京公网安备 11010802028547号