(图片来源:全景视觉)

范俊林/文

2018年12月经济延续下行趋势但较前月略有改善,在政策宽松加力、年末冲击消退后,一季度经济下行趋势有望缓解,叠加资金面宽松,广义银行信贷和主要金融市场有望走出“小阳春”行情。但经济深层次矛盾仍在,预计经济在短期回稳后将重回下行。

一、经济短期下行,年初有望回暖

(一)去年底经济较快下滑受三方面短期因素影响。

从公布数据看,2018年12月我国经济整体仍较为低迷,去年11-12月经济快速下滑主要是内外负面因素积累到一定程度后的集中释放,这与全球经济回落走势一致。除上述趋势性因素外,去年末经济下滑还受三方面短期因素影响:

一是前期外贸抢单透支出口。2018年8-10月企业抢单提前出口,宏观上体现为10月份以前出口增速维持高位,尤其是与衣帽织物等需求相关的化工产业链景气度较高,PTA价格大幅攀升。抢单出口透支了11-12月出口,以美元计出口增速从2018年10月的14.3%迅速回落至11月的3.9%,12月进一步降至-4.4%。出口回落后化工等产业景气度迅速下降。

二是年底国企去杠杆缩减融资。近年来监管部门不断强化国企杠杆率考核,为确保年末时点达标,部分国企在年末压缩融资,对自身生产经营及上下游企业产生影响。从财政部公布数据看,2016年和2017年12月负债总额均较11月下降,平均降幅近5000亿元,此前年份未有此类现象。2018年9月中央印发《关于加强国有企业资产负债约束的指导意见》,进一步强化国企负债率管控,2018年下半年国企负债增速快速回落,目前财政部尚未发布2018年12月国企负债数据,预计当月负债回落幅度和对经济的负面影响更大。

全国国有企业负债总额

数据来源:Wind、农行战略规划部

三是金融机构压缩表外资产。受金融去杠杆政策影响,年末金融机构缩减表外资产,缺存款、缺资本对金融机构信用扩张的制约更为明显,2017年末至2018年上半年,M2增速均呈季末回落、季初回升的特点,信用紧缩会对经济产生负面影响。

年末节点过后上述负面因素消退。以外贸抢单出口为例,参考韩国和中国台湾2018年三季度出口增速较上半年回落幅度,2018年三季度我国抢单提前出口规模为316.5亿美元,同样参照2018年四季度中国相对上述两经济体出口变动推测,11-12月滞后效应基本释放完毕,今年出口主要受全球经济下行和中美经贸摩擦拖累。尽管2019全球经济增速下滑,但整体仍好于2012-2016年,IMF最新预计2019年全球增速为3.5%,低于2017年和2018年,但高于2016年0.4个百分点,预计一季度出口会较去年12月略有改善。此外,年初国企和金融机构去杠杆压力暂时缓解,对经济的拖累也会减少。

(二)2018年12月主要经济数据略好于11月。

从公布数据看,2018年12月作为领先指标的M2增速、社会融资等指标维持低位,但基建投资和商品房销售有所好转;作为同步指标的工业和服务业生产、消费、PMI等指标继续回落;作为滞后指标的出口、物价等数据显著回落。现对主要经济指标简评如下:

1.PMI供需同步回落,年初或有所改善。2018年12月中采联制造业PMI下跌至49.4%,为2008年金融危机期间、2012年三季度、2015年等少数几个跌破50%分界线,显示经济下行压力较大。PMI五项构成指标(生产、新订单、原材料、从业人员和供货商配送时间)全部负贡献,其中生产指数负贡献最大。相比之前几次PMI跌破50%,本轮的主要特点是生产和需求同步回落,库存压力相对较小。之前几轮PMI下滑通常新订单指数领先生产指数下行,(生产-新订单)指数差值会达2个百分点以上,生产滞后回落导致库存压力上升。2018年11和12月产成品库存指数均在48%以上,尽管明显高于2015年以来的均值(46.7%),但因生产基本同步回落,库存压力相对较小,2008年、2011年、2012年PMI跌破50%时产成品库存指数均升至50%以上。

2.货币信贷仍然低迷,票据和债券融资改善。每轮经济回升都要有货币信贷的配合,M2和社会融资是经济的先行指标。尽管政策宽松力度不断加码,但效果仍不明显,这部分或是受季末因素影响。2018年12月M2增速为8.1%,较上月小幅回升0.1个百分点,2018年12月社会融资增速从11月的9.9%降至9.8%。当前资金面宽松对低风险的票据及债券市场推动作用最为明显。12月票据融资增加3395亿元,创2018年单月次高水平,社会融资中未贴现银行承兑汇票新增1023亿元,八个月以来首次转正。但表外融资仍较为低迷,委托和信托贷款融资当月合计净减少2719亿元,创2018年下半年单月最大降幅。

3.出口增速快速下滑,一季度维持低速增长。2018年12月中国进出口延续上月快速回落趋势,以美元计价的进出口增速均由正转负。以美元计,12月中国出口同比下降4.4%,较上月回落8.3个百分点;进口增速同比下降7.6%,较上月回落10.5个百分点。出口是拉动中国经济增长的重要动力,逻辑上应为中国经济的先行指标,但2008年全球金融危机后中国经济对全球贡献常年在30%以上,中国经济领先全球,出口反而成为经济的滞后指标以中采PMI和摩根大通全球制造业PMI的对应关系看,2008年金融危机后,前者峰值领先后者3-4个月,且对应关系稳固。如2009年12月中采PMI触顶,2010年4月摩根大通PMI触顶;2013年10月中采PMI触顶,2014年2月摩根大通PMI触顶;本轮2017年9月中采PMI触顶,2017年12月摩根大通PMI触顶。当然出口下滑将进一步拖累国内经济。考虑到全球经济仍较快下行,中美经贸摩擦可能再出波折,预计一季度出口压力仍然较大,但不会延续去年底断崖式下跌走势,预计当季出口同比增速为-0.6%。

中采联制造业PMI和摩根大通全球制造业PMI

数据来源:Wind、农行战略规划部

4.油价拉低CPI,PPI大幅负增。从传统的八大类商品看(以往的烟酒及制品以当前食品中的“烟”“酒”环比均值估计),除“交通和通信”类外,2018年12月其余七类环比涨幅与此前五年均值相差均不超过0.1个百分点,油价从80美元/桶以上快速下跌至50美元/桶以下导致“交通和通信”类价格环比超季节性下跌2个百分点,也使当月CPI同比增速从11月的2.2%降至1.9%。2018年12月PPI环比下降1%,这是近年来除2008年金融危机期间、2015年1月之外第三次出现单月环比降幅达1个百分点,这既受经济下行影响,也受环保限产适度放松影响。除原油及相关的化工、化学制品价格快速下降外,钢铁等也因供给增加价格回落明显,当月黑色金属冶炼及压延加工业价格环比下跌4.3%,创31个月以来最大降幅。

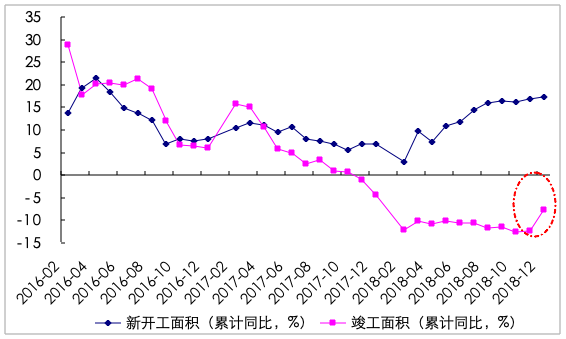

5.经济增长指标(工业生产、投资、消费)边际改善,限产放松贡献不容忽视。2018年12月主要经济增长指标好于11月,12月工业生产和消费增速较11月改善,投资累计增速与11月持平。为什么制造业PMI下滑较多而工业生产改善呢?12月工业生产改善主要由采矿业改善拉动,12月工业增加值中的制造业增加值同比增长5.5%,较11月回落0.1个百分点,与PMI走势一致,但当月采矿业增加值同比增速由11月的2.3%回升至3.6%,推动工业生产回升。12月商品价格下滑部分来自限产减弱,表现为黑色和有色金属增加值增速较高,尤其是有色金属价格回落和生产回升同步,这是之前限产背景下“量限价升”的逆过程,拉动了上游矿产品需求,化工、钢铁等情况类似,由此不难理解12月原油进口增速回升,铁矿石单月进口也由降转升。值得一提的是,当前房地产市场景气似正由新开工转向竣工,12月房地产新开工面积累计增速较11月提高0.4个百分点,而竣工面积降幅大幅缩窄4.5个百分点。上述转变使得房地产市场的关联需求拉动效应增强,且由之前主要拉动黑色系商品需求转向有色金属需求,预计今年有色行业将受益。

房地产新开工面积和竣工面积增速

数据来源:Wind、农行战略规划部

此外,国家统计局同时公布了2018年经济数据,其中2018年四季度GDP同比增长6.4%,较三季度回落0.1个百分点,但好于市场预期,主要受如下因素影响:一是进口降幅大于出口,净出口对经济正贡献。2018年全年净出口对GDP增长的贡献率为-8.6%,较前三季度的-9.8%有所改善,意味着四季度当季净出口贡献转正。二是库存上升。库存增加体现为资产形成总额增加,短期内使得统计上的GDP下滑速度低于直观感受,当然这会加大后续经济下行压力。三是物价回落后实际量增速改善。尽管名义增速维持低位,但四季度实际投资增速提升明显,12月实际消费增速也是2018年下半年单月最高值。

二、开年政策宽松力度加大,“浅层刺激”易使政策边际松紧频率变换

货币政策加大流动性投放,坚定维稳节前后资金面。年初更多金融机构达到普惠贷款占比定向降准1个百分点标准,在此基础上央行将小微企业贷款认定标准从500万上调至1000万,同时1月4日央行普降法定存款准备金率1个百分点,为2016年4月以来首次全面降准。据估算,上述政策合计释放资金2.2-2.4万亿元。近期春节前取现导致市场资金趋紧,截止1月18日当周央行公开市场净投放1.16万亿元,维稳资金面意图明显。除此之外,央行还通过定向中期借贷便利(TMLF)增加低成本资金投放,引导金融机构加大民营等领域信贷投放。

财政政策继续减税,提前安排地方债发行。一是降低个税。年初开始落实个税抵扣项优惠政策,落地六项抵扣预计可减税千亿以上。二是继续降低小微企业税负。中央继续减轻小微企业税费负担,放宽小规模纳税人认定标准,扩大优惠税种范围,预计降税2000亿元左右。三是提前发行地方债。在两会前批准地方政府发债1.39亿元。往年两会后甚至4-5月才开始大规模发行的地方债,今年提前至年初,当前地方债已经开始发行。

监管政策继续引导金融机构“本地化”经营,强化“支农支小”。去年底召开的中央经济工作会议提出,“要以金融体系结构调整优化为重点深化金融体制改革,发展民营银行和社区银行,推动城商行、农商行、农信社业务逐步回归本源”。 1月14日,银保监会发布了《关于推进农村商业银行坚守定位强化治理提升金融服务能力的意见》(银保监办发[2019]5号),引导农村金融机构专注本地服务,限制农村金融机构和业务跨区域经营,进一步增加“三农”、小微等领域金融供给。

以往政策宽松通常按照“结构性宽松-宽货币-款信用”三部曲,如2014年前三季度结构性定向宽松,体现为较多对定向领域加大货币投放;2014年四季度至2015年上半年逐渐转至“宽货币”,体现为频繁降准降息;2015年三季度转为“宽信用”,体现为降低项目资本金要求、大量增加基建项目。参照上述顺序,当前政策宽松逐渐进入全面降准的“宽货币”阶段,这通常能够缓解经济下行趋势,但下行压力仍在。此外,欧美主要经济体渐达充分就业、货币政策趋于紧缩,加上国内产能和库存压力不大,商品价格对宽松政策更为敏感,内外部因素制约使得政策不具备大规模宽松的条件。如果一季度经济下行压力缓解,预计政策宽松力度会随之减弱,“浅层刺激”特点使得今年政策边际松紧变化更为频繁。

三、市场走势研判与资产配置建议

综上分析,在年末负面因素消退、政策宽松加力等因素作用下,年初经济改善有望提升市场风险偏好,增加信贷需求,有利于商品和股票出现阶段性上涨。但考虑到经济的深层次矛盾仍在,政策边际松紧变化更为频繁,资产配置应合理把控节奏,把握阶段性投资机遇。

广义信贷市场:优质信贷资产供给逐步增多。经济下行压力不断加大,信贷管控偏松,地方债发行前移也有利于地方政府加大投资力度,建议抓住年初机遇,加大对重大项目信贷投放和地方债的投资力度。考虑到经济下行压力仍在,后期政策着力点逐步从宽货币转向宽信用,后续优质信贷项目供给仍会增加,不建议过度投放定价不具优势的长期信贷。

债券市场:市场利率先降后升。年初宽松政策推动市场利率回落,但在上述三方面年末冲击因素消退后,一季度经济有望短期走稳,风险偏好会有所提升,在一季度中后期市场无风险利率有望触底小幅回升。当前10年期国债收益率已降至3.1%以下,距离前低仅有40个bp,下行空间有限,预计一季度末10年期国债收益率在3.3%左右。建议合理把控阶段性债券投资机遇,当前适度增配中短期产业债,在政策边际紧缩后逐步增配交易性中长期利率债。

货币和同业市场:资金面或呈反季节性特点。2018年下半年以来,同业资金价格整体快速下行,但受资管新规影响,过长的同业融资链条仍在拆解过程中,导致同业资金价格容易出现短期大幅波动。目前看,央行压低同业资金价格意图明显,但随着市场风险偏好提升,货币市场中枢也会有所提高,在春节后现金回流银行体系的宽松时点,资金面宽松程度可能反而不如当前。建议春节前适度加大短期同业资金配置,并为节后储备资金。

外汇市场:人民币先升后稳。货币走势类似其他金融资产:全球主要储备货币美元相当于无风险资产,其他货币与美元的相对价格由二者利差和风险溢价共同决定,美元资产收益率上升会使美元维持强势,而风险溢价高低的重要衡量标准是该国贸易顺差占GDP比重。2014年一季度,在长周期中国贸易顺差占GDP比重持续下降(风险溢价上升)、短周期市场利率快速下行双重作用下,人民币对美元迎来重要转折点。除上述基本面,汇率走势还受干预政策影响,如广场协议后日元和德国马克大幅升值。中美经贸摩擦延续争端焦点在平衡外贸收支,如果转向汇率,人民币走势预期也可能巨大变化,目前人民币走势仍主要受基本面因素影响。

今年以来人民币短期升值主要受季节性因素影响,因年初为集中结汇期,容易引发人民币短期升值,如2017年初人民币由贬转升迎来持续一年多的升值周期,2018年初人民币也出现快速升值,今年情况与去年初类似。后期人民币走势主要看美联储加息预期变化及中国经济走势,如果美国加息预期减弱,中国经济改善拉高市场利率(短期内这种概率较高),人民币升值趋势有望延续,否则贬值压力将卷土重来。建议利用年初人民币升值时点增配外币资产。

商品和股票市场:有望迎来阶段性上涨。除2014-2015年上半年等少数由流动性宽松推动的牛市外,股市涨跌与经济走势基本一致,商品和股票市场走势多同步变化,差别仅在于二者启动先后及波幅高低。从股票市场看,股市在经历2018年度历史第二大年度跌幅后,下行压力释放较多,市场估值水平较低,资金面改善有利于股市上行,目前主要制约是机构持仓水平仍然较高,股票抵押违约影响仍在,市场短期上行可期但大幅上涨难度仍然较大。从商品市场看,经历2013年以后持续的去产能过程,目前商品产能压力已经大为缓解,尽管限产放松会增加供给,但需求对商品价格的拉动效应更显著,预计商品价格会随经济下滑速度放缓而出现阶段性上行。建议适度增配股票和商品类资产。

商品和股票市场走势基本一致

数据来源:Wind、农行战略规划部

(作者系经济观察报宏观经济研究院特约研究员)

京公网安备 11010802028547号

京公网安备 11010802028547号