王晋斌/文

近期国际金融市场大类资产价格走势的基本逻辑是:长期通胀预期下行但短期通胀预期存在高度不确定性,迫使美联储持续紧缩;主要经济体经济增长下行趋势明确。股债双杀、非美元货币集体贬值、大宗商品价格分化,贵金属价格下跌,国际金融市场大类商品价格走势较好地反映了上述逻辑。庆幸的是中长期通胀预期下行明确,不幸的是短期通胀依然存在高度不确定性,国际金融市场的动荡远没有结束,这个冬天不会暖,这是国际金融市场投资者需要直面的挑战。

近期国际金融市场大类资产价格走势的基本逻辑是:长期通胀预期下行但短期通胀预期存在高度不确定性,迫使美联储持续紧缩;主要经济体经济增长下行趋势明确。

一、中长期通胀预期下行但短期通胀预期存在高度不确定性

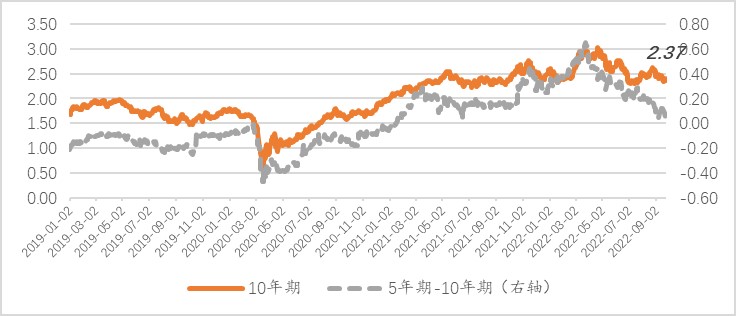

图1显示了10年期和5年期保本美债收益率隐含的中长期通胀率。截至9月23日,10年期美债隐含的通胀预期为2.37%,基本回到2021年3月底的水平。2021年3月份美国通胀率突破美联储长期通胀目标2%,CPI为2.7%(2月份1.7%),PCE为2.5%(2月份1.7%)。从中期通胀率来看,2021年1月中下旬开始,5年期国债隐含的通胀率超过10年期国债隐含的通胀率,打破了次贷危机以来5年期国债隐含的通胀率始终低于10年期国债隐含通胀率的局面,结束了相对短期的低通胀也带着长期的通胀走低,从而进一步加剧了长期的低通胀环境。上述这种通胀预期的顺周期反馈机制在2021年初被打破,美国通胀进入了通胀预期中期高而长期低的逆周期反馈机制,这也意味必然有紧缩周期的到来。

图1、10年期和5年期美债隐含的通胀预期(%)

数据来源:Federal Reserve Bank of St. Louis.

图1还揭示了另外一个重要信息,从今年3月下旬以来,5年和10年美债隐含的通胀预期差是不断下降的,在长期通胀预期下降的背景下,这意味着通胀的中期压力也快速下降,截至9月23日中长期通胀预期基本持平,似乎有回到次贷危机之后长达十年中期通胀预期低于长期通胀预期情形的可能性。

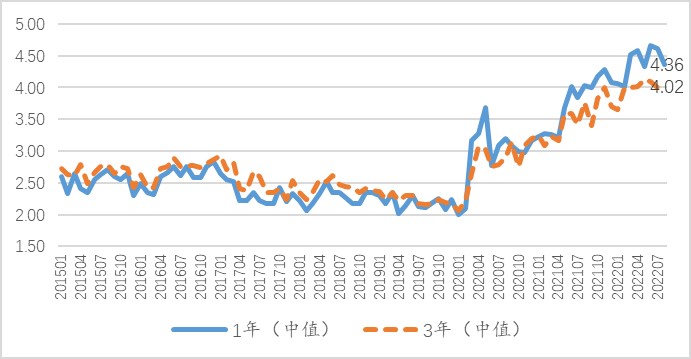

但从短期通胀预期来看,依然存在高度不确定性,这种不确定性决定了货币政策持续紧缩的确定性。图2显示今年8月美国经济中1年期通胀预期不确定性指数为4.36,处于历史的高位区域,即使是3年通胀预期不确定指数也是处于历史的高位区域。

图2、美国经济中1年和3年通胀预期的不确定性

数据来源:Survey of Consumer Expectations, Federal Reserve Bank of New York.

在锚定长期通胀预期的条件下,短期通胀预期的不确定将迫使美联储继续紧缩,直到形成短期通胀下行的明确预期,才能有效控制当下的高通胀。

二、经济下行预期明确

经济下行预期明确是因为紧缩预期明确所致。依据美联储9月21日的经济预测(Summary of Economic Projections),今年美国实际GDP预期增长0.2%,明年1.2%;失业率今年 3.8%,明年上升至4.4%。美联储最新预测数据表示,大幅度牺牲增长和增加一定程度的失业也要控制住通胀。

三、上述逻辑下国际金融市场大类商品价格走势

在美联储激进加息和地缘政治持续动荡的背景下,强势美元导致全球货币基本是集体贬值。从外汇市场来看,由于美元指数中经济体加息程度不及美联储,导致美元持续走强,当然美元走强也包括地缘政治动荡的避险情绪因素。从此轮加息的情况看,依据各央行网站提供的数据,美联储从今年3月份以来加息5次,总计加息了300个基点,联邦基金利率处于3%-3.25%的区间,创造了40年来最激进的加息方式。欧洲央行从今年7月份以来加息2次,总计加息125个基点,边际借贷便利利率为1.50%。日本央行继续宽松不加息,政策性利率保持在-0.10%,但开始干预外汇市场。英国央行自去年底以来7次计息,总计加息215个基点,目前基准利率为2.25%。加拿大央行从今年3月份以来5次加息,总计加息300个基点,目前政策性利率3.25%。瑞士央行从今年6月份以来2次加息,总计加息125个基点,目前政策性利率0.50%。瑞典央行从今年5月份以来3次加息,总计加息175个基点,目前政策性利率为1.75%。可见,在美元指数中经济体只有加拿大央行加息幅度一致,政策性利率水平也基本一致。截至9月23日,今年以来美元指数上涨了17.78%,达到113.03,导致美元指数中货币对美元的集体贬值,欧元、日元、英镑对美元分别贬值14.8%、24.54%、19.85%,加元和瑞郎的贬值幅度相对较小,今年以来分别贬值了7.46%和7.73%。

对于不包括在美元指数内的经济体的货币,全球比较大些经济体,除了墨西哥比索、巴西雷亚尔以及俄罗斯卢布外,也呈现出了集体贬值,稳健的人民币兑美元(CFETS)今年以来也贬值了11.88%。墨西哥比索从2021年6月至今加息10次,目标利率从4.0%上升至目前的8.5%,通胀率8月份也下降至8.7%。巴西雷亚尔的升值主要取决于巴西通胀从今年4月份的12.1%下降至8月份的8.7%,但政策性利率从2021年3月份以来11次加息,目前处于13.8%的高位。墨西哥比索和巴西雷亚尔因为大幅度加息和通胀改善,改变了过去经济冲击下货币脆弱的特征,令人侧目。俄罗斯主要是天然气卢布机制和外汇市场管制导致了卢布兑美元出现了较大幅度的升值,具有特殊性。

1、股市集体下跌。

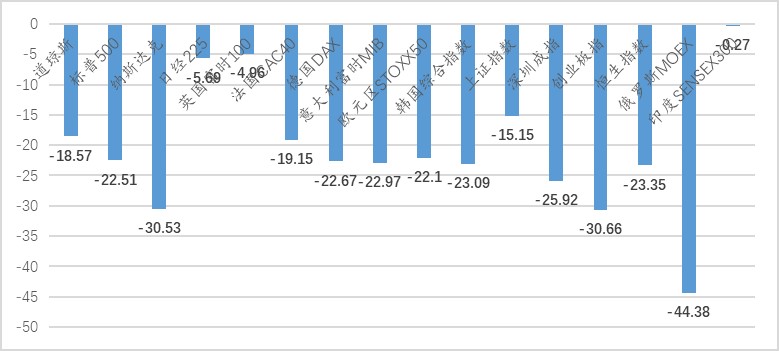

除了极少数的股市指数上涨外,如富时新加坡海峡指数(上涨3.31%)、印尼综指(上涨9.07%),全球股市基本呈现出了集体下跌的态势,但下跌的幅度差异巨大。

图3给出全球主要股市今年以来的下跌情况。俄罗斯股市下跌超过44%;美国纳斯达克和中国创业板指下跌幅度超过30%;标普500、德国DAX、意大利富时、欧元区STOXX50、韩国综合指数、上证指数和深圳成指以及恒生指数下跌幅度超过20%;道琼斯和法国CAC40指数下跌幅度也接近20%;只有日经225、英国富时100和印度SENSEX300指数下跌的幅度在10%以内,尤其是印度股市表现不俗,仅下跌了0.27%。

图3、全球重要股市今年以来的下跌幅度(截至9月23日,%)

数据来源:WIND。

2、债券市场价格下跌。

今年以来主要发达经济体债券市场收益率明显上升。在美联储激进加息300个基点后,今年以来美国不同期限的国债收益率均出现了大幅度上行。依据美国财政部网站的数据,截至9月23日,今年以来2年期和10年期国债收益率从年初的0.78%和1.63%分别上行至4.20%和3.69%。1个月和3个月期限的美国国债收益率分别从0.05%和0.08%上行至2.67%和3.24%。依据欧洲央行网站的数据,欧元区10年期AAA政府债券收益率从年初的-0.123%上行至9月22日的1.99%。国际金融市场无风险利率水平迅速抬高,结果自然是股债双杀的局面。

3、大宗商品价格存在分化。

在强美元和经济下行明确的局面下,大宗商品价格本应全面下跌。但由于俄乌地缘政治冲突预期和冲突发生后的持续,导致原油价格和食品价格出现了持续上涨。依据WIND的数据,截至9月23日,ICE布油和NYMEX原油价格今年以来分别上涨了9.75%和5.28%,而叠加极端天气等因素,CBOT大豆、小麦和玉米今年以来的价格分别上涨6.44%、13.86%和13.92%。目前油价已经低于俄乌地缘政治冲突暴发之前(今年2月24日之前)的水平,从今年6月中旬开始,油价走出了下行趋势,主要是强美元和经济预期下行所致。其他大宗商品价格在强美元和经济总需求下降预期的作用下普跌才应该是常态,LME铜、铝今年以来价格分别下跌了23.69%和22.96%。

4、贵金属价格下跌。

黄金和白银价格具有抗通胀的属性,具有保值增值的作用,但今年以来黄金白银价格明显下跌。依据WIND的数据,截至9月23日,今年以来伦敦金现和COMEX黄金价格分别下跌了10.15%和9.77%;伦敦银现和COMEX白银价格分别下跌了19.09%和19.35%。在强美元的作用下,黄金的避险属性所致的价格上涨被全面压制。今年以来CBOE波动率上涨了73.75%,但国际金融市场上黄金价格出现了10%左右的下跌。

观察今年以来美欧债市和股市的情况,出现了明显的阶段性特征,6月份股市的低点基本对应债市收益率的高点。在美联储6月份加息之后,市场普遍预期通胀会出现缓解,结果8月份美国经济核心CPI同比增幅达到6.3%,超过了4-7月份的同比增幅,接近3月份的高点同比6.4%,这使得市场再次确认了美联储下持续紧缩的预期,导致8月份以来美欧金融市场股债再次双杀,8月份以来至今美国股市这一轮的下跌基本接近6月中旬的低点了,而美国国债收益率创了年内新高,10年期美债收益率在9月22日达到了3.70%,这是截至目前的年内高点。

从整个市场投资者风险偏好来看,单从风险溢价补偿来看,目前穆迪Aaa和Baa债券的风险溢价是下降的,似乎投资者风险偏好上升,这是一个错觉,主要原因是在美联储激进加息的作用下无风险利率上升得太快了,美联储过激的货币政策挤压了市场风险溢价空间。如果从穆迪Baa债券和Aaa债券收益率差来看,投资者的风险偏好是上升的。从今年3月份美联储加息以来两者之间收益率差明显扩大,截至9月22日两者之差是1.13个百分点,明显高于2017-2019年的日均0.85个百分点(图4)。虽然穆迪Baa债券和Aaa债券收益率差还远不及2020年3月全球金融大动荡时期,但从上涨趋势来看,国际金融市场投资者的风险偏好正在发生变化。

图4、美国金融市场不同债券之间收益率差(%)

数据来源:Federal Reserve Bank of St. Louis.

2022年国际金融市场将与2020年一样,是金融资产价格波动的大年。不同的是,2020年3月23日美联储通过卖出人类历史上最大的看跌期权,给出了国际金融市场风险资产价格的下限,此后在债券市场收益率极低的背景下,美国股市一直上涨到去年底,美国股市三大指数远超疫情前的水平,使得从事后来看,美国股市上80%的熔断发生在2020年3月全球金融大动荡阶段变成了美国股市起跳前的深蹲助力阶段,令人惊讶。2022年初以来债券市场收益率大幅度上行和股市风险资产大幅度下挫,但美国房市价格涨幅巨大(今年8月份美国房价同比涨幅18.0%)。同时,国际金融市场投资者风险偏好并未显著恶化,这与2020年金融大动荡时期存在显著不同。这说明尽管纳斯达克指数跌幅超过30%,美国金融市场可能还未进入风险警示区。

总体上来看,目前国际金融市场大类资产价格走势比较好地反映了长期通胀预期下行但短期通胀预期依然存在高度不确定性以及主要经济体经济增长下行趋势明确的逻辑。

庆幸的是中长期通胀下行,不幸的是短期通胀依然存在高度不确定性。通胀的不确定性主要来自各种难以预期的供给冲击,主要是疫情和地缘政治冲突带来的供给冲击。长期通胀预期下降的确定性在于只要美联储和其他央行持续紧缩,长期通胀总会下来。问题是,在短期通胀下来之前,全球金融市场要承受多大的紧缩压力呢?这个冬天不会暖,这是国际金融市场投资者需要直面的挑战。

京公网安备 11010802028547号

京公网安备 11010802028547号