王晋斌/文

通胀驱动力切换到主要来自紧张的劳动力市场,一方面给了美欧央行控通胀的底气,另一方面加剧了利率上扬过程中流动性不平衡导致的银行风波。不断出现的银行风波,表明美欧央行在控通胀的过程中实际面临三重目标之间的权衡:就业、物价和金融稳定。采取的方法大致有两类:一类是坚定加息,同时给银行提供流动性;一类是放缓加息,对通胀采取更高容忍度,在低失业率下通胀与就业之间权衡的成本下降了。选择何种方法取决于美联储和欧洲央行自身的判断,但金融稳定成为美联储和欧洲央行当下迫切需要关注的问题。美欧央行一只眼紧盯通胀,另一只眼需要紧盯金融稳定。

此轮美欧的高通胀已经持续数月,通胀驱动力经历了快速切换,通胀驱动力主要来自紧张的劳动力市场。对美欧的货币政策来说,通胀动力的切换意味着就业和价格稳定之间平衡的成本下降。或者说,充分就业和价格稳定之间平衡的重要性下降了:没有出现供给冲击主导的高失业率下的高通胀。

通胀动力切换主要体现在两个方面:供给冲击下降;核心通胀率粘性足,且服务业价格成为核心通胀的主要推动因素。

一、供给对通胀的冲击下降

1、供应链瓶颈对通胀的冲击快速减退。

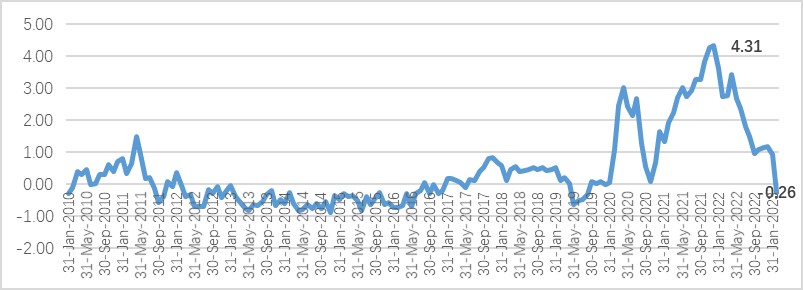

依据美联储纽约分行的数据,全球供应链压力指数出现了骤然下降。今年2月份全球供应链压力指数自2019年9月以来首次进入负值区间(图1),压力指数数值为-0.26。全球供应链压力指数在2021年12月达到峰值4.31,此后出现了快速下降,尤其是今年以来,从1月份的0.94急速下降至2月份的-0.26,全球供应链瓶颈对通胀的冲击快速减退。

图1、全球供应链压力指数

数据来源:New York Fed, Economic Research.

2、全球能源和食品价格对通胀的冲击出现不同幅度减弱。

依据美国能源署的数据,3月16日WTI原油期货价格68.35美元/桶,比一年之前的价格下跌了26.69美元/桶。相比2018-2019年的约60美元/桶的价格大约上涨了10%多一些。3月16日天然气期货价格为2.514美元/MMBtu(百万英制热单位),相比一年之前下降了2.234美元/MMBtu。相比2018-2019年大约2.8美元/MMBtu的价格大约上涨了10%多一些。从ICE布油期货价格来看,3月17日收盘价为72.52美元/桶,比一年前的价格下降了34.58美元/桶,相比2018-2019年的价格比较接近。原油及天然气价格基本消化了俄乌地域政治冲突带来的冲击。原油价格接近2021年底的水平,天然气价格接近2020年底的水平。

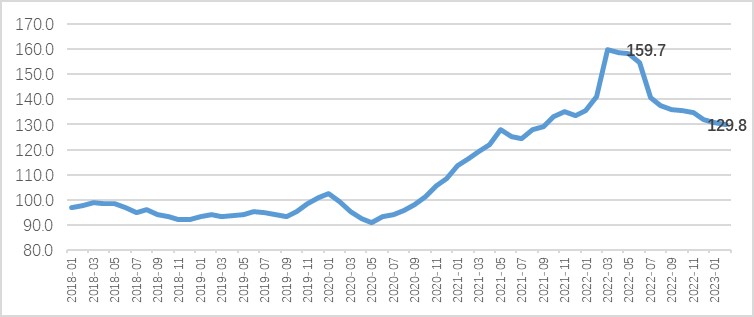

从国际粮农组织(FAO)提供的全球食品价格指数来看,今年2月份为129.8,相比2020年3月份的高点159.7下降了18.7%(图2)。相比2019年的95.1来说,仍然出现了比较大的上涨。从FAO提供的年度数据来看,2020-2022年全球食品价格指数同比涨幅分别为3.2%、28.1%和14.3%,2021-2022年这两年的全球食品价格上涨幅度是比较大的,这也导致了目前全球食品价格依然处于相对高位。

图2、全球食品价格指数的变化(2014-2016=100)

数据来源:FAO.

相比疫情前的价格状况,能源价格对通胀的冲击力快速递减,食品价格对通胀依然具有一定的冲击力。依据美联储旧金山分行的一项研究,截止今年1月份,美国经济中通胀率(PCE)中供给冲击占据了1.55个百分点,相比2022年3月的2.69个百分点显著下降,而需求驱动因素创新高,占据了2.24个百分点,无法区分的部分占据了0.85个百分点(Shapiro,A Simple Framework to Monitor Inflation, Federal Reserve Bank of San Francisco)。

二、核心通胀率粘性足,且服务业价格成为通胀的主要支撑。

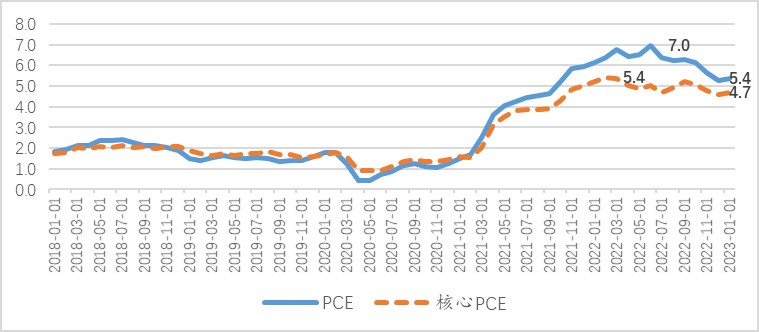

从美国的通胀走势来看,CPI已经显著下行,但核心通胀率下降的幅度相对小,粘性足。图3显示了美国经济中PCE表达的通胀率和核心通胀率的变化,PCE通胀率从2022年6月高点同比7.0%下降至去年底的5.3%,今年1月份为5.4%;核心PCE通胀率在去年2-3月份达到高点,同比均为5.4%,下降至去年底的4.6%,今年1月份为4.7%。通胀率下降的幅度要远大于核心通胀率的下降幅度,核心通胀率表现出了足够强的粘性。

图3、美国经济中的通胀率(PCE)与核心通胀率的变化(%)

数据来源:BEA.

依据BEA的数据,在PCE通胀率中,美国货物价格从去年6月份的同比涨幅10.6%一直下降至今年1月份的4.7%;而服务业价格粘性强,去年6月份同比上涨5.1%,今年1月份同比涨幅上升至5.7%,这期间除了去年7月份同比涨幅4.7%以外,其余月份同比涨幅均超过5%。服务业价格成为支撑美国通胀率处于高位的主要因素。

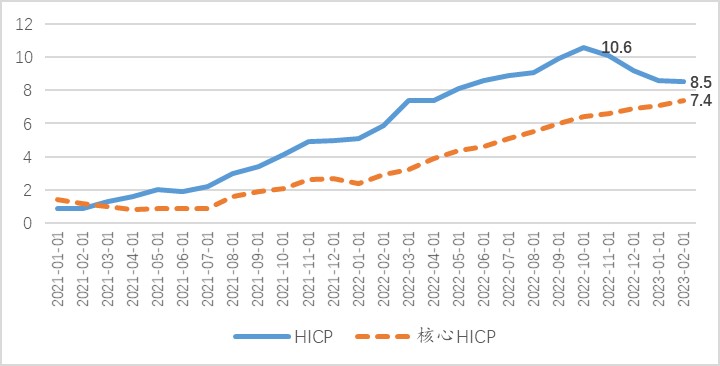

欧元区的通胀率变化更有特点,通胀率与核心通胀率出现了明显的趋势性分化。通胀率(HICP)在去年10月见顶开始回落,今年2月份通胀率同比为8.5%;核心通胀率一路上行,到今年2月份同比涨幅高达7.4%(图4)。一方面能源食品价格冲击下降,另一方面由于商品价格还处于高位,同时服务业价格上涨支撑了核心通胀率持续走高。

图4、欧元区通胀率(HICP)和核心通胀率的变化(%)

数据来源:ECB.

欧元区货物价格从去年10月份高点同比涨幅15.1%下降至今年2月份的11.1%,仍然处于高位。而服务类价格一直处于上升态势,从2021年6月同比上涨0.6%一直上升至今年2月份的同比上涨4.8%。

三、通胀动力切换与货币政策的权衡

美欧央行都面临着通胀压力和金融稳定的压力。美联储激进加息已经导致硅谷银行等出现了挤兑所致的流动性危机。近期欧洲央行如期再次加息50个基点,从3月22日起政策性利率(主要再融资操作利率)上升至3.50%,此轮已经进行了6次加息。瑞士的银行最近也出现瑞信银行风波,银行流动性也出现了问题,瑞士央行承诺向瑞信银行借款500亿瑞郎以增强流动性,市场也似乎出现了买家。尽管瑞士不属于欧元区,但欧元区的银行业也可能会存在流动性风险问题。

激进加息控通胀是美国部分银行出现流动性危机的根源。从逆回购规模来看,美国市场整体上不存在流动性困难问题。依据纽约分行的数据,几个月以来逆回购的规模均在2万亿美元以上,近期逆回购利率高达4.55%。部分银行出现流动性危机说明美国银行和市场之间流动性不平衡,主要原因是激进加息下资金流入货币基金市场能够获取更低风险更高收益率,导致了部分储蓄资金流向货币市场基金。在这样背景下,美联储被迫定向输送流动性给银行业,美联储总资产在过去一周(3月9日-3月16日)增加了约2970亿美元,增加的部分主要来自银行以美国国债、联邦机构债务证券和抵押贷款支持证券作为抵押向美联储的贷款。

欧洲央行面临的通胀更高,商品价格处于高位,服务业价格持续上涨,欧洲央行还会比较大幅度的加息。去年欧洲央行推出了反碎片化工具,意在防止大幅度加息过程中债券市场出现流动性风险。

不断出现的银行风波,表明美欧央行在控通胀的过程中实际面临三重目标之间的权衡:就业、物价和金融稳定。采取的方法大致有两类:一类是坚定加息,同时给银行提供流动性;一类是放缓加息,对通胀采取更高容忍度,毕竟在低失业率下通胀与就业之间权衡的成本下降了。选择何种方法取决于美联储和欧洲央行自身的判断与权衡,但金融稳定成为美联储和欧洲央行迫切需要关注的问题。美欧央行一只眼紧盯通胀,另一只眼需要紧盯金融稳定。

京公网安备 11010802028547号

京公网安备 11010802028547号