范为/文

一、2023上半年债券市场回顾

2020年至2022年末全球疫情此起彼伏,各国均实施了积极的财政政策和宽松的货币政策以稳定经济社会发展。我国2020年、2021年和2022年债券发行规模也相应保持在高位,以信用债为例:疫情爆发前的2019年,我国信用债发行规模为14.85万亿;而2020年、2021年和2022年发行规模分别为19.09万亿、20.06万亿和18.06万亿,较疫情前有明显的增加。

随着疫情防控逐步常态化,2022年以来多国开始退出宽松货币政策,同时为应对国际形势动荡产生的通胀危机,全球主要经济体纷纷进入加息通道。中国方面,随着疫情防控政策宽松化,国内经济焕发新的生机,今年政策靠前发力及疫后脉冲式修复的背景下,一季度经济开局良好。二季度以来,经济内生增长动力略有不足,修复斜率放缓,结构性复苏与分化现象延续。

为服务经济社会发展、充分保障民生和重大项目建设等重点领域支出投入,2023上半年我国共发行国债4.49万亿,发行规模同比增长30.59%:地方政府债发行4.37万亿,发行规模同比下降16.80%;2023上半年利率债累计发行规模12.43万亿,同比增长7.61%。

2023上半年我国信用债总体发行规模小幅上升,上半年发行量9.30万亿,同比上升2.24%。其中,非政策性金融债券发行规模为1.76万亿,同比上升1.88%;由于无风险利率下行和资产荒带动上半年城投债走牛,主力发行品种企业债、资产证券化发行规模分别为0.13万亿、0.85万亿,同比下降37.86%、10.80%,公司债发行规模为1.90万亿,同比上升25.49%;非金融企业债务融资工具发行规模总体保持平稳,上半年累计发行规模4.45万亿,同比微升0.47%。

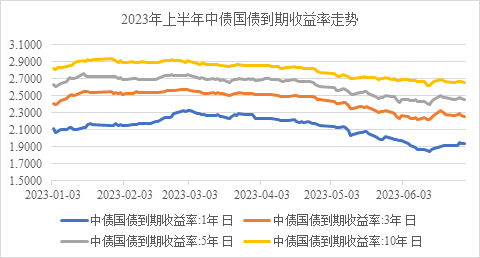

二级市场方面,2023上半年长期市场利率水平震荡后陡降。2023年1月上旬,主要受基本面仍在疫后快速修复阶段和资金面收紧影响,10年国债收益率从2.83%逐步升至2.93%水平,该阶段债券市场一路走熊。此后至3月初,经济增长动能变缓,长期利率开始下行。市场在交易中博弈“央行宽松”、“提前还贷处理方案”和“经济复苏斜率”的可能性,呈现出震荡走势。进入二季度后,基本面继续转弱,地产销售和投资下行明显,风险资产表现不及预期,加剧市场悲观情绪,央行在6月再度降息,债市收益率下行更为顺畅,10年国债收益率从2.85%逐步下行最低至2.62%附近。

二、2023年下半年债券市场展望

我们认为,2023年下半年将处于经济“N”型复苏的后半段,债券收益率将呈现先下后上的态势。

第一,当前经济整体温和复苏,短期面临一定压力,收益率短期将继续下行。从2023年上半年运行来看,一季度经济开局良好,内需经1-2月的修复后动能开始走弱;二季度以来,经济修复速度放缓,经济内生增长动力不强。具体来看,生产端增速回升,但恢复速度明显低于预期。从需求端来看,地产投资下行幅度较大,新开工力度较弱;出口增速回落,消费延续修复。展望下半年,我们在主要宏观指标中观察到一定积极信号,但弱复苏格局难以迅速逆转。

第二,宽货币后宽财政可能性较大,将给债市带来一定的调整压力,收益率在财政发力后将转为上行。经济周期性压力之下,稳增长政策或将进一步发力,而宽财政政策发力将带来债市调整风险,后续四季度的收益率或将上行。

第三,城投区域分化或加大,央国企信用优势强化。当前,城投债务问题演绎并未结束,随着地方财力的弱化,偿债能力下降、债务成本上升以及债务结构短期化三者之间相互促进的恶性循环在持续演绎,目前尚未看到结束的迹象。从大方向上来看,产业债利差已处于历史低位,下行空间有限,地方国央企出现违约或展期的情况显著减少,各地对信用风险事件的发生都更加重视,偿债意愿较强,因此大方向上看下半年国央企产业债的优势将进一步强化。

第四,地方政府债务风险总体安全可控,隐性债务化解或有新举措,再融资债券置换预期升温。根据梳理,经过2014年地方债审计后,为了置换非政府债券形式的地方政府债务,中国2015年至2019年发行了约12.36万亿元置换债券。为了缓解地方政府债务风险,2020年至2022年6月总计发行约1.1万亿元特殊再融资债券,来置换存量隐性债务。广东等地也借助发行再融资债券置换隐性债务等方法,实现隐性债务清零。不过2022年6月份至今,中国尚未发行置换隐性债务的特殊再融资债券。在当前一些地方隐性债务偿债压力较大且财政收入并未大幅改善现状下,再次通过特殊再融资债券缓释债务风险预期明显升温。

第五,金融债发行主体存在刚性需求,市场规模有望稳步上升。2023年预计金融债整体发行规模将继续维持在10万亿左右:商业银行专项债发行量有望继续上升,如小微、绿色、三农专项债等;商业银行次级债在商业银行补充资本的压力之下,发行规模将保持稳定;证券公司债的监管政策趋于放松,发行规模有望反弹。

(作者系申万宏源证券固定收益融资总部总经理、申银万国研究所有限公司董事)

京公网安备 11010802028547号

京公网安备 11010802028547号