本文来源:时代商学院 作者:陆海

来源 | 时代商学院

作者 | 陆海

编辑 | 李乾韬

上交所官网显示,2024年2月1日,浙江力聚热能装备股份有限公司(下称“力聚热能”)IPO审核状态变更为注册生效,不过发行批文落款日期是2023年11月17日,迄今已过半年,力聚热能仍未发行。

时代商学院发现,2020—2023年上半年(下称“报告期”),力聚热能增收不增利、毛利率大幅下滑;另外,力聚热能流动性较为充裕,却在大手笔分红后拟募资补流。

4月28日、5月16日,就增收不增利、毛利率下滑且幅度大于同行、大手笔分红逼近监管红线等问题,时代商学院向力聚热能董秘办公室分别发函致电询问。截至发稿,该公司仍未作回复。

主营产品国内市占率第一

招股书显示,力聚热能的主营业务为热水锅炉与蒸汽锅炉,属于工业锅炉行业,产品用于供应采暖、生活用水及供应工业生产所需的蒸汽。其中,热水锅炉是其第一大主营产品,报告期各期,热水锅炉的销售收入占其主营收入的比例分别为74.12%、72.55%、76.17%、61.61%。

招股书称,根据中国电器工业协会工业锅炉分会出具的证明,2020—2022年,力聚热能在热水锅炉细分领域的市场占有率及排名位居第一。

截至2023年6月30日,力聚热能已取得境内发明专利10项、境外发明专利3项,实用新型专利78项、外观设计专利1项、浙江省装备制造业重点领域首台(套)产品3项。

其中,最具竞争力的自主核心技术为水冷预混燃烧技术。招股书显示,根据浙江省科技评估和成果转化中心出具的鉴定意见,力聚热能运用该技术研发的燃气锅炉中多项装置与结构均为国内外首创,并且首次实现单模块35MW(兆瓦)燃气锅炉的安全使用,打破了国外垄断,填补了国内空白。

盈利能力下滑,行业竞争加剧

虽然力聚热能已经成为热水锅炉细分领域的龙头,但是其业绩表现却不尽人意。

2020—2022年,力聚热能出现增收不增利的问题。

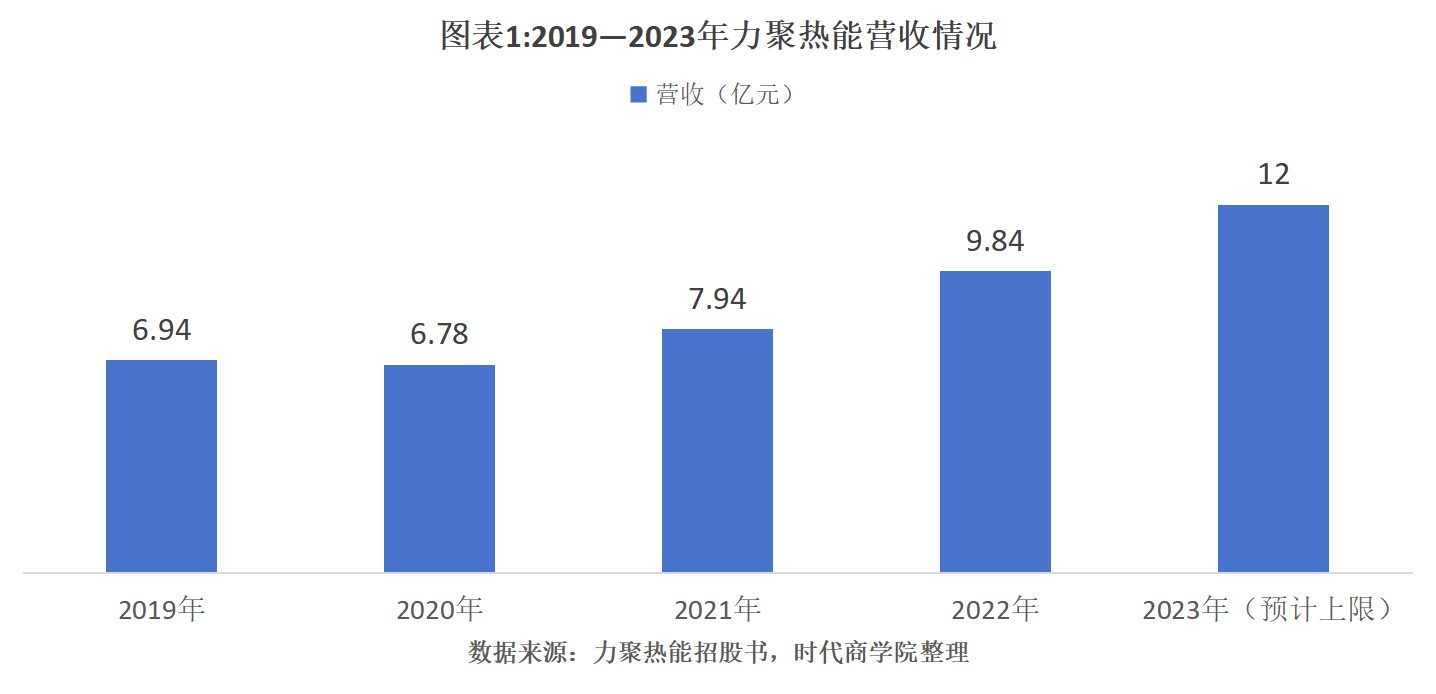

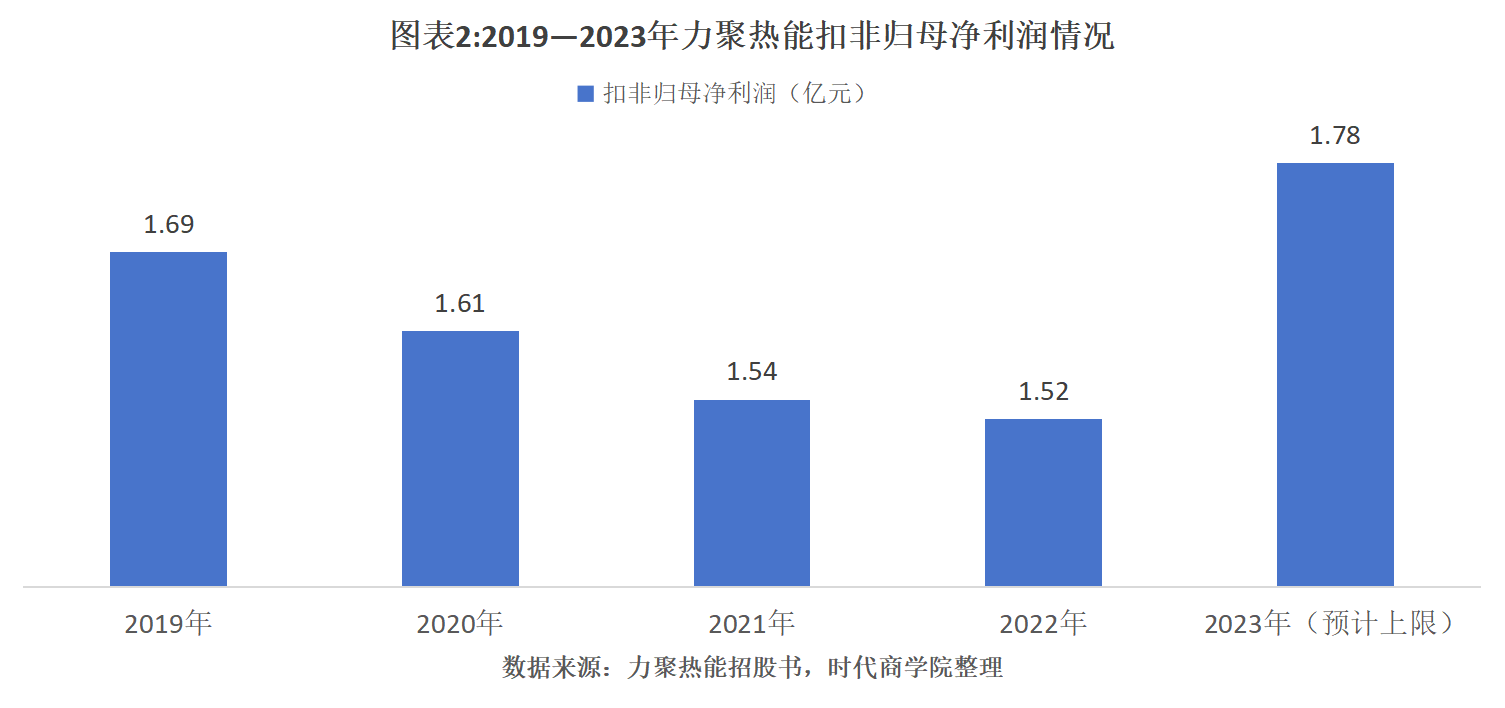

招股书显示,2020—2022年,力聚热能的营收分别为6.78亿元、7.94亿元、9.84亿元,扣非归母净利润分别为1.61亿元、1.54亿元、1.52亿元。由此计算,2021—2022年,力聚热能营收同比增速分别为17.11%、23.93%,扣非归母净利润同比增速分别为-4.35%、-1.30%。

2023年1—9月,力聚热能营收和扣非归母净利润双降。其中,营收为5.07亿元,同比下降7.36%;扣非归母净利润为4401.28 万元,同比下降 3.88%。而经力聚热能初步测算,预计2023年营收为9.50亿~12亿元,同比增速为-3.44%~21.97%;扣非归母净利润为1.37亿~1.78亿元,同比增速为-9.98%~16.96%,全年营收和净利润或延续同比下降趋势。

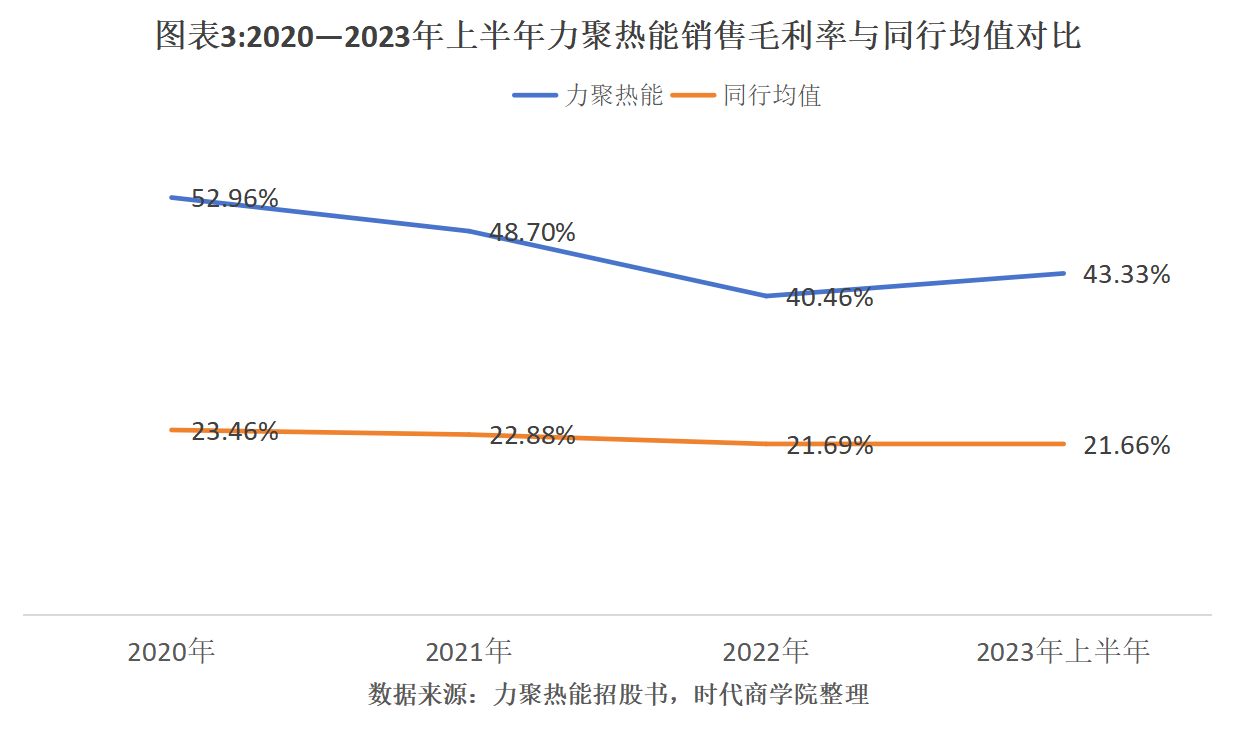

跟同行相比,报告期内力聚热能的毛利率降幅更大。

招股书显示,报告期各期,力聚热能的销售毛利率分别为52.96%、48.70%、40.46%、43.33%,其间毛利率共下滑9.63个百分点;同期,可比公司销售毛利率均值分别为23.46%、22.88%、21.69%、21.66%,其间毛利率仅下降1.8个百分点,基本保持平稳。

毛利率大幅下滑或与行业竞争加剧有关。

尚普咨询集团在2023年10月7日发布的分析报告中称,中国工业锅炉行业的集中度较低,竞争激烈,市场分散。根据尚普咨询的数据,2022年中国工业锅炉行业前十大企业的市场份额合计仅为23.5%,其中排名第一的哈尔滨电力设备集团有限公司的市场份额仅为4.5%。

力聚热能也在招股书中表示,报告期内毛利率下降的一个原因是公司蒸汽锅炉的主要竞争对手采取了降价销售策略以巩固市场份额,公司面临的市场竞争加大,因此采取了更为灵活的定价策略。

大手笔分红后拟募资补流

除了盈利能力下滑之外,力聚热能报告期内还曾大手笔分红。

招股书显示,2020—2022年,力聚热能年度分红金额分别为7000万元、2.05亿元、0元,三年累计分红金额达到2.75亿元。同期,净利润分别为1.84亿元、1.82亿元、1.64亿元,三年净利润合计5.30亿元,同期分红金额占净利润总额的比例高达51.89%。另外,力聚热能此次IPO拟募资15.36亿元,其中2亿元用于补充流动资金,占比为13.02%。

需注意的是,今年4月12日,沪、深交易所表示,初步考虑“清仓式分红”的量化指标之一为“报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的,将不允许其发行上市”。可见,力聚热能先分红后募资补流的金额均已逼近监管新“红线”。

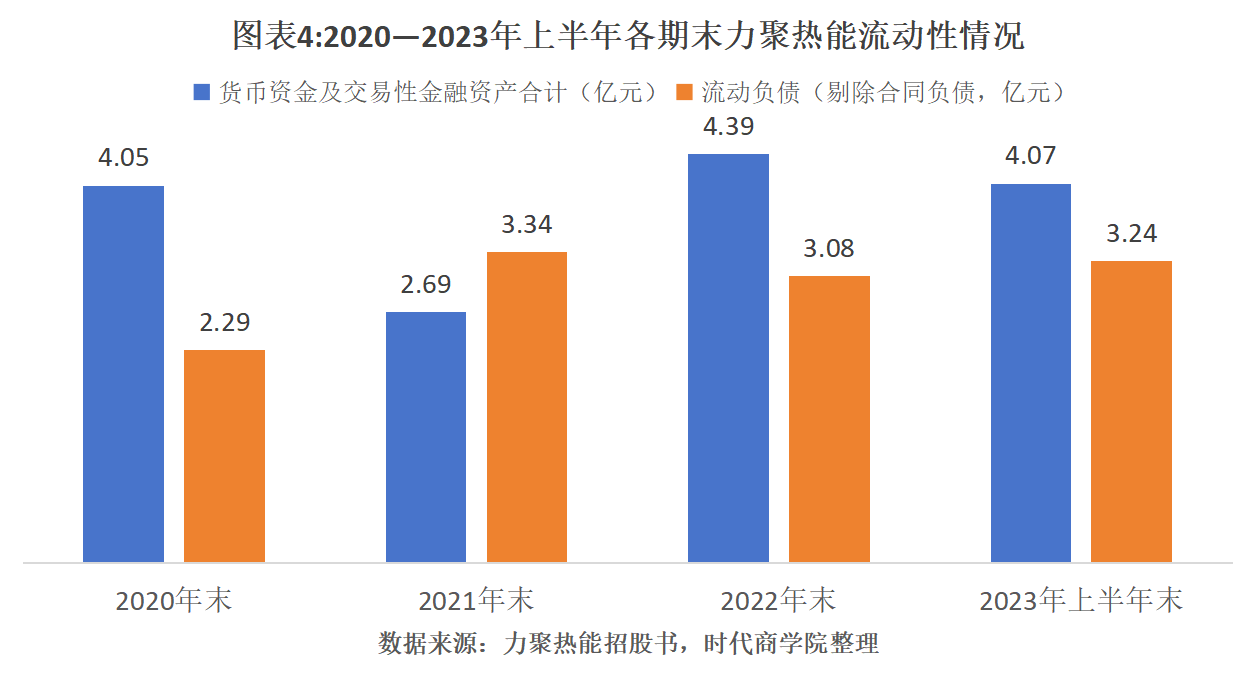

另外,时代商学院发现,力聚热能的流动性较为充裕,募资补流的必要性存疑。

招股书显示,报告期各期末,力聚热能的货币资金及交易性金融资产合计分别为4.05亿元、2.69亿元、4.39亿元、4.07亿元;流动负债分别为6.75亿元、9.53亿元、10.87亿元、11.51亿元,不过其中合同负债占比约七成。剔除合同负债后,力聚热能的流动负债分别为2.29亿元、3.34亿元、3.08亿元、3.24亿元。除了2021年末之外,其他各期末流动负债(剔除合同负债)均低于同期货币资金及交易性金融资产合计金额。

(全文1836字)

京公网安备 11010802028547号

京公网安备 11010802028547号