更麻烦的问题是,这场始于2007年的QE缔造了货币盛宴——其带来的资本价格狂欢,令全球经济与金融市场积聚了相当大的风险。

就在美联储表态推迟QE退出时间表后,印度获得喘息机会,宣布加息。但靴子终将落地,美国财政货币政策的紧缩周期可能才刚刚要开始。

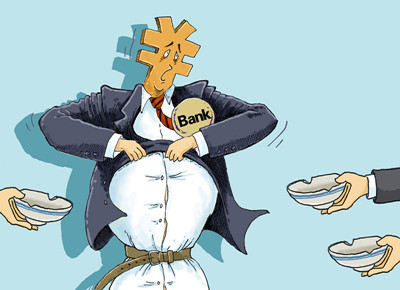

从或早或晚的QE退出以及中国央行的政策态度,中国资金供给或将持续呈现紧平衡格局。这无疑将影响企业融资环境,同时也会助推中国利率市场化的进程。

而伴随着全球的金融利率水平继续上升,流动性将告别泛滥时代。这也将改变投资者的风险偏好,引发金融资产重新定价,昭示资金在国际市场和各大类资产中的配置行至一个新的时期。【详细】

暂缓QE退出的原因是短期的。美联储主席伯南克表示,之所以决定暂不启动QE退出,是考虑到两方面的主要风险,一是华盛顿在减赤和债务上限方面可能再次出 现的僵持,二是近期金融状况的吃紧迹象。事实上,另外两位美联储的决策成员都表示,如果经济情况好转,那么最快在10月份的会议上,美联储就将启动计划中 的QE退出。

这意味着美国将结束5年的量化宽松政策逐步步入没有QE的后QE时代。虽然QE的退出还没有开始,但预期之中的退出已经引起了全球资产配置的再调整。【详细】

市场猜测,既然美国退出QE政策已是大势所趋,全球低利率时代或将结束,高利率时代将为期不远。不过,笔者认为,恐怕难以做此判断。

美国经济复苏弱于预期、结构性改革进展缓慢以及债务困境临近都加大了未来非常规政策退出的不确定性。而未来海外经济形势与政策动荡之下,新兴市场如果不能吸取早前教训,切实改革,无疑将面临更为严重的金融动荡。【详细】

在今年9月份之前的三年里,长期投资A股的投资人遭遇了有史以来最严酷的投资环境,赚钱的概率不到三分之一,这或许也印证了资金开始大规模从A股流出的现实。同花顺iFinD数据统计显示,长周期下的A股个股的算术平均年化收益率长期保持在10%以上,只是最近三年的平均年化收益率出现负值。事实上,A股大盘指数在最近三年里的表现也反映了赚钱效应下滑的情况。

因此,9月份场外资金向A股市场的回流显得格外引人关注。而被节前资金面偏紧所影响的债券市场,则在美联储的意外之举之后,更加关注QE退出所引发的重新审视。

在多数市场人士看来,中国股债市场最为关注的因素,依然是流动性。【详细】

6月份的“钱荒”不会再度上演,但已经形成上涨趋势的银行间市场拆借利率还是预示了资金紧张情况仍将延续。中国人民银行的接连出手,也从侧面反映了这一情况。9月26日早间,央行在公开市场开展了800亿元的14天逆回购。加上24日的880亿元6天期限逆回购,央行已向市场投放1680亿元。

但此举似乎并未满足商业银行对资金的满足。虽然隔夜、7天和28天shibor结束自9月16日以来的上涨势头,但14天利率依然坚挺。

中国银行首席经济学家曹远征认为,从未来来看,其实方向已经很明确,商业银行已经开始由过去的所谓被动负债开始向主动负债管理,开始主动向资产形成来转变, 而不再是说单纯的依靠被动负债,然后扩大信贷规模,这个转变非常非常之深刻。从这个意义上来说,尽管在未来金融风险肯定在加大,但是同时银行的竞争也变得更加激烈。【详细】

但中国可能会是个例外。事实上5月份QE退出预演中,中国是新兴市场中唯一一个几乎没有受到任何冲击的国家。中国有着足够的外汇储备和资本管制制度。

由于利率市场化是发挥资源市场配置功能,规范金融市场,同时也是国债期货等固定收益衍生品、人民币国际化以及资本项目逐步推进的自由化的基础。目前的不完 全利率市场化已经成为中国金融改革的短板,但随着美国QE预期之中的退出可能引起局部新兴市场的金融动荡,中国的利率市场化改革可能比预期的更加谨慎。【详细】