2017年9月30日,由42名专职委员和21名兼职委员组成的第十七届发审委成立,为主板(含中小板)发审委和创业板发审委合并后的“首届大发审委”。第十七届发审委任职期间,IPO过会率呈现断崖式下跌。较高的审核标准和创历史新低的过会率使得很多拟IPO企业知难而退,撤材料企业数量大幅增加,新申报企业较以前年度大幅下降。2019年2月1日,证监会发布了关于聘任第十八届发审委委员的公告,意味着第十七届发审委超期服役画上句号。本文将对第十七届发审委IPO审核情况进行梳理分析,并对第十八届发审委的工作提出相应建议。

一、第十七届发审委IPO审核情况总结

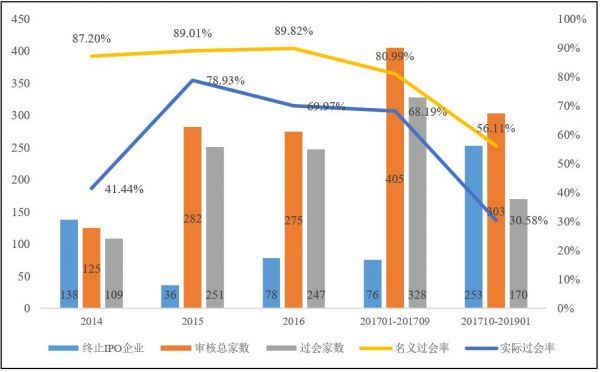

从2017年10月17日首次审核至2019年1月31日卸任,第十七届发审委任期内共审核303家企业首发申请。其中,170家企业审核获通过,95家企业被否,38家企业被暂缓表决或者取消审核,名义审核通过率为56.11%,而考虑了终止审查企业后的实际审核通过率仅为30.58%。

1. IPO过会率大幅降低

第十七届发审委上任以后,“6过1”、“7过1”或“零通过”等审核结果的出现,向市场传递了IPO审核趋严的信号。2017年10月至2019年1月,56.11%的IPO名义过会率创下了近五年来的新低。

如果考虑审核期间终止IPO审查企业的数量,第十七届发审委任期内IPO实际审核过会率仅30.58%,远低于2014年41.44%、2015年78.93%、2016年69.97%以及2017年1-9月68.19%的实际过会率。

图1:2014年-2019年1月31日IPO审核情况

资料来源:证监会网站、WIND资讯、龙马资本整理

2. IPO过会门槛显著提高

2018年初,证监会时任会领导表示,必须严把上市审核质量关,要坚决落实依法全面从严的监管理念,严格专业履职、依法审核,防止问题企业带病申报、蒙混过关。随后各财经媒体纷纷报导IPO审核隐性标准:IPO在审企业近三年净利润合计要超过1亿元,且最近一年超过5000万元;IPO新申报企业,主板和中小板要求最近一年净利润超过8000万元,创业板不低于5000万元。

虽然证监会发言人在2018年5月18日答记者问时否认了“主八创五”的市场传言,表示审核政策始终没有变化。但统计数据显示,实际IPO过会企业的净利润大幅提高,预示着IPO审核净利润门槛的提高。根据统计,在第十七届发审委任期内,上市前一年归母净利润5000万以下的企业,名义过会率仅为33.82%,而归母净利润1亿元以上的企业,名义过会率高达70.29%。

3. 撤材料企业数量大幅上升,新报会企业数量大幅下降

2018年2月23日,证监会发布《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》,规定企业在IPO被否决后至少应运行3年才可筹划重组上市(注:自2018年10月20日起,IPO被否企业筹划重组上市的间隔期已缩短为6个月),再加之IPO审核门槛的显著提高、过会率屡创新低,出现了IPO排队企业大面积撤材料的现象。统计数据显示,第十七届发审委任期内,共有253家企业终止IPO审查,远超过2014年138家、2015年36家、2016年78家以及2017年1月至9月76家终止审查企业数量。

与大面积撤材料相伴的还有新增IPO申报企业数量的大幅减少,2018年全年新增IPO申报158家,仅是2017年415家申报数量的三分之一左右,为近年新低。

图2:2015年-2018年IPO新增申报情况统计

资料来源:证监会网站、龙马资本整理

截至2019年1月31日,IPO正常审核状态企业数量为219家,较2017年底511家待审企业减少292家,较2015年在审企业726家的峰值减少507家,IPO堰塞湖逐渐消解。

图3:2014年-2019年1月31日IPO排队情况统计

资料来源:证监会网站、龙马资本整理

二、IPO低过会率的主要原因分析

我们认为,审核趋严是IPO低过会率的主要原因,审核趋严主要表现在两个方面,即趋严的政策导向和较高的过会门槛。

1. 审核趋严的政策导向

2017年11月份,证监会时任会领导发表了重要讲话,其中,“对于不合规的企业,要勇于投否决票”、“要健全监督制约机制,坚持无禁区、全覆盖、零容忍,终身追责”、“证监会党委已经决定成立发行与并购重组审核监察委员会,对首次公开发行、再融资、并购重组实行全方面的监察,对发审委和委员的履职行为进行360度评价” 等表述释放出IPO趋严审核的政策信号。其后,IPO过会率立即呈现断崖式下降,对发审委委员终身追责的机制,导致投弃权或反对票的委员对审核结果不需承担责任,而投赞成票则可能因为上市公司未来出现问题而被追责。因此,对于拿捏不准、处于模糊地带的企业投反对票成为委员的现实选择。

2. 较高的过会门槛

在严审核的政策导向下,IPO过会的门槛也在提高。一方面是不同利润规模企业过会率的巨大差异,说明实际审核中“主八创五”隐性审核标准的存在。另一方面是IPO审核51条问答指引的出台,从财务和法律两大维度进一步加大了对于IPO申报企业规范性的要求。IPO 51条问答指引对IPO审核标准进行了量化,并对此前模糊的标准进行了细化,如财务真实性方面,设定了“关联交易占比超过30%”、“现金交易超过10%”、“第三方收款超过5%”、“财务调整超过20%”、“原始财务报表与申报报表差异超过20%”等几项红线。

审核趋严的政策导向,以及隐性或非隐性的审核门槛的提高,导致第十七届发审委面临着 “否决无责,通过担责”的局面,致使第十七届发审委任期内出现IPO审核通过率断崖式下跌、在会企业大面积撤材料这样矫枉过正的现象。

三、第十七届发审委严审核所导致的结果

1. 不利于解决中小企业融资难题

中小企业是科技创新的重要载体,是经济新动能培育的重要支柱。国家政策大力支持中小企业发展,致力于解决其融资难、融资贵难题。然而,IPO高过会门槛的存在,使得中小企业登录A股的困难加大。证监会大力支持“工业富联”、“宁德时代”、“药明康德”等独角兽企业上市的同时,却放缓其他企业的审核节奏。2018年IPO上市企业105家,较2017年同比下降76%,首发募集资金规模1378.15亿元,同比仅下降40%。2018年单笔IPO平均募集规模为13.13亿元,是2017年IPO平均募资规模的2.5倍,这主要是因为2018年发行了多只巨无霸企业,如工业富联首发募资271.2亿元,中国人保首发募资60.12亿元,迈瑞医疗首发募资59.34亿元,宁德时代首发募资54.62亿元等。这些大型IPO募资规模占据了2018年首发募资总规模的32%,进一步挤压了中小型企业IPO融资机会。

中小企业明显过低的过会率,使得投资中小企业的股权投资机构退出困难,股权投资一级市场活跃度下降,进一步加剧了中小企业融资难的问题。

2. 不利于发展直接融资

“提高直接融资比例特别是股权融资比重”再次出现在今年两会的政府工作报告中,股权融资作为直接融资方式,能够有效降低企业负债率,是改善企业融资结构的核心,也是去杠杆的关键。

第十七届发审委任职期间,IPO上市企业数量大幅降低,IPO股权融资规模大幅下降。同时,低过会率会进一步导致股权投资一级市场的活跃度下降。因此,严审核政策及过低的IPO过会率不利于宏观经济去杠杆、大力发展直接融资政策的实施。

3. 不利于科技创新

IPO严审核加剧了中小企业的融资难题,作为国内科技创新的重要载体,中小企业的融资难题将导致其技术研发投入受限,不利于科技创新。

4. 与注册制的发展方向不相符合

自2018年11月科创板宣布试点以来,证监会、上交所密集发布了一系列以注册制为基础的政策及配套规则。在科创板试行注册制,代表了证监会未来审核理念的发展方向。第十七届发审委的严审核理念与注册制的方向不尽相符。

四、呼吁新一届发审委大幅提高IPO过会率

自第十八届发审委成立以来,新一届发审委共审核八家企业首发申请,其中七家企业审核通过,向市场传递了积极的信号。我们在此呼吁新一届发审委继续大幅提高IPO过会率。

1. 严审核、低过会率不是解决上市公司质量问题的有效手段

目前A股市场存在信批不实、财务造假等上市公司质量问题。提高上市公司质量是证监会一直以来的监管重心。然而,提高审核标准、降低过会率并不能从根本上解决上市公司质量问题,包括财务造假在内的很多问题是难以在IPO审核过程中发现的,反而会错杀一些真正优质的企业。上市公司质量问题的解决需要从提高违法成本、完善退市制度等其他方面入手。

一方面,大幅提高违法违规成本,加大对于问题企业的惩处力度,能够有效降低上市公司违法违规操作的动力。目前,证监会正大力推进《证券法》等法律法规的修订,力求大幅提升资本市场违法违规成本,加大对于问题企业的惩处力度。违法违规成本的大幅提高,将有效降低上市公司违法违规操作的动力。

另一方面,加大信息披露力度,完善退市制度,把对公司的判断交给市场。在我们不尽完善的市场经济环境中,很多中小企业难以做到完全合规运营。在企业做出充分信息披露的前提下,要勇于让一些存在如历史沿革、社保缴纳等对企业未来发展、持续盈利能力不构成影响的“问题”公司上市。尊重市场、尊重规律是易会满主席和本届证监会领导班子的监管理念,按照市场规律办事,完善退市制度,建立起市场化的“优胜劣汰”机制,好的公司上市,坏的公司退市,将能有效倒逼上市公司自身质量的提高。

2. 科创板容量有限,大量优质企业仍需在主板、中小板或者创业板上市

A股市场现有审核标准是建立在传统产业发展模式之上的,对于收入、利润等财务指标均有硬性规定,像腾讯、阿里巴巴等创新型企业往往因不符合A股上市标准而只能寻求海外上市,导致中国资本市场在过去二十年与大量优质创新型企业失之交臂。新科技、新模式等创新企业的快速发展,对A股市场的IPO审核标准提出了挑战。科创板的推出正是致力于解决这一问题,增强国内资本市场服务创新型企业发展的能力。但是,科创板毕竟容量有限,大量的优质企业还需要通过主板、中小板或者创业板上市融资。因此,要大幅提高IPO过会率,为优质企业提供顺畅的上市渠道。

综上,大幅提高IPO过会率有利于发展直接融资,有效降低企业杠杆率,有助于解决中小企业融资难题,促进科技创新与发展,是解决目前经济发展过程中诸多问题的重要手段。我们呼吁新一届发审委对所有企业一视同仁、大幅提高IPO过会率,充分发挥资本市场服务实体经济、引领创新经济发展的功能。

雷杰/文

作者投稿,不代表经济观察网观点

京公网安备 11010802028547号