11月11日,艾瑞咨询发布《2025年第三季度中国手机银行APP流量监测报告》。报告数据显示,三季度中国手机银行APP的整体月活跃用户(MAU)规模在6.5亿至7.2亿区间内保持平稳,市场存量竞争特征进一步固化。行业增长天花板已然显现,用户规模的扩张不再是主旋律。

与总量稳定形成对比的是,用户使用粘性持续下滑,单机单日有效使用时间与启动次数均延续跌势。在此背景下,市场结构性分化加剧:国有大行凭借综合优势巩固领先地位,部分城商行通过精细化运营实现快速增长,而民营银行则在激烈的流量竞争中集体失声,无一进入MAU TOP50榜单,标志着行业竞争进入深度洗牌阶段。

国有大行优势巩固,农行领跑且全线正增长

2025年第三季度,国有六大行手机银行APP的MAU包揽了总榜单前七名中的六席,行业头部地位无可撼动。中国农业银行(601288.SH/01288.HK)以超过2.5亿的MAU持续位居行业榜首,中国工商银行(601398.SH/01398.HK)、中国建设银行(601939.SH/00939.HK)分别以近2亿和超1亿的MAU构成第一梯队,显示出绝对的规模优势。

环比第二季度,六大国有行均实现了MAU的正向增长,整体表现强劲。其中,中国工商银行以6.1%的环比增速领先,中国农业银行和交通银行(601328.SH/03328.HK)紧随其后,增速分别为5.8%和4.0%。这种全线增长态势,印证了国有大行在品牌、渠道和客户基础方面建立的深厚护城河。

报告认为,国有大行的稳健表现得益于其前瞻性的数字化战略。以农业银行为例,其坚持“一个APP战略”,通过构建覆盖标准、乡村、养老等多客群的专属版本,并深度整合政务、民生等高频场景,将手机银行从交易工具升级为综合服务平台,有效提升了用户粘性和活跃度。

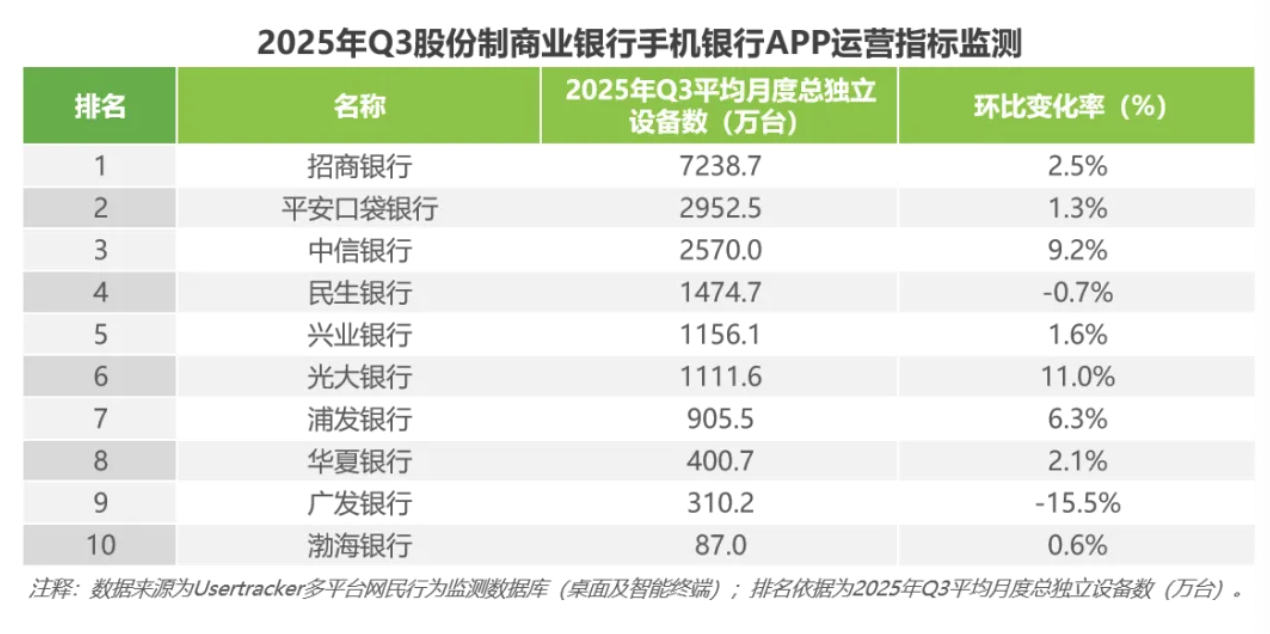

股份制银行整体稳健,招行遥遥领先

股份制商业银行在第三季度整体表现稳健。招商银行(600036.SH/03968.HK)以超过7000万的MAU稳居股份制银行首位,并在总榜单中位列农行、工行、建行和中行(601988.SH/03988.HK)之后,排名第五。平安口袋银行与中信银行(601998.SH/00998.HK)位列股份制银行第二、三名,MAU集中在2000万至3000万区间,形成了清晰的第二梯队。

从增长动能看,股份制银行内部出现分化。光大银行(601818.SH/06818.HK)成为本季度的黑马,MAU环比增幅达到11.0%;中信银行也表现优异,增幅为9.2%。然而,并非所有股份制银行都保持增长,部分机构如民生银行(600016.SH/01988.HK)和广发银行当季MAU环比出现负增长,面临用户流失的压力。这一正一负的对比,凸显出在存量市场竞争中,差异化运营能力与核心竞争力的重要性。

招商银行的领先优势源于其持续的数字化投入。其三季度聚焦财富管理升级,提供全资产配置与智慧养老规划服务;同时,通过深化“金融+场景”生态,接入中国银联云闪付及各类生活服务,并推进AI智能助手在客服、风控等环节的应用,以科技手段提升用户体验和运营效率。

城商行增长迅猛分化加剧,民营银行集体淡出

城市商业银行成为第三季度亮点之一,增长势头迅猛。共有17家城商行进入TOP50榜单,其中,宁波银行(002142.SZ)以364.4万的MAU位列城商行第一,且环比增速高达43.9%,杭州银行(600926.SH)、南京银行(601009.SH)的增幅也分别达到33.7%和22.6%。

然而,与头部城商行的迅猛增长形成鲜明对比的是,部分城商行当季MAU出现环比下滑。徽商银行(03698.HK)、齐鲁银行(601665.SH)、甘肃银行(02139.HK)、青岛银行(002948.SZ/03866.HK)、上海银行(601229.SH)、河北银行等机构的MAU均录得负增长。这种分化态势表明,区域性优势并非增长的自然保障。部分银行可能受限于本地经济活力、市场竞争饱和或自身数字化转型步伐较慢,未能有效吸引和留存用户,导致在激烈的存量竞争中暂时落后。

城商行的显著增长与其深耕区域的策略密不可分。例如,宁波银行APP通过为个人客户打造标准版、白金版、私银版等“专人专版”的精准服务,并融合本地政务与生活场景,实现了对特定客群的高效触达和精细化运营,从而在区域市场中赢得了增长空间。

与城商行内部的结构性分化相比,民营银行的处境更为严峻,呈现出集体淡出的态势。艾瑞咨询发布的《2025年H1中国手机银行APP流量监测报告》显示,民营商业银行在2025年上半年的总体表现已不佳,仅有微众银行1家进入TOP50榜单,且其MAU环比2024年下半年下降27.3%;而网商银行则以64.7%的降幅跌下100万MAU,未进入榜单。到了第三季度,微众银行也未出现在TOP50榜单中,这意味着民营银行已无一家上榜。

这一连续的颓势表明,当整个银行业数字化转型全面加快,传统银行凭借强大的品牌信誉、综合服务能力和线下根基快速补齐线上短板后,纯线上民营银行在获客渠道、用户信任度和业务丰富度上的初期优势已不再明显。在存量竞争时代,缺乏稳固核心负债来源和独特生态场景支撑的民营银行,其手机银行APP的独立发展模式正面临巨大挑战。

此外,报告显示,有17家农商行和农信社入选2025年第三季度TOP50榜单,其中福建农信以781.6万的平均MAU位列农商/农信榜单第一。四川农信和云南农信紧随其后,平均MAU均超过500万,在总榜单中分别排于第15与16位。其余14家银行平均MAU在100—500万之间,排名在17—46名之间,差距较大。环比上季度变化率方面,17家银行中有12家实现正向增长,其中四川农信与丰收互联增幅超过10%。

2025年第三季度的手机银行APP流量数据,清晰地揭示了行业竞争格局的深化与重构。国有大行的全线正增长,印证了其“强者恒强”的马太效应;股份制银行的结构性增长,凸显了差异化战略的重要性;而城商行的异军突起,则证明了区域深耕和精细化运营的有效性。

民营银行的集体淡出TOP50,是一个具有标志性意义的信号。它表明,手机银行战场已经从早期的“跑马圈地”转向了“精耕细作”,竞争维度从单一的产品功能扩展到生态构建、客户洞察与科技赋能的全方位体系化能力。对于所有市场参与者而言,未来的挑战不再是如何获取新用户,而是如何深度运营存量用户,创造不可替代的服务价值。银行业数字化的竞争,正在步入一个考验内功的深水区。

京公网安备 11010802028547号

京公网安备 11010802028547号