王晋斌/文

美国通胀有所缓和,带来市场预期美联储激进加息有所缓和,是导致美元指数下跌的主因。但美联储处于艰难选择的境地:通胀的顽固性导致美联储还必须持续加息,但国债市场的风险可能会约束美联储激进加息。这可能需要美国财政货币政策的协作以及美联储对高通胀容忍度的微妙变化:加大考虑货币政策滞后性的权重,调整依据实际数据做出决策的方式。如果有此改变,那么12月份减缓加息的概率会明显增加,美元指数再创新高就难了。

11月10日美国劳工部公布了10月份美国通胀率(CPI),同比增幅7.7%,环比上涨0.4%,低于预期值0.6%,与前值持平。10月份核心CPI同比6.3%,环比上涨0.3%,低于预期值0.5%和前值0.6%。

市场似乎自我确认了美联储在12月份放缓会加息的理由后,美元指数在10-11日两天的时间里,从9日收盘价110.4278下跌至11日收盘价106.4083,下跌幅度高达3.64%。

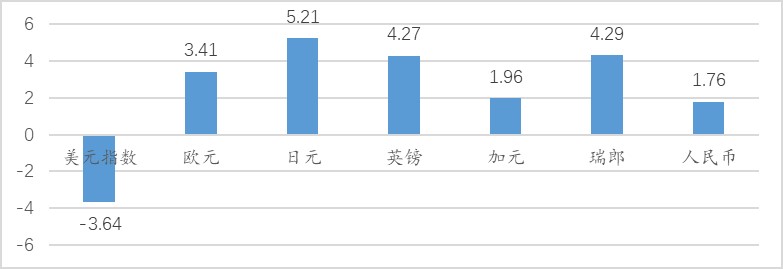

美元指数连续两天大幅度的下降,也带来全球外汇市场汇率的小动荡。以11月9日的收盘价为基数,截至11日的收盘价,全球主要货币均出现了不同幅度的反弹(图1)。日元两日升值超过5%,英镑和瑞郎升值超过4%,欧元升值了3.4%,人民币也升值了1.76%。两个交易日全球主要货币兑美元如此的升值幅度,也可以算是国际外汇市场的小动荡了。

图1、11月10-11日两日全球主要货币汇率变化(%)

数据来源:WIND。

近期美元指数下行主要是由于美国通胀见顶所致。同时,全球地缘政治冲突有所缓和也是重要的推动因素。我们可以看到CBOE(VIX)指数在10月下旬以来出现了下降趋势,尤其是10-11日连续两天出现4%-10%的大跌。这种大跌一方面与美国通胀缓和有关,也与乌克兰提出谈判条件有关,毕竟在这之前,是拒绝谈判的。

我们曾经提出美元指数出现趋势性拐点的三大信号:美国通胀明确缓和、大规模的央行货币互换,以及俄乌地缘政治冲突有明确的减缓信号。从这三个信号来看,目前第二个尚没有出现,也就没有出现大面积干预外汇市场,阻止美元指数上涨的行为。第一个信号我们看到的是美国通胀有所缓和,但仍然处于高位,尤其是核心CPI同比仍然高达6.3%。第三个只能说出现了双方通过谈判解决冲突的可能性,但尚未出现实质性的步骤。

因此,美元指数下行更多的是由于美联储对继续加息态度的变化。鲍威尔认为最早可能在12月份放缓加息,已经给出了放缓加息的最早时间。

是不是一定在12月份放缓,美联储也面临艰难的抉择。要放缓加息,美联储的理由大概有两个:第一,美联储能够对高通胀采取一定的容忍度,其前提条件是美国经济已经出现了明显恶化,或者金融市场,包括对利率敏感的房地产可能会出现系统性风险。从房地产市场来看,房价在7月份进入环比负增长,或者说出现了下跌。从股市来看,股市目前的点位并不低,今年以来,除了代表科技股的纳斯达克指数下跌超过25%以外,道琼斯跌幅不足10%,标普500指数跌幅不足20%,都比疫情前的点位要高。过去2年多的疫情导致科技股本身就存在高估。

美国金融市场当下最大的风险点在美国国债市场,国债市场收益率上扬太快。比如10年期美债收益率从年初的1.6%上升至高点超过4.2%;短期国债上升的幅度更大,2年期国债从不足0.8%上升至高点超过4.7%;1年期国债收益率从年初不足0.5%上升至高点超过4.7%。收益率如此快速上涨的背后反应的国债市场价格大幅度下挫和流动性快速下降。美联储无法解决国债市场流动性这一问题,美联储本身还面临着缩表,每个月减少600亿美元的国债和350亿美元的MBS。

要保持国债市场流动性,结果只能是美国国债必须有新的买家。从美国财政部公布的数据来看,今年以来国际投资者持有的美债数量在下降,从去年12月末的约7.75万亿美元下降至今年8月末的约7.51万亿美元,减少了约2400亿美元。美元指数如果持续走高,其他经济体可能会进一步减少美债获取美元来干预外汇市场。在2020年3月金融大动荡后,美联储提供了一种除了货币互换之外的新工具,回购美债提供美元流动性,但这会增加美联储持有的美债数量。逼到最后,有可能是美国财政部回购美国国债。

因此,未来美联储继续加息控通胀,可能需要美国财政货币政策的协作以及美联储对高通胀容忍度的微妙变化:加大考虑货币政策滞后性的权重,调整依据实际数据做出决策的方式。如果有此改变,那么12月份减缓加息的概率会明显增加,美元指数再创新高就难了。

京公网安备 11010802028547号