朱振鑫/文 1、非核心房产(尤其是三四线城市)最好尽快出手。今天看到一个数据,我的老家山东莱芜2022年的出生人口只有7441人(含钢城区),比2016年峰值的18267人下降了近60%。这不是个案,整个山东省的出生人口都出现了断崖式下滑,2022年只出生了68万人,比2016年峰值的178万人下降62%,明显超出全国平均46%的降幅。

不管是看宏观数据,还是根据身边感受,这都很好理解。一方面是人口流失,2016年莱芜的常住人口是137万多,2022年已经降至113万多,本地既没有高校,又没有太多产业和就业机会,尤其是新兴产业严重缺失。大量的年轻人只能出去上大学,然后留在外地落户就业。另一方面是人口老龄化,实际的人口流失比数据反映的更严重,因为留守家乡的人口中大部分都是中老年人,年轻人的占比很小。直接的结果就是死亡率越来越高,而出生率越来越低。2016年的出生率和死亡率分别是14.10‰和5.72‰,人口自然增长8.38‰,而现在反过来了,出生率大幅降至5.87‰,死亡率则大幅攀升到10.40‰,人口自然下降4.53‰。

可想而知,以后的人会越来越少,尤其是年轻人和新生儿。之前都在讨论山东有可能东北化,其实不只是山东,是所有过度依赖传统产业的地区。这些地区的中心城市和二线城市相对好一点,人口迁移带来的房产需求还能维持几年,但三四线城市压力要大得多,房产正在逐步失去需求、失去流动性。如果你有非居住性的多余房产,尤其是非核心地段的房产,可以尽快找机会出手,再过几年出手会越来越困难,到最后就是鹤岗化。

2、市场永远是物极必反,熊市超跌有多惨,牛市超涨就有多疯狂。每一轮熊市里都有各种悲观的声音,好像“这次不一样”,跌下去就不会起来了,事实证明全是错的。举个例子,这几年的熊市不算最惨的,2009—2013年那一波熊市比现在还要惨,时间跨度近5年,沪深300最大跌幅44%。当时大家觉得金融危机之后经济不行了,内部产能过剩、债务风险加剧,外部出口萎缩,市场一片悲观。结果到了2014—2015年,巨大的压力反而逼出了史无前例的大宽松(包括11次降准降息、地产的930和330新政、万亿PSL、数万亿PPP和产业基金等),再加上居民第一波资产搬家,直接打出一波疯牛。

别看现在市场很悲观,其实都是随波逐流,等到牛市来的时候,这些过度恐慌的人马上就会转向过度乐观,所以牛市的疯狂也总是超出预期。以前觉得市场很难再有2014—15那样级别的大牛市,现在想想也不一定。归根到底,牛市大招都是一步步逼出来的,而现在这样的经济环境到最后可能也会逼出一些大招。比如,不知不觉中,我们的货币宽松力度已经堪比2014—2015年,地产政策也达到近十年来最宽松的状态,财政和类财政也已在路上,万亿特别国债也发了,PSL也重启了,接下来暂停IPO、继续增发国债、平准基金也不是没可能。

形势比人强,熊市里要足够谨慎,但当熊市结束的时候,一定记得放下熊市所有的偏见。就像回到2014年那个时点,当99%的人都告诉你经济不行了,市场不会再有牛市的时候,千万别被他们带偏了。

3、市场并不缺“黄金”,只是缺“信心”。很多人把熊市归咎于没钱了,这是典型的熊市思维,和牛市高位说“市场不差钱”的是同一种错误。现在市场的核心问题不是缺钱,最新公布的M2已经到了292万亿,其中居民存款135万亿,过去一年还增长了17.6万亿。而A股流通市值占居民存款的比例只有23.5%,几乎是过去十年的最低值,低于25.3%的十年均值,而2015年牛市期间这个比例接近45%,2021年也超过30%。

这说明市场不是没有钱,只是大量的资金沉淀在银行里,不愿意入市而已。这和2014年、2016年、2018年底、2020年疫情期间的情况类似,当市场趋势反转的时候,之前过度悲观的钱又会过度乐观的涌入市场,如此不停的在犯错与纠错之间循环往复,而我们要做的就是发现市场纠错的信号。

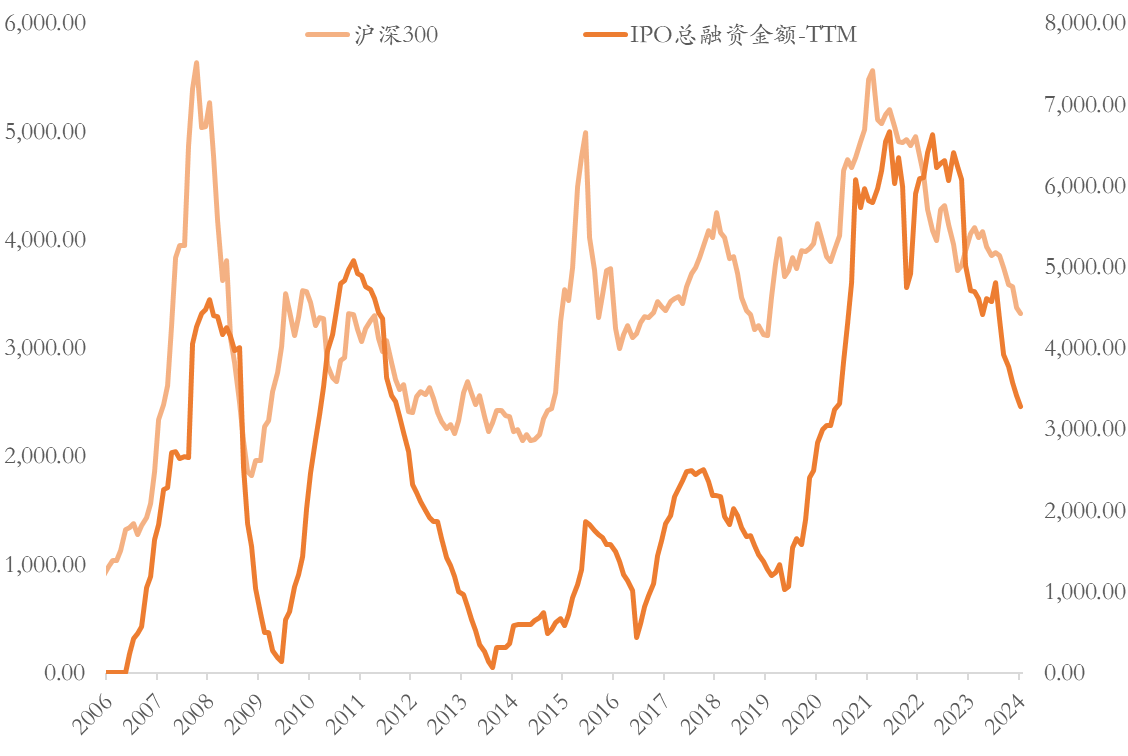

4、IPO的确会分流一部分资金,但这是一个典型的“次要矛盾”,不要模糊焦点。就像前面讲的,市场资金足够充裕,IPO最多的时候一年也就6000多亿,过去一整年只有3000多亿,还不如半天的交易量,根本左右不了市场的走势。

市场走熊本质上还是基本面不行,如果基本面够好,IPO再多也不妨碍牛市,而如果基本面太差,大家没有信心,IPO停了那些钱也不会流入存量市场,即便流入了也拉不动大盘。所以不要把熊市归咎于IPO,自然也不要指望暂停IPO就能带来牛市。今年四季度以来,IPO大幅放缓,三个月IPO只融了270多亿,比三季度的1065亿少了3/4,但换来的却是市场的加速下跌。

不过,IPO缓一缓的确是好事,事实也正在这么做。这几年注册制推的太快,相关配套制度还极不完善,尤其是减持等一系列监管体系。IPO常态化固然重要,但如果上来了管不好,不如先少上一点。一方面可以留出时间加快完善监管体系,另一方面也向市场释放一个积极的政策信号,稳定市场预期。

5、现在不是缺“水”,是缺“面”,比货币更重要的是财政。市场都在期待降息降准,不出意外,上半年还能看到1—2次降息或降准,一方面是有必要,经济短期仍有下行压力,另一方面是有可行性,通缩仍在继续,外围降息时点渐近,汇率也相对稳定。但其实降息降准不是目前最重要的宏观要素,因为这两年放的“水”其实已经够多了,现在的贷款利率基本已降至历史最低水平。

接下来关键不是靠货币“加水”,而是靠财政“加面”,财政目前相对保守,还有很大空间。从存量债务看,中国的政府部门表内杠杆率只有50.4%,算上表外差不多110%,不算低,但还有空间,尤其是考虑政府部门持有的巨量资产,这是国外政府所不具备的加杠杆底气。从增量财政看,2022年的官方赤字率虽然稳定在3%以下,但实际赤字率比这高得多。根据粤开证券的统计,按照IMF可比口径来算,中国2020—2022年的赤字率分别为9.7%、6.0%和7.5%,处于全球中等水平,高于英国(6.3%)、美国(5.5%),但低于印度(9.6%)、日本(7.8%),2024年仍有进一步发力的空间,而且必须发力,比如特别国债可能继续增发。除此之外,还有一个工具很重要:中国特色的类财政,比如PSL支持的政策性贷款、专项建设债等。

京公网安备 11010802028547号

京公网安备 11010802028547号