美联储加息是过去两年全球市场最重要的主线,也是对国内资本市场最大的外部冲击因素之一。而从近期的一系列市场信号来看,美联储加息周期已经接近尾声,2024年大概率进入降息周期。

2024年美联储共有8次议息会议,分别在2、3、5、6、8、9、11、12月。从美国联邦基金利率期货隐含的利率预期来看,截止12月15号,市场预计美联储最早从3月开始降息,降息的概率达到了69.5%。全年有近60%的概率降息150个BP或以上,也就是降息5-6次左右,降息预期较之前大幅升温,比美联储预期的降息3次、75个BP还要乐观不少。

当然,市场预期随时都在跟基本面变化,关键还是看基本面趋势。从基本面来看,美国经济明年大概率走弱,美联储也大概率随之进入降息周期,但考虑到经济下行压力相对可控,降息的节奏不会太快,可能比市场预期的更缓和。

美国经济2023年的表现超预期的强劲。尤其是下半年以来经济回升明显,三季度GDP增长的环比折年率高达5.2%,不仅明显高于前两个季度的2.2%和2.1%,而且创下2021年二季度以来的新高。

从结构上看,个人消费、个人投资和政府支出都保持了韧性。表现最好的是消费,个人消费在美国GDP中的占比常年接近70%,前三季度环比折年率分别为3.8%、0.8%、3.6%,其中一季度和三季度表现均为加息周期以来最强。其次是政府支出,前三季度环比折年率分别为4.8%、3.3%、5.5%,较疫情后去杠杆初期明显提升,财政再次对经济形成支撑。此外,私人投资在经历一季度的明显下行后,二三季度表现也很强,环比折年率分别达到5.2%、10.5%,均明显高于整体经济增速。

从根源上看,不管是个人消费、投资还是政府支出,超强的韧性都来自两个核心动力:

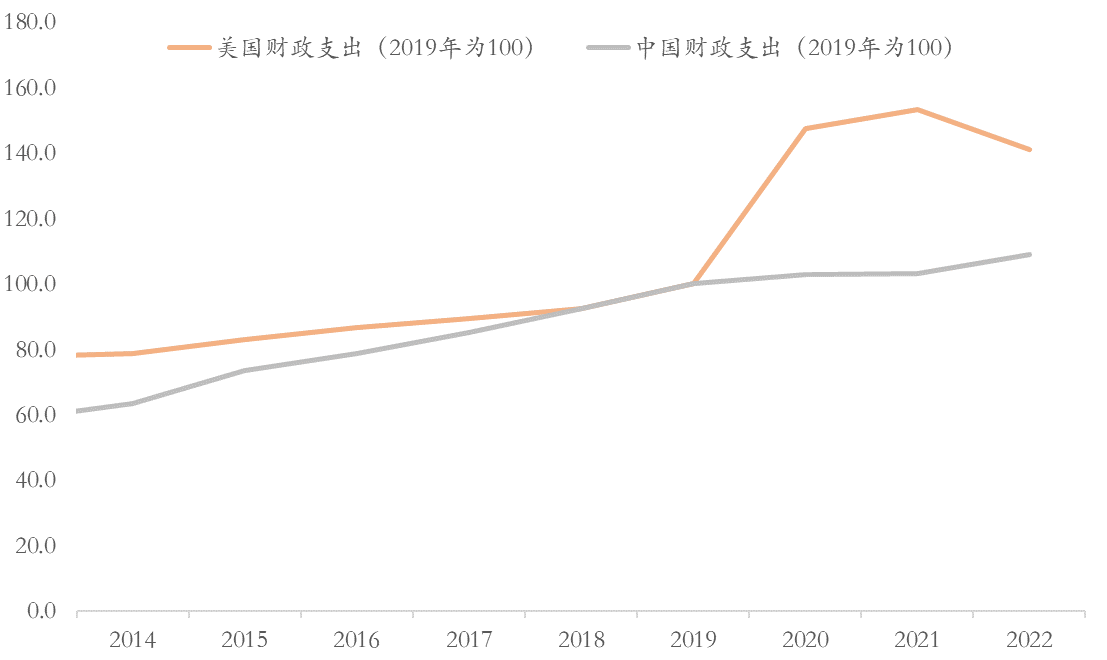

一是史无前例的超常规财政刺激,大量发钱补贴和扩大投资,藏富于民。美国在疫情后大力度扩张财政,2020-2022年三年的财政支出分别相当于2019年的147%、153%和141%,相比之下,我们的财政支出分别相当于2019年的103%、103%和109%,财政赤字率也从2019年的4.7%分别扩大到14.9%、12.3%和5.5%,而2008年金融危机之后的赤字率最高也不过9.8%。不过,由于财政刺激有效拉动了经济增长和通胀,所以美国政府部门的杠杆率并没提升那么多,仅从疫情前的101%最高上升到122%,最新的政府杠杆率已经回落到110%左右。

史无前例的财政刺激主要用于财政补贴,尤其是针对个人的现金补贴。疫情后三年美国联邦政府向个人支付的社会福利金超过10万亿美元,比疫情前三年多出了3.3万亿美元,相当于每个美国人平均多发了1万美元左右的补贴。这种额外补贴带来的超额储蓄是美国消费强劲的重要原因,大部分机构预计2021年超额储蓄规模最高时达到2.1-2.3万亿美元。

二是史无前例的超常规货币宽松,资产价格水涨船高,改善资产负债表。超常规的财政扩张一定会有货币宽松的配合,美联储在疫情后的宽松同样远超以往。不仅在一个季度内把基准利率从1.75%下调到0.25%,而且还通过购买资产大幅扩表。美联储的资产负债表在疫情前只有4.1万亿美元,但疫情后直接开足马力印钞,仅用一个季度就扩张到7万亿美元以上,两年后最高扩张到8.9万亿美元,货币扩张力度极大。

如此大力度的放水不仅给财政扩张提供了有利的货币环境,有效刺激了实体经济的复苏,而且也间接刺激了金融市场,资产价格水涨船高,形成了显著的资产负债表扩张效应。首先是美股大涨,标普500和纳斯达克指数较疫情前分别上涨46%和65%,其中估值分别贡献了10%和15%,这和货币宽松直接相关。其次是房价大涨,20个大中城市的标准普尔/CS房价指数较疫情前最多上涨46%。

在直接发钱和间接造钱的双重刺激下,美国家庭这几年的收入和财富都不降反升,甚至在加息之后,资产负债表也还在改善。

从增量的收入角度看,疫情后的刺激政策使美国人均可支配收入在2020-2021年多次跳涨,2020-2023年的平均收入水平超过5.6万美元,而疫情前一年只有不到5万美元,至今已经稳稳站在6万美元以上。人均可支配收入从4万美元提升到5万美元用了5年(2014-2019),而从5万美元提升到6万美元只用了3年(2020-2023)。

从存量的财富角度看,疫情后的美国家庭和非盈利组织的净资产扩速扩张,疫情前净资产只有110万亿美元左右,到2023年二季度已经增长到154万亿美元,创下历史新高。除了收入的增长之外,美股、房地产等存量资产的涨价也功不可没。

综合来看,美国经济之所以如此强劲,就是因为果断而有力的逆周期调节政策,不仅完全对冲了疫情的冲击,而且还远远超出了均衡水平。不过,任何政策都有它的两面性,这种过度的刺激也带来了严重的通胀问题,美国核心CPI一度冲到6.6%,创下近四十多年来的新高。也正是在高通胀的倒逼之下,美联储从2022年开始启动了近四十年来最激进的加息周期,在一年半的时间里疯狂加息525个BP。

理论上讲,如此激进的加息会对实体经济和金融市场带来巨大冲击,核心是流动性收缩,融资成本攀升。但事实上,美国经济虽然出现一定程度下行,但幅度相对较小,资本市场短暂调整后也再度走强,并于近期创下新高。

核心原因不是高利率没有发挥作用,房地产、制造业等很多周期性行业都出现了明显下行。从房地产来看,30年期房贷利率一度飙升到近8%的水平,疫情前只有4%左右,导致销售端应声而落,房地产成屋销售折年数一度从1000万套以上掉到550万套。从制造业来看,制造业PMI从2022年以来就持续下行,从最高60以上回落到47以下,自2022年11月以来已经连续13个月处于荣枯线以下。

但无奈前面提到的超常规政策带来的财富效应更强,私人部门的消费和服务业以及政府部门的支出完全对冲掉了周期行业下行的影响。这种政策以前没有过,能有这么强的持续性也超出了市场和美联储的预期,所以加息的天花板不断提升,而降息的预期也是一再推迟。

但从2024年来看,这种超预期的强劲和利率周期可能都将迎来转折。核心原因是前期政策刺激效应的余热已经消耗殆尽,而2022年以来的政策紧缩终将发挥作用。

表面上看是超额储蓄的耗尽对消费的冲击。超额储蓄不是一个标准定义,不同机构有不同方法。按照旧金山联储的测算,截至2023年7月超额储蓄已从高点的2.1万亿美元回落至810亿美元,今年三季度就已经耗尽。按照中金公司的测算,截至今年三季度超额储蓄规模已从高点的2.3万亿美元回落至7700亿美元,完全耗尽要到2024年二季度。此外,他们从金融资产角度佐证了居民还有钱的结论,居民持有的货币性资产较高点(18万亿美元)有所回落,但仍远超疫情前水平(13万亿美元)。但不管是乐观还是悲观的预测,今年超额储蓄快速下降以及明年超额储蓄即将耗尽都是没有分歧的。

本质上看是政策从刺激转向紧缩的影响加速显现。超额储蓄不是因为经济的内生动力突然增强,本质上还是来自政策的补贴和对实体经济的刺激,但这些都早已转向紧缩。2022年美国财政支出占GDP的比例已经从30%以上回落到25%,财政赤字率从12%以上收缩到5.5%,2023年进一步收缩到5.3%,而疫情前五年平均水平就是4%左右,前十年平均2.8%左右,2024年还可能进一步收缩,这将使经济的主要引擎进一步失速,后面居民的超额储蓄也没有补贴的增量了。

所以综合来看,2024年已经进入政策刺激余热的最后阶段,政策紧缩的效应将加速显现,经济和通胀可能进一步下行,而美联储也大概率进入降息周期。具体的降息节奏上,目前市场预期比较乐观,但考虑到超额储蓄仍未完全耗尽以及资本市场带来的财富效应,经济和通胀的下行都需要较长时间,所以美联储的动作可能没那么激烈,渐进式降息的概率更大。但不管是什么节奏,外围利率和汇率下行都是利好,人民币资产可能受益。

京公网安备 11010802028547号

京公网安备 11010802028547号