经济观察网 胡群/文 3月3日,银保监会官网发布4份行政处罚决定书,其中有3份是向兴业银行信用卡中心、广发银行信用卡中心、华夏银行信用卡中心各罚款10万元。

同日,建行深圳分行因产品制度存在缺陷;贷款“三查”不尽职被银保监会深圳监管局罚款90万元,相关责任人禁止终身从事银行业工作。

近年来,监管机构对银行业金融机构的监督检查力度持续增强。3月2日,银保监会主席郭树清在国务院新闻办新闻发布会上透露,2021年银保监会修订出台部门规章14部、规范性文件44件。大幅提高违法违规成本,全年处罚银行保险机构3870家次,处罚责任人员6005人次,罚没款合计27亿元。

“金融严监管趋势日趋显著。”索信达控股(03680.HK)副总裁宋爱华向经济观察网表示,从监管角度看,金融创新给监管合规带来了更多挑战,要做动态监管、实时监管,借助于监管科技的迭代,金融监管正逐步从场景化应用到全链条应用转变。面对愈发严格的监管要求,尤其是在数据治理方面,金融机构应进行有效的监管数据建设和管理。

金融市场乱象得到有效遏制

“到2019年底防范化解重大金融风险取得实质性进展,八个方面的风险明显收敛。”郭树清表示,2021年,重点领域风险持续得到控制,宏观杠杆率下降了大约8个百分点,金融体系内的资产扩张恢复到较低水平,再次回到了个位数。从2017年到2021年,五年拆解高风险影子银行25万亿元,过去两年就压减11.5万亿元。五年时间内处置不良资产约12万亿元,最近两年处置6万多亿元。地方政府隐性债务状况趋于改善,房地产泡沫化金融化势头得到根本扭转。一批高风险企业和违法违规金融机构得到有序处置。P2P网贷机构全部停止运营,未兑付的借贷余额压降到了4900亿元。过去五年累计立案查处非法集资案件2.5万起。防范外部风险冲击的韧性进一步提高。

“金融风险日趋收敛”。3月3日,央行官网发布文章称,银行业金融机构总体稳定。我国银行业总资产在金融业总资产中占比超过90%,银行稳则金融稳。从人民银行按季对银行业金融机构开展评级的结果看,2021年第四季度全国4398家银行业金融机构中,4082家机构评级处于安全边界内,资产占银行业总资产的98.96%,316家高风险机构资产占比仅为1.04%。特别是资产占比70%左右的24家大型银行评级一直优良,部分银行主要经营指标居于国际领先水平,发挥了我国金融体系“压舱石”的关键作用。从时序看,高风险银行机构数量从2019年三季度的649家峰值水平,连续六个季度下降至316家,“十四五”期末有望压降至200家以内。

近年监管机构不断推出弥补监管制度短板的多项举措,不仅有力地推动了监管体系建设完善,同时促进了金融服务实体经济能力提升,在防范化解金融风险等方面也显示出了积极的成效。严监管之下,银行家对银保监会的严监管政策态度如何?

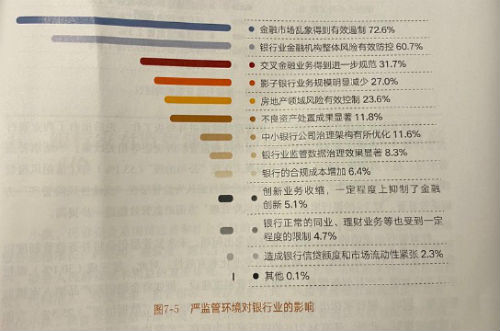

“银行家对当前监管工作成效整体上持认同态度。”3月2日,中国银行业协会联合普华永道会计师事务所共同发布《中国银行家调查报告(2021)》(以下简称《报告》)显示,近年监管层大力整治规范重点业务,在防控银行业整体风险、持续集中整治银行业乱象方面取得了显著成效,金融风险防控能力进一步提高。2021年,随着巩固乱象成果、深化强监管工作的持续推进,市场更加规范,72.6%的银行家认为,“金融市场乱象得到有效遏制”,过去金融领域的机构乱象、业务乱象、交易乱象等得到有效改善;60.7%的银行家认为“银行业金融机构整体风险有效防控”。

来源:《中国银行家调查报告(2021)》

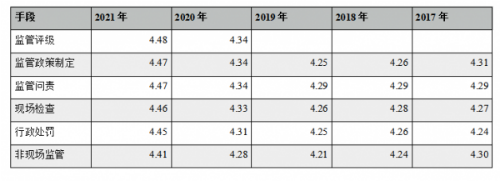

《报告》显示,2021年银行家对主要监管手段的评价整体明显提升。其中,“监管评级”手段的评价得分居于首位(4.48分),“监管政策制定”(4.47分),“监管问责”(4.47分)、“现场检查”(4.46分)和“行政处罚”(4.45分)等手段得分较高。近年来监管层通过持续的监管检查、严厉的监管处罚和对相关责任人的问责,有效遏制了金融市场乱象,推进了银行业的审慎稳健经营,取得的监管效果获得了银行家的普遍认可。

部分监管手段评价(单项满分为5分)

来源:《中国银行家调查报告(2021)》

部分业务合规压力大

“提升非现场监管威慑力,强化现场检查尖刀利剑作用。保持行政处罚高压态势,切实提高金融违法违规成本。加强对依法监管的科技支撑,提高监管数字化智能化水平。”1月25日,银保监会2022年工作会议强调称。

2月22日,中央第四巡视组向中国银保监会党委提出要“提高监管能力和防范风险能力”等五点整改意见建议。

同日,中央第十四巡视组向中国人民银行党委反馈了巡视情况,并提出,科学有效防范化解金融风险,加强统筹协调,健全长效机制,加强监管能力建设,完善协同监管机制,从严加强金融监管等建议。

近年金融监管形势严峻复杂,对中国银行业合规经营与管理能力的提升提出了更高的要求。《报告》调研数据显示,从合规压力来源上看,超四成银行家认为贷款业务的合规压力较大(44.8%),但与2020年数据(70.1%)相比明显下降,表明在近年严监管、重处罚的监管环境引导下,商业银行强化了合规经营的理念,基本实现了从“被动合规”到“主动合规”的转变。

来源:《中国银行家调查报告(2021)》

26.5%的银行家认为地方政府债务相关业务存在合规压力,未来商业银行在该业务领域将面临合规管理压力。调研结果也显示,银行家认可政府债务相关业务应得到政策大力规范整治(25.0%)。

针对银行业面临的多种风险和存在的突出问题,《报告》认为,监管未来会将补齐监管制度短板作为重点工作,加快提升金融监管的专业化和有效性。对此,超三成银行家认为应加强“产品创新管理”方面的监管制度建设,例如将金融创新产品纳入审慎监管框架。同时,银行家指出在“金融科技监管”(28.5%)和“数据治理”(25.3%)方面也需加强指引。此外,还有24.71%的银行家认为,应在“监管协调”方面加强制度短板建设。

更为重要的是,今年将有更多的监管政策将逐步实施,这对金融机构提出更高的要求。

1月26日,中国人民银行、银保监会、证监会联合发布《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》,并将于3月1日起施行。

1月30日,《中国银保监会银行业金融机构监管数据标准化规范(2021 版)》(EAST5.0)发布,要求金融机构切实推进数据治理,提升数据质量和数据专业性,进一步增强数据规范性。2月8日,中国人民银行、市场监管总局、银保监会、证监会印发的《金融标准化“十四五”发展规划》明确完善金融风险防控标准,健全金融业综合统计标准,推进金融消费者保护标准建设,加强标准对金融监管的支持。

“监管科技智能化是必然趋势。从数据角度看,金融业务线上化、虚拟化是必然趋势,这带来了大量的数据积累与沉淀;从技术角度看,大数据、人工智能、云计算这些技术的发展提供了很好的技术支撑;从监管角度看,金融创新给监管合规带来了更多挑战,要做动态监管、实时监管。这都反映了监管合规对于数据的重视程度逐渐上升。”宋爱华称,金融机构对于监管不仅仅是完成监管数据报送,而是要自上而下构建一整套监管制度保障体系、监管数据治理体系、监管数据资产管理体系、监管数据报送体系、监管数据应用体系,实现自外而内的“数据化”。

京公网安备 11010802028547号